Liệu GEX, VHC và DGC có khả quan?

Liệu GEX, VHC và DGC có khả quan?

Các công ty chứng khoán (CTCK) khuyến nghị mua GEX do ước lãi hơn 1 ngàn tỷ đồng sau khi thoái vốn 4 dự án năng lượng; VHC khả quan do kỳ vọng biên lãi gộp hồi phục trong nửa cuối 2024; DGC khả quan do kỳ vọng lợi nhuận từ nhà máy sản xuất xút-clo vào năm 2025.

Mua GEX với giá mục tiêu 28,500 đồng/cp

CTCK Vietcombank (VCBS) cho biết hiện tại CTCP Tập đoàn GELEX (HOSE: GEX) đang quản lý và triển khai thoái vốn 4 dự án năng lượng chính với tổng công suất thiết kế là 245 mW/năm cho đối tác Sembcorp. Giá trị ước tính sau khi thoái vốn GEX có thể thu về 3,924 tỷ đồng và ước tính lợi nhuận ghi nhận khoảng 1,066 tỷ đồng.

Theo chia sẻ của ban lãnh đạo Công ty, dự án đang hoàn thiện những bước cuối cùng để ghi nhận hạch toán lợi nhuận trong quý 2/2024. Sau khi thoái vốn các dự án hiện hữu, Tổng Công ty Viglacera - CTCP (HOSE: VGC) – công ty con của GEX sẽ hợp tác với đối tác nước ngoài để cùng phát triển những đại dự án năng lượng tái tạo (NLTT) với công suất 3,500-3,900 MW và mở ra tiềm năng lớn trong tương lai.

|

4 dự án năng lượng GEX dự kiến thoái vốn

|

Tính đến hết năm 2023, VGC còn khoảng 848 ha đất KCN có thể kinh doanh, trong đó 90ha sẵn sàng cho thuê. Theo ước tính của VCBS, KCN Yên Mỹ và Thuận Thành còn lần lượt khoảng 80ha và 177ha có thể cho thuê với giá thuê lần lượt là 130 USD/m2/chu kỳ và 140 USD/m2/chu kỳ với biên lợi nhuận gộp ước tính từ 45-50% sẽ là động lực lớn giúp thúc đẩy mảng KCN của VGC trong bối cảnh các KCN lớn như Yên Phong MR, Yên Phong II-C đã hết đất.

Một số KCN còn lại như Phú Hà, KCN Phong Điền, KCN Tiền Hải còn quỹ đất lớn tuy nhiên tốc độ cho thuê khá chậm với biên lợi nhuận gộp không cao. Trong năm 2024, VGC tiếp tục đẩy mạnh tìm kiếm những KCN mới, trong đó VGC thành công được phê duyệt dự án KCN Dốc Đá Trắng với tổng mức đầu tư 1,807 tỷ đồng với 296 ha và KCN Sông Công II TMĐT 3,985 tỷ đồng.

VCBS ước tính GEX ghi nhận lãi từ đầu tư chứng khoán khoảng 90 tỷ đồng (36% lãi sau thuế) trong quý 1/2024. GEX duy trì số dư đầu tư tài chính đạt 2,455 tỷ đồng, trong đó danh mục đầu tư cổ phiếu đạt 1,765 tỷ đồng, trái phiếu là 590 tỷ đồng. VCBS cho rằng hoạt động đầu tư này giúp hỗ trợ cho lợi nhuận của GEX trong bối cảnh thị trường thuận lợi hơn.

Dựa trên 2 phương pháp định giá dòng tiền FCFF và định giá từng phần SOTP với tỷ trọng thành phần 50:50, VCBS khuyến nghị mua GEX với giá mục tiêu 28,500 đồng/cp.

Xem thêm tại đây

VHC khả quan với giá mục tiêu 88,00 đồng/cp

SSI Research cho biết trong quý 2/2024, CTCP Vĩnh Hoàn (HOSE: VHC) đã công bố doanh thu thuần và lợi nhuận ròng lần lượt là 3.2 ngàn tỷ đồng (tăng 17.3% so với cùng kỳ và 12% so với quý trước) và 336 tỷ đồng (giảm 26.4% và tăng 78% so với quý trước). Trong khi doanh thu thuần vượt kỳ vọng của SSI Research nhờ sản lượng tiêu thụ phục hồi mạnh (tăng 26% và 10% so với quý trước theo ước tính của SSI Research), lợi nhuận ròng phù hợp với ước tính vì quý 2/2023 có mức nền lợi nhuận cao nhờ giá bán cá tra bình quân ở mức cao.

SSI Research lưu ý rằng VHC đạt được kết quả vượt trội so với các công ty cùng ngành, trong khi kim ngạch xuất khẩu cá tra của Việt Nam chỉ tăng 6% trong quý 2/2024. Ví dụ như, CTCP Nam Việt (HOSE: ANV) đã công bố doanh thu thuần tăng 11%, trong khi lợi nhuận ròng giảm 134%. Lũy kế nửa đầu năm 2024, VHC ghi nhận doanh thu thuần và lợi nhuận ròng lần lượt là 6 ngàn tỷ đồng (tăng 22.4%) và 525 tỷ đồng (giảm 23.1%), hoàn thành 57% và 66% kế hoạch doanh thu và lợi nhuận ròng năm 2024, đây là một tín hiệu đáng khích lệ cho kết quả kinh doanh cả năm 2024.

Doanh thu cá tra phi lê đạt 2.2 ngàn tỷ đồng (tăng 17% so với cùng kỳ và 18% so với quý trước), trong đó doanh thu xuất sang thị trường Hoa Kỳ (chiếm 56% doanh thu cá tra) đạt 1 ngàn tỷ đồng (tăng 13% so với cùng kỳ và 45% so với quý trước). SSI Research lưu ý rằng giá bán bình quân cá tra phi lê tại thị trường Hoa Kỳ đã giảm 17% so với cùng kỳ, nhưng tăng 7% so với quý trước. Điều này lý giải cho sản lượng tiêu thụ tại thị trường Hoa Kỳ phục hồi 30% so với cùng kỳ và tăng 38% so với quý trước. SSI Research nhận thấy rằng người mua đã tích lũy lượng lớn cá tra để tận dụng mức giá thấp hiện tại với kỳ vọng về sự phục hồi tiêu thụ trong nửa cuối năm 2024. Ngoài ra, giá cá rô phi Trung Quốc (sản phẩm thay thế trực tiếp cho cá tra) đã tăng mạnh lên 3.9 USD/kg (tăng 14%) trong nửa đầu năm 2024 do thiếu nguồn cung. Dẫn đến việc giảm nhập khẩu cá rô phi và tăng nhập khẩu cá tra vào thị trường Hoa Kỳ.

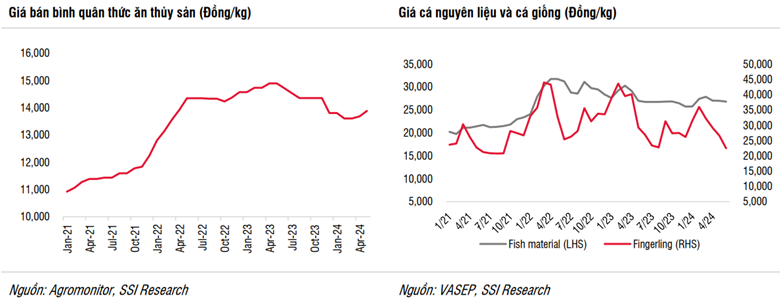

Biên lợi nhuận gộp tổng thể đạt 14.4%, giảm 690 điểm cơ bản so với cùng kỳ trong khi cải thiện 510 điểm cơ bản so với quý trước. Điều này phù hợp với diễn biến của giá bán bình quân cá tra phi lê (giảm 17% svck và tăng 7% so với quý trước). Về mặt chi phí, chi phí thức ăn thủy sản và chi phí cá nguyên liệu cũng lần lượt giảm 7% và 3% so với cùng kỳ.

Trong khi giá xuất khẩu vẫn ở mức thấp, VHC đã tích cực đẩy mạnh doanh thu tại thị trường nội địa với các sản phẩm chính là thức ăn thủy sản (từ nhà máy FeedOne), cá tra và các sản phẩm phụ. Doanh thu nội địa tăng 10% trong quý 2/2024, đóng góp 25% vào tổng doanh thu của VHC trong nửa đầu năm 2024. Doanh thu từ sản phẩm chăm sóc sức khỏe (wellness) phục hồi 30%, cho thấy nhu cầu phục hồi và niềm tin của người tiêu dùng tăng lên.

Trong nửa cuối năm 2024, SSI Research kỳ vọng sản lượng tiêu thụ sẽ tiếp đà tăng trưởng vì giai đoạn tháng 8-11 là mùa cao điểm xuất khẩu cá tra cùng với kỳ vọng về sự phục hồi tiêu dùng của thị trường Hoa Kỳ. SSI Research kỳ vọng giá bán bình quân sẽ cải thiện 10% so với nửa đầu năm 2024 (tăng 15%), trong khi chi phí thức ăn thủy sản giảm sẽ giúp cải thiện biên lợi nhuận gộp. SSI Research lưu ý rằng giá bột đậu nành, ngô và lúa mì lần lượt giảm 19%, 16% và 17% so với đầu năm sẽ tác động giảm chi phí thức ăn thủy sản trong nửa cuối năm 2024. Do đó, SSI Research kỳ vọng biên lợi nhuận gộp sẽ cải thiện 700 điểm cơ bản trong nửa cuối năm 2024.

Đối với năm 2024, SSI Research kỳ vọng VHC sẽ đạt doanh thu thuần và NPATMI lần lượt là 12.1 ngàn tỷ đồng và 1.24 ngàn tỷ đồng, lần lượt tăng 20.4% và 34% so với năm trước, theo đó doanh thu và NPATMI nửa cuối năm 2024 dự kiến tăng lần lượt là 18.4% và 215%. Quý 4/2023 là thời điểm ghi nhận giá cá tra chạm đáy.

Đối với năm 2025, SSI Research kỳ vọng doanh thu thuần và NPATMI lần lượt đạt 13.7 ngàn tỷ đồng và 1.6 ngàn tỷ đồng, lần lượt tăng 13% và 29%, với giả định sản lượng tiêu thu cá tra tăng 7% và giá bán bình quân đạt 3.45 USD/kg (từ 3.2 USD/kg) trong năm 2024.

Với những kỳ vọng trên, SSI Research khuyến nghị VHC khả quan với giá mục tiêu 88,000 đồng/cp.

Xem thêm tại đây

DGC khả quan với mục tiêu 122,000 đồng/cp

CTCK Vietcap giảm dự báo về lượng bán IPC trong năm 2024 (theo hàm lượng photpho) xuống còn 60,166 tấn, tăng 5%, giảm so với dự báo tăng 13% do kết quả kinh doanh nửa đầu năm 2024 thấp hơn một chút so với kỳ vọng trước đó của CTCK này. Vietcap cho rằng điều này là do CTCP Tập đoàn Hóa chất Đức Giang (HOSE: DGC) ngần ngại về việc bán P4 cho khách hàng Ấn Độ với giá thấp, tương tự như trước đây. Trong quý 2/2024, Vietcap ước tính giá P4 cho khách hàng Đông Á và Mỹ vẫn ở mức 4,200 USD/tấn, trong khi giá cho khách hàng Ấn Độ giảm nhẹ so với quý trước xuống còn 3,650 USD/tấn.

Trong 6 tháng đầu năm 2024, sản lượng bán WPA giảm 10% so với cùng kỳ, trong khi phân bón và phụ gia thức ăn chăn nuôi tăng 40% và 42%, theo ước tính của Vietcap. DGC đưa ra kế hoạch doanh thu từ WPA giảm 87% nhưng doanh thu từ sản phẩm nông nghiệp tăng gấp đôi trong quý 3/2024. DGC thường linh hoạt trong việc điều chỉnh tỷ trọng sản phẩm nông nghiệp-WPA. Cụ thể, DGC sẽ bán WPA khi giá cả thuận lợi và chế biến thành các sản phẩm nông nghiệp vốn có lợi thế về mặt địa lý ở thị trường trong nước trong điều kiện thị trường xuất khẩu WPA không thuận lợi.

Theo ban lãnh đạo DGC, nhà máy ethanol sẽ đi vào hoạt động vào quý 4/2024. Mốc thời gian này muộn hơn so với kỳ vọng trước đó của Vietcap là quý 3/2024. Do đó, CTCK này điều chỉnh giảm dự báo doanh thu ethanol xuống còn 320 tỷ đồng vào năm 2024 từ mức 640 tỷ đồng trong dự báo trước đây. Vào năm 2025, Vietcap duy trì dự báo doanh thu ở mức 1.5 ngàn tỷ đồng, bao gồm 64,000 m3 ethanol (100% công suất) được bán với giá 20 triệu đồng/m3 và 200 tỷ đồng từ các phụ phẩm.

DGC đặt kế hoạch khởi công xây dựng nhà máy sản xuất xút-clo vào quý 4/2024, phù hợp với kỳ vọng của CTCK này. Vietcap duy trì dự báo dự án này sẽ đi vào hoạt động vào quý 4/2025, đóng góp 50 tỷ đồng vào lãi sau thuế năm 2025.

Với dự báo trên, Vietcap khuyến nghị DGC khả quan với giá mục tiêu 122,000 đồng/cp.

Xem thêm tại đây

Thượng Ngọc