VDSC: VN-Index biến động trong vùng 1,225-1,398 điểm giai đoạn nửa cuối năm

VDSC: VN-Index biến động trong vùng 1,225-1,398 điểm giai đoạn nửa cuối năm

CTCP Chứng khoán Rồng Việt (VDSC, HOSE: VDS) vừa công bố báo cáo triển vọng ngành 6 tháng cuối năm 2022, với kỳ vọng VN-Index biến động trong vùng 1,225-1,398 điểm cho các tháng còn lại năm 2022.

Triển vọng chứng khoán nửa cuối năm

VDSC chỉ ra nhiều nhóm yếu tố hỗ trợ thị trường trong giai đoạn nửa cuối năm. Xét về vĩ mô thế giới, lạm phát có xu hướng hạ nhiệt. Trong tháng 8/2022, Mỹ công bố lạm phát ở mức 8.5 %, bắt đầu xu hướng hạ nhiệt so với con số cao kỷ lục 9.1% trước đó. Giá cả nhóm năng lượng, lương thực và vận tải, ba nhóm hàng tác động mạnh nhất lên chỉ số lạm phát đang có xu hướng cải thiện khả quan từ giữa 6/2022.

Bên cạnh đó, số liệu việc làm tại Mỹ vẫn đang tích cực. Tỷ lệ thất nghiệp tại Mỹ trong báo cáo tháng 7/2022 đang ở mức 3.5%, tiếp tục xu hướng giảm nhẹ 0.1% so với tháng 6. Đây cũng là mức thấp kỷ lục về số liệu việc làm tại Mỹ trong 10 năm trở lại đây.

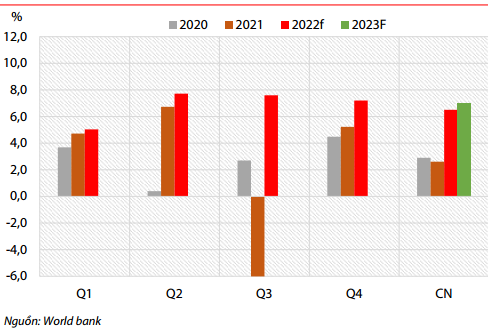

Đối với tình hình vĩ mô trong nước, VDSC đánh giá quá trình phục hồi kinh tế Việt Nam đã tăng tốc trong 6 tháng đầu năm, với mức tăng trưởng 5.1% trong quý 1/2022 và 7.7% trong quý 2/2022 nhờ lĩnh vực công nghiệp vẫn duy trì đà tăng trưởng (tăng 9.7%), nhóm ngành dịch vụ phục hồi, bên cạnh sức mua tiêu dùng cũng ghi nhận sự cải thiện.

|

Tăng trưởng GDP của Việt Nam theo quý

|

Theo dự báo của World Bank, mức tăng trưởng GDP Việt Nam cả năm 2022 có thể lên đến 7.5% và 6.7% năm 2023. Lạm phát trung bình trong năm 2022-2023 kỳ vọng vẫn giữ ổn định dưới 4%.

Về lãi suất và chính sách tiền tệ, đến tháng 7/2022, chênh lệch tiền gửi và tín dụng đã chuyển sang con số âm, dẫn đến các NHTM phải gia tăng huy động để đảm bảo tỷ lệ an toàn vốn và mở rộng hoạt động cho vay. Trên cơ sở này, hầu hết NHTM đã tăng nhẹ lãi suất huy động từ 0.1-0.3 điểm % một số kỳ hạn.

Tuy nhiên, dự báo nhu cầu vốn của các NHTM không quá lớn do hạn mức tăng trưởng tín dụng 5 tháng còn lại chỉ ở 4.6%, trên quan điểm NHNN vẫn đang giữ mục tiêu tăng trưởng tín dụng cả năm ở mức 14%, nhằm tránh cuộc đua lãi suất giữa các ngân hàng đồng thời ổn định tỷ giá và lạm phát.

Do đó, lãi suất huy động có thể duy trì đà tăng nhẹ trong các tháng còn lại của năm, tuy nhiên dự báo con số điều chỉnh tăng chỉ ở mức dưới 0.5%.

Ở thị trường trong nước, định giá VN-Index đang ở mức hấp dẫn. Theo tính toán của VDSC, tại thời điểm 10/08/2022, hiệu suất E/P (forward) VN-Index ước tính ở mức 11%, cao hơn 2.8% so với mức lãi suất huy động. Đồng thời, mức chênh lệch hiện nay cũng khá hấp dẫn (cao) so với dữ liệu lịch sử.

Dòng tiền có khả năng phục hồi đáng kể. Số dư tiền gửi đang ở mức cao; tỷ lệ sử dụng margin đang ở mức thấp và khả năng thanh khoản từ giao dịch T+2.

Trong nửa cuối năm 2022, VDSC dự báo tăng trưởng lợi nhuận sau thuế của VN-Index vẫn duy trì mức dương nhưng không còn mạnh mẽ. Những nhóm ngành dự báo tăng trưởng lợi nhuận tích cực trong nửa cuối năm gồm ngân hàng, dược, bất động sản, hàng không, bán lẻ, điện.

Ở chiều ngược lại, các ngành dầu khí, hàng tiêu dùng và vật liệu cơ bản dự báo giảm lợi nhuận so với cùng kỳ.

Tuy nhiên, theo VDSC, nhà đầu tư vẫn cần quan sát thêm sự phục hồi của nền kinh tế Trung Quốc; rủi ro suy thoái kinh tế Mỹ và các nền kinh tế phát triển khác; căng thẳng địa chính trị leo thang.

Nhóm yếu tố hỗ trợ thanh khoản thị trường

VDSC kỳ vọng giá trị giao dịch khớp lệnh bình quân của VN-Index có thể đạt mức 17-19 ngàn tỷ đồng/phiên, cải thiện ít nhất 20% so với hiện tại, trong những tháng cuối năm 2022.

Tỷ lệ sử dụng margin trên vốn chủ sở hữu của các CTCK hiện chỉ ở mức 80%, giảm mạnh từ đỉnh 120% trong quý 1/2022, thấp so với mức trung bình 90% giai đoạn 5 năm trở lại đây (2017-2022).

Lượng tiền mặt của nhà đầu tư ở mức khá cao, khoảng 70 ngàn tỷ đồng, chỉ giảm 14% so với cuối quý 1 và đang cao gấp 3.8 lần mức thanh khoản trung bình 19 ngàn tỷ đồng ở thời điểm hiện tại.

Ngoài ra, giao dịch T+2 dự kiến bắt đầu áp dụng từ cuối tháng 8/2022, cũng kỳ vọng góp phần cải thiện mức thanh khoản hiện nay của thị trường.

Thế Mạnh