Chủ tịch Jerome Powell đang đi theo chiến lược của Paul Volcker?

Chủ tịch Jerome Powell đang đi theo chiến lược của Paul Volcker?

Nếu Cục Dự trữ Liên bang Mỹ (Fed) muốn tránh tình trạng lạm phát đình trệ quay trở lại, họ phải nhận ra khoảng cách rất lớn giữa mức lãi suất thực dưới thời cựu chủ tịch Paul Volcker và người đương nhiệm. Thật là hoang tưởng khi nghĩ rằng chính sách tiền tệ của chủ tịch Jerome Powell có thể giải quyết vấn đề lạm phát tồi tệ hiện nay.

Nguồn: Project Syndicate

*Bài viết thể hiện quan điểm của Stephen S. Roach

Ông Jerome Powell thật tội nghiệp! Với lạm phát của Mỹ gần với mức cao nhất trong 40 năm qua, Chủ tịch Fed nhận thức được những gì ông ta cần phải làm. Ông đã bày tỏ sự ngưỡng mộ to lớn đối với Paul Volcker (người tiền nhiệm của ông ấy hồi thập niên 80) như một tấm gương cần noi theo. Tuy nhiên, tôi biết rất rõ về Paul Volcker và Powell không phải Volcker.

Volcker là một công chức xuất sắc của nước Mỹ. Ông ta hút xì gà rẻ tiền, mặc những bộ quần áo đầy nếp nhăn và rất ghét sự hào nhoáng của giới cầm quyền ở Washington. Di sản của ông để lại là sự chuyên tâm và kỷ luật trong việc giải quyết cuộc Đại lạm phát ác liệt.

Không giống như Fed hiện đại, dưới bộ óc quản lý của Ben Bernanke đã tạo ra một kho công cụ hoàn toàn mới - những thay đổi trong bảng cân đối kế toán, các dịch vụ cho vay đặc biệt và tín hiệu định hướng chính sách tiền tệ dựa vào kết quả - phương pháp Volcker rất đơn giản, dễ hiểu và trực tiếp. Theo quan điểm của Volcker, chính sách tiền tệ bắt đầu và kết thúc với lãi suất. Ông ấy từng nói với tôi: "Trong trường hợp bạn chưa sẵn sàng để ứng phó với sự gia tăng lãi suất, bạn có thể rời khỏi thành phố."

Volcker đã tăng lãi suất lên mức chưa từng có trong giai đoạn 1980-1981 và đã có nhiều người muốn đẩy ông ta đi. Những lời phản đối từ công nhân xây dựng, nông dân và các thành viên Quốc hội đã không thể ngăn cản ông thắt chặt chính sách tiền tệ.

Vấn đề đã kéo dài từ lâu. Dưới thời chủ tịch tiền nhiệm của Volcker, Arthur Burns, Fed đã tin rằng lạm phát là một phần trong cấu trúc thể chế của nền kinh tế Mỹ. Giá cả được cho là ít liên quan đến chính sách tiền tệ hơn so với sức mạnh của liên đoàn lao động, áp lực pháp lý đối với bảo vệ môi trường, an toàn lao động và trợ cấp lương hưu. Burns cho rằng những cú sốc của giá dầu và lương thực đã củng cố những thành kiến về thể chế đối với nền kinh tế Mỹ vốn dễ bị lạm phát. Nói cách khác, lỗi là do hệ thống kinh tế chứ không phải do Fed. Các chuyên gia của Fed vào thời điểm đó (bao gồm cả tôi) đã rất lo ngại nhưng không đưa ra phản đối nào.

Volcker đã bắt tay vào làm rất nhiều việc khi ông đảm nhận vị trí chủ tịch Fed vào tháng 8 năm 1979. Tại thời điểm đó, chỉ số giá tiêu dùng đã tăng 11.8% so với cùng kỳ năm trước và chạm mức 14.6% vào tháng 3 năm 1980. Volcker quyết tâm tìm ra ngưỡng lãi suất sẽ đưa lạm phát Mỹ trở lại mức cân bằng. Dựa vào đường lối chính trị được thiết lập bởi Đạo luật Humphrey-Hawkins năm 1978, đạo luật này đã chính thức hóa nhiệm vụ ổn định giá cả của Fed và hỗ trợ các hoạt động nhằm tập trung vào mục tiêu kiểm soát cung tiền, Volcker đã bắt đầu đưa ra các hành động.

Fed đã nâng mức lãi suất liên bang từ 10.5% vào tháng 7 năm 1979 lên 17.6% vào tháng 4 năm 1980. Sau đó, Volcker đã đảo ngược hướng đi, dù thử nghiệm không mấy thông minh này chỉ tồn tại trong thời gian ngắn, với các biện pháp kiểm soát điểm tín dụng trong mùa xuân năm 1980 sớm hơn so với việc tiếp tục chính sách tiền tệ thắt chặt, cuối cùng điều này đã đẩy lãi suất lên mức đỉnh hàng tháng, đạt 19.1% vào tháng 6 năm 1981. Sau đó, cơn sốt lạm phát hai con số mới bị phá vỡ.

Vào cuối năm 1982, nước Mỹ chìm sâu vào suy thoái, lạm phát hàng năm đã giảm xuống dưới 4% và Fed bắt đầu cắt giảm lãi suất. Fed đã hành xử một cách chậm rãi và thận trọng. Volcker sẽ không nghĩ đến chuyện "rời khỏi thành phố" cho đến khi ông hoàn thành nhiệm vụ tại Fed.

Tôi tua nhanh quá khứ 40 năm về trước để giúp mọi người thấy được nhược điểm của chủ tịch Jerome Powell hiện tại. Chắc chắn, thế giới ngay thời điểm này hoàn toàn khác so với lúc đó. Tuy nhiên, Fed của ngày nay dường như không có sự hồi tưởng về những sai lầm mà họ đã mắc phải trong thời kỳ cố chủ tịch Arthur Burns. Điều khó tin là vào năm 2021, các quan chức điều hành Fed đều cho rằng sự gia tăng của lạm phát chỉ mang tính tạm thời.

Fed đã coi cú sốc Covid-19 giống như cuộc khủng hoảng tài chính toàn cầu năm 2008 và dùng gói kích thích tài chính khổng lồ để xử lý sự sụt giảm nhu cầu kéo dài. Suy ngẫm lại, đó là một sai lầm kinh điển. Khi việc phong tỏa liên quan đến đại dịch chưa được bao lâu thì đã xuất hiện chiến lược mở cửa lại hệ thống tài chính, kết hợp với nhu cầu (được hỗ trợ bởi kích thích tài khóa) lại gây ra sự bùng nổ của lạm phát. Và đối mặt với tình trạng gián đoạn chuỗi cung ứng liên tục, quá trình phục hồi sau giai đoạn đóng cửa đã tạo môi trường thuận lợi cho sự đi lên của lạm phát.

Vấn đề của Powell càng rõ ràng hơn khi nhìn qua lăng kính lãi suất thực được điều chỉnh theo lạm phát. Trong 51 tháng điều hành Fed (tính đến tháng 4 năm 2022), lãi suất quỹ liên bang thực tế có giá trị trung bình là -1.95%. Sự điều tiết tiền tệ đặc biệt này là chưa từng thấy trong thời hiện đại. Lãi suất quỹ liên bang thực tế trung bình là -0.05% trong tám năm dưới thời Burns, -0.7% trong suốt nhiệm kỳ tám năm của Bernanke và đạt mức -0.9% trong 4 năm dưới thời Janet Yellen.

Để so sánh, dưới thời Volcker, lãi suất quỹ liên bang thực tế được tính trung bình cho tám năm là 4.4%. Hơn thế nữa, bất chấp những quyết định của chủ tịch Powell trong nỗ lực vô vọng nhằm làm giảm tác động của lạm phát, tôi tin rằng lãi suất quỹ liên bang sẽ vẫn nằm ở dưới mức lạm phát vào năm 2023. Điều đó sẽ đẩy lãi suất trung bình của thời kỳ Powell xuống mức -2.25% trong 59 tháng (kết thúc vào tháng 12 năm 2022).

Tôi không bàn cãi chuyện Powell muốn sao chép chiến lược thắt chặt của Volcker. Nhưng khi Fed muốn tránh tái diễn tình trạng lạm phát đình trệ ở cuối thập niên 70 và đầu thập niên 80, họ phải nhận ra khoảng cách bất thường giữa lãi suất thực tế 4.4% của Volcker và -2.25% của Powell. Thật là ảo tưởng khi tin rằng quỹ đạo chính sách có đủ khả năng thích ứng cực kỳ tốt để giải quyết vấn đề lạm phát tồi tệ của nước Mỹ hiện nay.

Giống như Volcker, Powell rất coi trọng sứ mệnh phục vụ người dân của mình. Thật không may, ông ta đang làm sai cách.

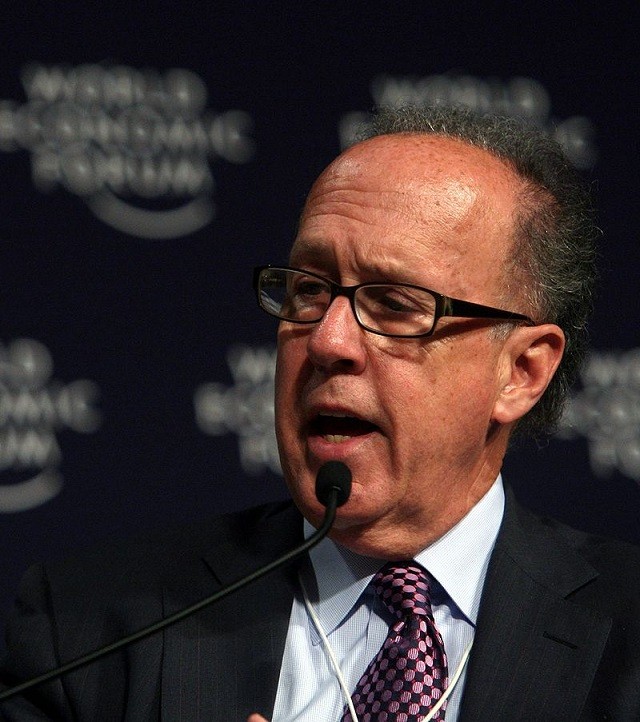

Stephen S. Roach

Stephen S. Roach là một nhà kinh tế học người Mỹ và là thành viên cấp cao tại Viện Jackson về Các vấn đề Toàn cầu của Đại học Yale và là giảng viên cấp cao tại Trường Quản lý Yale. Ông trước đây là cựu chủ tịch của Morgan Stanley Châu Á và là nhà kinh tế trưởng của Morgan Stanley.

Roach có bằng Tiến sĩ bằng kinh tế của Đại học New York và bằng cử nhân kinh tế của Đại học Wisconsin - Madison.

Sau khi lấy bằng Tiến sĩ, Roach là thành viên nghiên cứu tại Viện Brookings ở Washington. Từ năm 1972 đến năm 1979, ông giám sát việc chuẩn bị các dự báo chính thức của Fed về nền kinh tế Mỹ. Từ năm 1979 cho đến khi gia nhập Morgan Stanley, Roach là Phó Chủ tịch Phân tích Kinh tế của Công ty Tín thác Bảo đảm Morgan ở New York.

Roach đã làm việc với Morgan Stanley hơn 30 năm và là nhà kinh tế trưởng của ngân hàng đầu tư kể từ năm 1991, là trưởng nhóm kinh tế toàn cầu tại New York, London, Tokyo, Hong Kong, Singapore và Paris.

Ông cũng viết các chuyên mục hàng tháng cho tổ chức truyền thông quốc tế Project Syndicate.

Nguồn: wikipedia

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock