Bức tranh M&A 2021: Nhiệt vẫn không ngừng tăng

Mặc dù chịu ảnh hưởng khá lớn từ cơn đại dịch Covid-19, thế nhưng hoạt động mua bán, sáp nhập (M&A) trong năm 2021 vẫn “hừng hực” nhiệt ở nhiều nhóm ngành khác nhau. Sang năm 2022, hoạt động M&A được giới chuyên gia dự báo sẽ vẫn tiếp tục sôi động không kém khi mà dòng tiền từ nước ngoài đổ vào Việt Nam sẽ nhiều hơn nhờ sự phục hồi của thị trường thế giới.

Với ngành dược phẩm, sau khi trở thành cổ đông chiến lược tại CTCP Pymepharco (PME) từ năm 2008 và liên tục gia tăng sở hữu trong năm 2020 và 2021, Stada Service Holding B.V. (Stada - công ty con của Stada Arzneimittel AG - Tập đoàn dược phẩm đến từ Đức) đã chính thức nâng tổng sở hữu tại PME lên 99.73%.

Theo Stada, việc tăng sở hữu tại PME nằm trong kế hoạch đầu tư phát triển dài hạn của Tập đoàn Stada tại thị trường Việt Nam. Sau khi hoàn tất mua, Tập đoàn vẫn sẽ đồng hành và hỗ trợ PME đạt được những phát triển về công nghệ, nâng cấp tiêu chuẩn nhà máy…

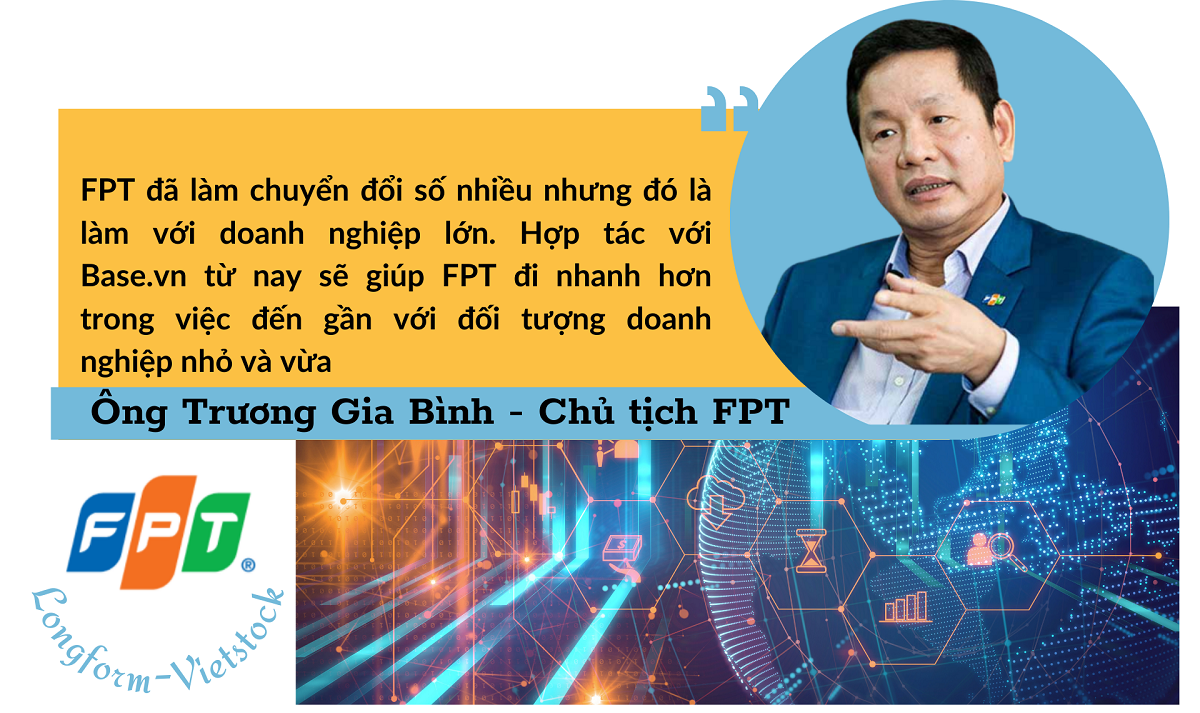

Trong lĩnh vực công nghệ, đầu tháng 5/2021, CTCP FPT (HOSE: FPT) đã chính thức công bố khoản đầu tư chiến lược vào Base.vn - một start-up về nền tảng quản trị doanh nghiệp. Lãnh đạo FPT không công bố con số chi tiết về giá trị thương vụ nhưng tiết lộ họ sẽ sở hữu cổ phần đa số đủ để hợp nhất Base.vn vào BCTC.

Ngành thủy sản cũng góp mặt với thương vụ liên quan đến một doanh nghiệp chuyên xuất khẩu tôm. Hồi đầu tháng 10/2021, CTCP Chăn nuôi C.P Việt Nam đã chính thức trở thành cổ đông lớn của CTCP Thực phẩm Sao Ta (HOSE: FMC) sau khi mua 9.7 triệu cp FMC (tỷ lệ gần 17%) trong khi trước đó không sở hữu cổ phiếu FMC nào.

Gần đây nhất, ĐHĐCĐ FMC đã thông qua Nghị quyết chào bán riêng lẻ hơn 6.5 triệu cp với giá 50,000 đồng/cp. Nhà đầu tư duy nhất tham gia mua là CTCP Chăn nuôi CP Việt Nam. Nếu thương vụ thành công, Chăn nuôi CP sẽ nâng sở hữu tại FMC từ 16.56% (hơn 9.7 triệu cp) lên 24.9% (hơn 16 triệu cp).

FMC cho biết Chăn nuôi CP là nhà đầu tư thỏa mãn các tiêu chí để trở thành nhà đầu tư chiến lược của FMC như có năng lực tài chính, chuyên môn, kinh nghiệm trong lĩnh vực kinh doanh và có khả năng hỗ trợ cho sự phát triển của Công ty. Ngoài ra, đơn vị này còn cam kết hợp tác với FMC trong thời gian ít nhất 3 năm.

Theo chia sẻ của Chủ tịch FMC - ông Hồ Quốc Lực: “Trước mắt, việc hợp tác này giúp FMC có thêm vốn đầu tư mở rộng vùng nuôi và dẫu sao Chăn nuôi C.P Việt Nam cũng là nhà cung ứng vật tư đầu vào cho mảng nuôi, chắc Chăn nuôi C.P Việt Nam sẽ quan tâm “chăm lo” nhu cầu của FMC đầy đủ, kịp thời hơn!”.

Về phía ngành vật liệu xây dựng, CTCP Nhựa Đồng Nai (HNX: DNP) đã chi hơn ngàn tỷ đồng để mua gần 19 triệu cp CTCP CMC (HOSE: CVT), chiếm tỷ lệ hơn 51% vốn tại CVT (trước đó DNP không nắm giữ cổ phiếu nào). Sau thương vụ, CVT đã trở thành công ty con của DNP. Ước tính thương vụ này có giá trị hơn 1,013 tỷ đồng.

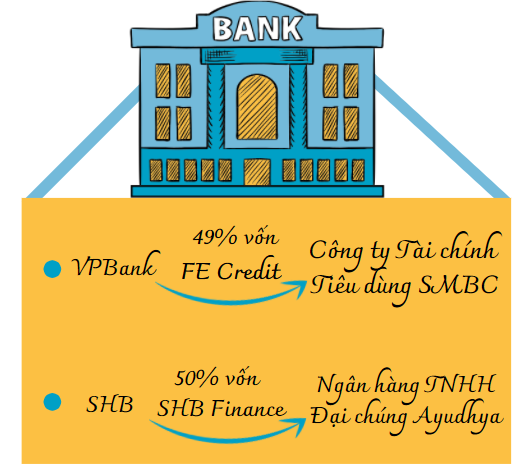

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) cũng đã hoàn tất việc bán 49% vốn điều lệ tại Công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng (FE Credit) cho Công ty Tài chính Tiêu dùng SMBC (SMBCCF), một công ty con do Tập đoàn Sumitomo Mitsui Financial Group của Nhật Bản sở hữu 100% vốn.

Như vậy, sau 6 tháng kể từ khi VPBank và SMBCCF ký hợp đồng chuyển nhượng vốn vào tháng 4/2021, hai bên đã hoàn thành các bước và thủ tục cần thiết để SMBCCF chính thức nắm giữ 49% vốn điều lệ tại FE Credit. Đồng thời, Công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng sẽ được đổi tên thành Công ty Tài chính TNHH VPBank SMBC. VPBank vẫn nắm giữ 50% vốn điều lệ tại FE Credit, trong khi 1% vốn điều lệ còn lại thuộc về một nhà đầu tư khác.

Tương tự, ngày 25/08/2021, Ngân hàng TNHH Đại chúng Ayudhya (Krungsri) của Thái Lan đã ký kết các thỏa thuận nhận chuyển nhượng vốn điều lệ tại Công ty Tài Chính TNHH MTV Ngân hàng TMCP Sài Gòn - Hà Nội (SHB Finance) thuộc Ngân hàng Sài Gòn - Hà Nội (SHB).

Theo đó, SHB sẽ chuyển nhượng 50% vốn điều lệ của SHB Finance cho Krungsri và sẽ tiếp tục chuyển nhượng 50% vốn còn lại sau 3 năm.

Việc thanh toán sẽ được chia thành 2 đợt. Krungsri sẽ nhận chuyển nhượng 50% vốn điều lệ của SHB Finance sau khi thực hiện xong thanh toán đợt 1.

Đến đợt 2, Krungsri sẽ thanh toán phần tiền còn lại sau 3 năm khi kết thúc đợt 1, đồng thời nhận chuyển nhượng 50% phần vốn còn lại của SHB Finance.

Đối tác Krungsri là tập đoàn tài chính lớn thứ 5 tại Thái Lan về tổng tài sản, dư nợ, tiền gửi, do tập đoàn Mitsubishi UFJ Financial Group (MUFG) nắm giữ 76.88% vốn. MUFG được biết đến là tập đoàn tài chính lớn nhất Nhật Bản và cũng là một trong những tập đoàn tài chính lớn nhất thế giới.

Sau khi hoàn tất mua 99% vốn tại CTCP Đầu tư Bắc Cường, CTCP Phát triển Bất động sản Phát Đạt (HOSE: PDR) chính thức sở hữu quỹ đất 3 mặt tiền hiếm hoi tại giao lộ Bạch Đằng - Trần Phú - Lê Hồng Phong, TP. Đà Nẵng. Theo PDR, công ty sẽ phát triển dòng sản phẩm bất động sản thương hiệu tại dự án này.

Thời gian gần đây, PDR cũng thực hiện nhiều thương vụ M&A. Trong đó, Công ty hoàn tất mua 99.5% cổ phần CTCP Bất động sản Đầu tư và Phát triển cao ốc Bình Dương. Qua đó, Phát Đạt có quyền sở hữu và phát triển dự án chung cư Bình Dương Tower, TP Thuận An, diện tích 4.5 ha, cách TP HCM khoảng 20 km.

Trước đó, PDR cũng mua 99.3% cổ phần tại CTCP Đầu tư Serenity (Bà Rịa - Vũng Tàu) sở hữu dự án có diện tích gần 7.4 ha; mua 99% vốn CTCP Bến Thành - Long Hải có dự án 12.6 ha...

Ngoài bất động sản nhà ở, Phát Đạt cũng từng bước mở rộng sang mảng khu công nghiệp với dự án khu vực cảng Cái Mép, Bà Rịa - Vũng Tàu. Đồng thời, công ty cũng đang lập quy hoạch dự án KCN - Dịch vụ Đô thị Phát Đạt - Dung Quất, tỉnh Quảng Ngãi.

Hay như thương vụ của Tổng CTCP Thiết bị Điện Việt Nam (Gelex, HOSE: GEX) cũng hoàn tất thâu tóm Tổng Công ty Viglacera - CTCP (HOSE: VGC) sau khi mua thành công thêm 18.6 triệu cp VGC trong khoảng thời gian 08/03 - 06/04/2021. Sau đó, GEX là Công ty con là CTCP Thiết bị điện Gelex đã chuyển toàn bộ hơn 50% vốn góp tại VGC cho Công ty con khác của GEX là CTCP Hạ tầng Gelex.

Được biết, VGC là một trong những doanh nghiệp đầu ngành về vật liệu xây dựng và bất động sản khu công nghiệp. Sau hợp nhất, 2 bên kỳ vọng tiếp tục mở rộng quỹ đất khu công nghiệp với mục tiêu đến năm 2025 nâng tổng số các KCN của VGC lên hơn 20 KCN, với trên 10 KCN mới có tổng diện tích tăng thêm từ 2,000-3,000 ha....

Một trong những “ông lớn” ngành bất động sản không thể không nhắc đến khi bàn về hoạt động M&A là CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland, HOSE: NVL). Trong năm 2021, NVL đã M&A thêm 44.7 ha cho dự án thành phần Aqua Marina thuộc Aqua City (Đồng Nai), M&A 2 dự án có tổng diện tích 63 ha ở Hồ Tràm (Bà Rịa-Vũng Tàu), một dự án quy mô 690 ha ở Phan Thiết…

Không chỉ riêng Novaland mà các đơn vị cùng Tập đoàn NovaGroup cũng không ngừng thực hiện các thương vụ M&A. Về câu chuyện phát triển của Tập đoàn, chia sẻ tại Diễn đàn M&A Việt Nam 2021, ông Nguyễn Thái Phiên - Phó TGĐ Tập đoàn NovaGroup kiêm Giám đốc tài chính CTCP Tập đoàn Đầu tư Địa ốc No Va (HOSE: NVL) cho biết, trong những năm gần đây sự hiện diện trên thị trường M&A lớn hơn, nhưng thực tế quá trình phát triển của NovaGroup gắn liền với thị trường này từ rất lâu.

Theo ông Phiên, 10-20% quỹ đất NovaLand đang có chủ yếu do tự phát triển, đền bù đất, còn lại là mua trên thị trường thứ cấp. Năm 2017-2018, khi quỹ đất tại TP.HCM khó khăn hơn thì NVL quyết định ra ngoại tỉnh, Đồng Nai, Hồ Tràm, Phan Thiết… Với phương châm kiến tạo cộng đồng, phụng sự cộng đồng, NovaGroup bắt buộc phải hệ thống xây dịch vụ hỗ trợ cho khu đô thị như hệ thống F&B, resort, giáo dục… Tất cả những nhánh nhỏ đó, NVL đầu tiên tự phát triển sau đó M&A để gom lại thành Nova Service Group để hỗ trợ NovaLand kiến tạo cộng đồng.

“Về câu chuyện của Nova Consumer Group, bắt đầu từ khi doanh nghiệp thành lập là chuỗi vắc-xin, chuỗi thú y. Thực ra doanh thu rất đều, nhưng nhu cầu nội thân của các cổ đông lớn là bước ra khỏi vùng an toàn, đối mặt thách thức mới. Từ năm 2019, Anova bắt đầu đổi tên là Nova Consumer Group và thực hiện một số thương vụ M&A như Cầu Đất Farm, PhinDeli… Chặng đường còn rất dài nhưng chiến lược là kiên định và rõ ràng”, ông Phiên chia sẻ thêm.

Hay như câu chuyện M&A của Bamboo Capital, mặc dù tình hình dịch bệnh diễn ra hết sức phức tạp nhưng trong năm 2021, đơn vị đã tiến hành thành công 2 thương vụ M&A trong lĩnh vực năng lượng tái tạo và tài chính - bảo hiểm.

Theo chia sẻ của bà Thương Phạm - Phó TGĐ kiêm Giám đốc tài chính Công ty BCG Energy thuộc Bamboo Capital (HOSE: BCG) tại Diễn đàn M&A Việt Nam: “Thương vụ với đối tác của Singapore được ký ngay thời điểm đỉnh dịch là tháng 7/2021, nên đã có nhiều trở ngại. Nhưng với sự nỗ lực, BCG Energy đã thành công trong việc gọi vốn vào lĩnh vực năng lượng mặt trời”.

Cụ thể, ngày 05/12, BCG Energy (một đơn vị thuộc BCG) đã ký hợp tác đầu tư vào các dự án năng lượng tái tạo với Leader Energy Pte Limited (Singapore). Dự án có tổng công suất hơn 100 MW. Theo đó, BCG Energy đã gọi vốn thành công 43.6 triệu USD, tương đương hơn 1,018 tỷ đồng từ Leader Energy dưới dạng trái phiếu chuyển đổi để đầu tư vào mảng năng lượng tái tạo của BCG.

Ngoài các lĩnh vực như sản xuất, hạ tầng, bất động sản và năng lượng tái tạo, BCG và BCG Financial còn “lấn sân” sang mảng tài chính thông qua thương vụ M&A, mua lại 80.64% vốn tại Công ty Bảo hiểm AAA (AAA) của IAG. Tập đoàn cũng sẽ tham gia vào HĐQT của AAA để tiếp tục đẩy mạnh phát triển, cả lĩnh vực nhân thọ.

Cũng theo bà Thương, trong thời kỳ hậu M&A, Tập đoàn Bamboo Capital sẽ có nhiều cuộc họp, thảo luận để có thể thay đổi, điều chỉnh lại bộ máy điều hành cũng như kế hoạch phát triển để có thể đẩy mạnh tăng trưởng trong tương lai.

Chẳng hạn, đối với thương vụ AAA, đây là lĩnh vực thứ 5 mà BCG tham gia vào thị trường tài chính, nên BCG cũng sẽ có sự thảo luận đi sâu ở lĩnh vực này.

Một trong những thương vụ M&A sẽ diễn ra trong thời gian tới là GTNFoods sáp nhập với Vilico. Cụ thể, cuối tháng 11, ĐHĐCĐ Tổng Công ty Chăn Nuôi Việt Nam - CTCP (Vilico, UPCoM: VLC) đã thông qua Nghị quyết về phương án sáp nhập CTCP GTNFoods (HOSE: GTN) vào VLC.

Theo đó, VLC dự kiến phát hành hơn 156 triệu cp để hoán đổi lấy toàn bộ số cổ phiếu GTN đang lưu hành với tỷ lệ 1.6:1 (cổ đông sở hữu 1.6 cp GTN sẽ hoán đổi lấy 1 cp VLC).

Hiện, vốn điều lệ của VLC đang ở mức hơn 631 tỷ đồng. Nếu phương án này diễn ra trọn vẹn, vốn điều lệ của VLC có thể tăng lên gần 2,194 tỷ đồng. Tuy nhiên, GTN lại đang sở hữu hơn 47 triệu cp VLC, tương ứng hơn 470 tỷ đồng theo mệnh giá. Do sau khi sáp nhập, toàn bộ số cổ phiếu VLC mà GTN đang nắm giữ sẽ bị hủy bỏ nên vốn điều lệ của VLC sau sáp nhập sẽ là hơn 1,723 tỷ đồng.

Với việc đang sở hữu 187.5 triệu cp GTN (tương ứng 75%), CTCP Sữa Việt Nam (HOSE: VNM) sẽ trở thành cổ đông chi phối của VLC sau sáp nhập với tỷ lệ 67.99% (hơn 117 triệu cp) theo tỷ lệ hoán đổi.

Về lộ trình dự kiến, ngay sau khi được các cấp có thẩm quyền phê duyệt như ĐHĐCĐ của GTN, VLC, Ủy ban Chứng khoán Nhà nước (UBCKNN) phê duyệt hồ sơ liên quan đến việc phát hành cổ phiếu để hoán đổi, các bên sẽ tiến hành, hoán đổi cổ phiếu, huỷ niêm yết cổ phiếu GTN, đăng ký tăng vốn điều lệ của VLC cũng như thực hiện thủ tục đăng ký sáp nhập GTN vào VLC với Sở Kế hoạch và Đầu tư TP. Hà Nội.

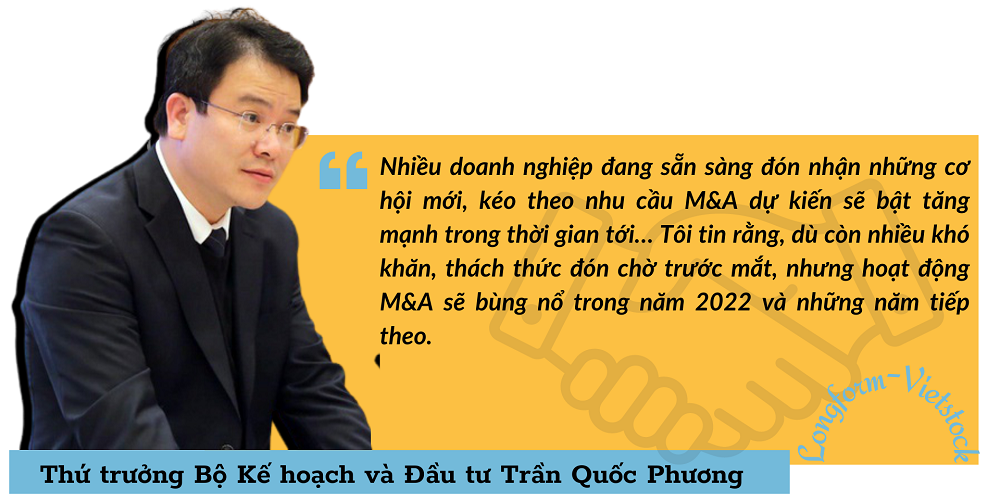

Tại Diễn đàn M&A Việt Nam 2021, Thứ trưởng Bộ Kế hoạch và Đầu tư Trần Quốc Phương chia sẻ, sự tăng trưởng mạnh cả về giá trị và số thương vụ M&A tại Việt Nam trong năm qua bất chấp bối cảnh đại dịch Covid-19 vẫn đang tiếp tục diễn biến vô cùng phức tạp và những tác động tiêu cực của dịch bệnh lên nền kinh tế cho thấy, thị trường M&A Việt Nam vẫn là một thị trường hấp dẫn, và các nhà đầu tư cả trong và ngoài nước vẫn đặt niềm tin vào nỗ lực cải thiện môi trường đầu tư - kinh doanh cũng như các giải pháp phòng chống dịch quyết liệt, linh hoạt của Chính phủ.

“Sau hai năm đối mặt không ít khó khăn do tác động của dịch bệnh, cộng đồng kinh doanh đã rất nỗ lực tìm kiếm mô hình tăng trưởng mới hoặc cơ cấu lại để thích nghi với bối cảnh biến động nhanh với xung lực từ các nguồn vốn rẻ, chính sách hỗ trợ, phục hồi kinh tế mà Chính phủ ban hành. Nhiều doanh nghiệp đang sẵn sàng đón nhận những cơ hội mới, kéo theo nhu cầu M&A dự kiến sẽ bật tăng mạnh trong thời gian tới… Tôi tin rằng, dù còn nhiều khó khăn, thách thức đón chờ trước mắt, nhưng hoạt động M&A sẽ bùng nổ trong năm 2022 và những năm tiếp theo”, ông Phương cho biết.

Theo ý kiến của bà Võ Hà Duyên - Chủ tịch Công ty Luật VILAF, năm 2022 là tiềm năng bật lại mạnh mẽ cho thị trường M&A tại Việt Nam. Có một số yếu tố hậu thuẫn cho quan điểm này.

Đầu tiên, nhà đầu tư Việt Nam cũng như các doanh nghiệp, nhà làm chính sách đã có khả năng phản ứng rất tích cực để vượt qua và quay trở lại sau đại dịch. Ví dụ, đại dịch đã tăng tốc việc số hóa cho Việt Nam, cả trong kinh doanh và lối sống. Việc số hóa sẽ đẩy nhanh và làm tăng trưởng việc M&A.

Thứ hai, về pháp lý, môi trường sẽ tốt hơn cho nhà đầu tư. Có 2 nội dung quan trọng là các FTA sẽ có hiệu lực tới đây và các thỏa thuận về hợp tác giữa Việt Nam và các quốc gia láng giềng sẽ có hiệu lực từ tháng 1/2022 sẽ thúc đẩy sản xuất và xuất khẩu, tinh gọn hải quan, cải thiện khả năng tiếp cận thị trường.

Các yếu tố này sẽ giúp cải thiện khả năng tiếp cận thị trường Việt Nam đối với các đối tác nước ngoài.

Tiên Tiên