MML - Tiềm năng trong tương lai khá lớn

MML - Tiềm năng trong tương lai khá lớn

Masan MEATlife (UPCoM: MML) đang thu hút sự chú ý của giới đầu tư khi quyết định đầu tư hoàn toàn nguồn lực cho mảng sản phẩm thịt và bàn giao mảng thức ăn chăn nuôi, nơi đóng góp tới hơn 80% tổng doanh thu của công ty, cho tập đoàn De Heus (Hà Lan). Triển vọng của MML là rất lớn nhưng công ty đang trong giai đoạn tái cấu trúc mạnh mẽ và tiềm ẩn nhiều rủi ro khi đầu tư.

Mô hình 3F của MML

Masan MEATLife là một doanh nghiệp xuất phát từ sản xuất và bán thức ăn chăn nuôi với sản phẩm mang thương hiệu Bio-zeem. Doanh nghiệp đang tích cực áp dụng mô hình 3F (Feed - Farm - Food). Mô hình này hướng tới đảm bảo nguồn nguyên liệu thịt được duy trì ở chất lượng cao và từ đó sẽ phân phối sang các hệ thống siêu thị tại Việt Nam như Vinmart, Coopmart và các cửa hàng đại lý MeatDeli.

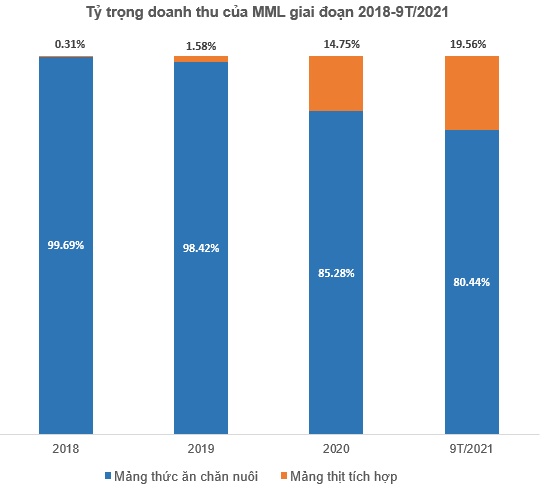

Tỷ trọng doanh thu thức ăn chăn nuôi và thịt tích hợp

Tuy được nhà đầu tư nói nhiều tới mảng kinh doanh thịt chế biến, nhưng trong quá trình hoạt động của doanh nghiệp, nguồn doanh thu của Masan MEATlife vẫn phần lớn đến từ mảng thức ăn chăn nuôi. Năm 2019 trở về trước, tỷ trọng mảng thịt tích hợp chỉ đóng góp 1-2%. Chỉ từ năm 2020 trở lại gần đây, mảng kinh doanh thịt tích hợp mới cho thấy mức tăng trưởng tốt và đóng góp vào 15-20% tổng doanh thu của doanh nghiệp. Mức tăng tốt này nhờ vào thương hiệu MEATDeli được ra mắt vào cuối năm 2018.

Nguồn: MML

Tách mảng kinh doanh thức ăn chăn nuôi và chỉ tập trung vào thịt có thương hiệu

Sau khi lấy ý kiến của cổ đông, vào cuối tháng 9 năm 2021, MML đã thông qua kế hoạch tái cấu trúc mô hình kinh doanh của mình. De Heus và MML đã ký kết bản ghi nhớ về Quan hệ Hợp tác (MOU) và theo đó De Heus sẽ tiếp nhận mảng thức ăn chăn nuôi của MNS feed (mảng chiếm tới hơn 80% doanh thu của MML). Nhờ vậy, Masan MEATlife sẽ tập trung phát triển các sản phẩm thịt có thương hiệu, trong khi đó, De Heus sẽ cung cấp giải pháp dinh dưỡng, con giống và chăn nuôi.

Không chỉ dừng lại ở thịt heo, trong năm 2020, MML cũng đã góp vốn và sở hữu 51% Công ty 3F Việt để mở rộng sản phẩm thịt của mình sang thịt gia cầm. Trong 9 tháng đầu năm 2021, tỷ trọng thịt gà trong cơ cấu mảng thịt tích hợp của MML chiếm hơn 43% doanh thu của mảng này.

Cơ sở nào để Masan MEATLife tập trung hoàn toàn vào mảng thịt

Nằm trong hệ sinh thái Masan và Vingroup là một lợi thế lớn để Masan MEATLife có thể tự tin vào kế hoạch tái cấu trúc toàn diện của mình. Với một hệ thống phân phối là các chuỗi siêu thị Vinmart, MEATDeli, MML không khó để đưa các sản phẩm thịt của mình tới các địa điểm mà không cần phải xây dựng hệ thống phân phối mới lại từ đầu. Ngoài ra, sự hợp tác chặt chẽ giữa Masan với Lazada cũng sẽ giúp thúc đẩy nhanh quá trình thâm nhập vào thị trường tiêu dùng của MML. Khi mà nhu cầu mua sắm online đang được đẩy nhanh nhờ vào tình hình dịch Covid-19 trong thời gian vừa qua.

Hợp tác với De Heus sẽ giúp doanh nghiệp chủ động được nguyên liệu đầu vào và doanh nghiệp cũng sẽ tập trung nguồn lực cho vào mảng thịt chế biến. Nhờ vậy, biên lợi nhuận có khả năng được cải thiện mạnh trong thời gian sắp tới.

Để có thể đầu tư phát triển mảng kinh doanh này hiệu quả, MML cũng đã thông qua phương án phát hành trái phiếu với tổng giá trị phát hành 7,283 tỷ đồng. Đây là loại trái phiếu không chuyển đổi, không có bảo đảm và không kèm chứng quyền. Lãi suất với trái phiếu này ở mức rất thấp chỉ 2%/ năm và thanh toán một lần khi đáo hạn. Về phương tiện thanh toán, MML sẽ thanh toán bằng cổ phần của Công ty cổ phần MNS Feed.

Ngành thịt mát là xu hướng tại thị trường Việt Nam

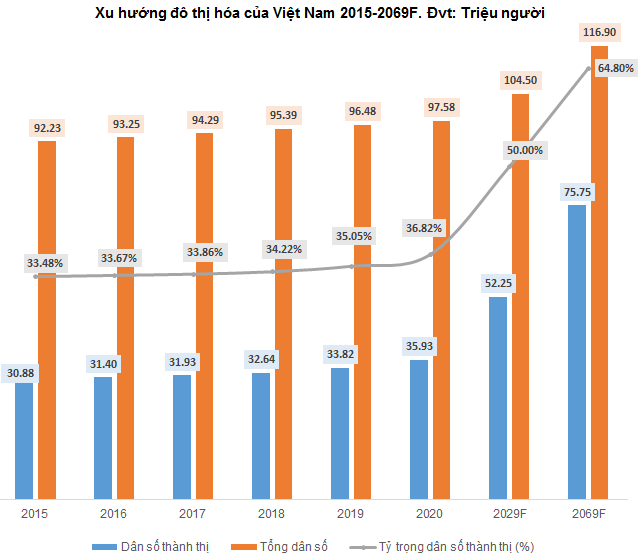

Dân thành thị Việt Nam ngày một chiếm một tỷ trọng cao trong tổng dân số. Theo số liệu của tổng cục thống kê, trong năm 2015, có 30.88 triệu dân đang sinh sống tại thành thị (chiếm 33.48% tổng dân số) thì năm 2020, dân thành thị đã tăng lên 35.93 triệu dân (chiếm 36.82% tổng dân số).

Khi mà thế giới đã chuyển sang các sản phẩm thịt mát, đảm bảo tiêu chuẩn an toàn chất lượng thì người Việt Nam vẫn đang ưa chuộng các sản phẩm thịt nóng. Với xu hướng đô thị hóa và người dân hiện nay đang ngày một quan tâm hơn đến vấn đề an toàn vệ sinh thực phẩm, các sản phẩm thịt có nhãn hiệu và đảm bảo chất lượng sẽ dần được người dân đón nhận. Do vậy, đây sẽ tiếp tục là một thị trường đầy tiềm năng.

Nguồn: Tổng cục thống kê

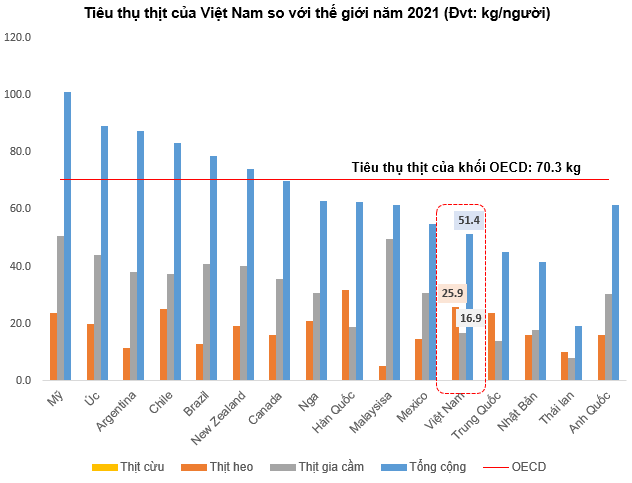

Mức tiêu thụ thịt trên đầu người của Việt Nam (51.4kg/người) đang nằm ở mức cao tại châu Á nhưng nếu so với các quốc gia phát triển trong khu vực OECD (70.3kg/người), thì có thể thấy mức tiêu thụ thịt trên đầu người vẫn còn thấp hơn khá nhiều. Tổ chức Hợp tác và Phát triển Kinh tế (OECD) dự báo sản lượng thịt lợn sẽ tăng trưởng bình quân 3.1% trong giai đoạn 2021-2030. Đối với thị trường gia cầm, sản lượng tiêu thụ trong 10 năm tới có thể đạt mức tăng trưởng bình quân 2.9%/năm. Có thể thấy rằng, thị trường tiêu thụ thịt tại Việt Nam vẫn còn dư địa tăng trưởng trong 10 năm tới.

Nguồn: OECD.org

Không chỉ được sự quan tâm của người tiêu dùng bình thường, tiêu chuẩn về thịt mát cũng đã được cơ quan chức năng chú ý tới. Trong năm 2018, Quyết định 3087/QĐ-BKHCN 2018 đã được Bộ Khoa học và Công nghệ ban hành nhằm đảm bảo quy trình sản xuất, bảo quản, vận chuyển và phân phối sản phẩm được đúng quy trình và đem đến sản phẩm đạt đủ yêu cầu về an toàn thực phẩm.

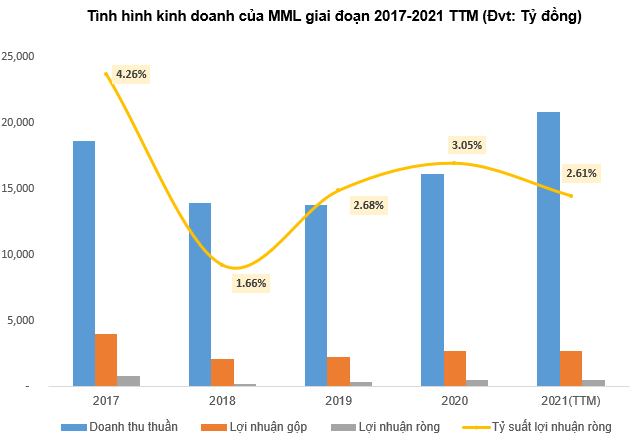

Tình hình kinh doanh của MML năm 2021

Có dấu hiệu của sự phục hồi.

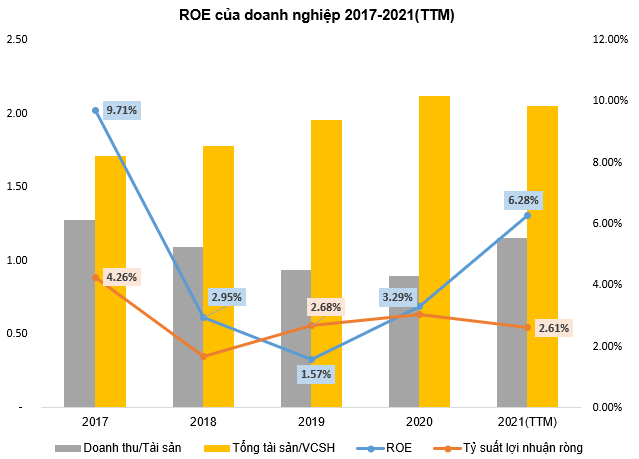

Dịch tả lợn châu Phi những năm vừa qua đã có tác động tiêu cực lên mảng thức ăn chăn nuôi của MML. So với năm 2017, doanh thu thuần của MML trong hai năm 2018 và 2019 đã giảm mạnh hơn 25%. Giai đoạn gần đây, sau khi ra mắt thương hiệu thịt mát MEATDeli vào cuối năm 2018 và được người tiêu dùng đón nhận tích cực. Thêm vào đó, năm 2020, Masan Meatlife mở rộng bán thêm mảng thịt gia cầm bằng cách góp vốn 51% vào công ty chuyên sản xuất thị gia cầm 3F Việt. Dấn thân vào thị trường thịt mát đã giúp cho MML cải thiện đáng kể doanh thu của mình. Năm 2020, doanh thu thuần của doanh nghiệp tăng trở lại từ mức 13,798 tỷ đồng lên mức 16,119 tỷ đồng, tăng gần 17% so với cùng kỳ. Và 9 tháng lũy kế năm 2021, doanh thu thuần của MML đã có mức tăng rất tốt ở mức 32.8% so với cùng kỳ 9 tháng 2020. Tỷ suất lợi nhuận ròng cũng có chung xu hướng phục hồi, sau khi đạt đáy vào năm 2018 (1.66%) đã có sự cải thiện nhất định lên mức (2.61%) vào năm 2021.

Nguồn: MML và VietstockFinance

Hiệu quả kinh doanh doanh nghiệp đang ở mức thấp, ROE của MML trong giai đoạn 2018-2020 chỉ duy trì ở mức 1%-3%. Trong năm 2021, ROE doanh nghiệp đã tăng lên mức 6.28%, phần lớn đến từ vòng quay doanh thu (doanh thu/ tổng tài sản) và hệ số tổng tài sản/ vốn chủ sở hữu.

Ngoài ra, một điều mà nhà đầu tư có thể để ý với báo cáo tài chính trong quý 4/2021. Với giao dịch bán lại cho tập đoàn De Heus trong năm nay, nhiều khả năng Masan MEATlife sẽ ghi nhận một khoảng lợi nhuận tài chính bất thường. Tuy vậy, tới thời điểm hiện tại, phía công ty vẫn chưa công bố chính xác khoản tiền nhận được từ thương vụ trên.

Nguồn: MML và VietstockFinance

Mục tiêu 2025 và tính khả thi

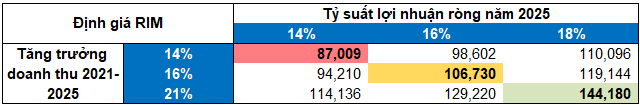

Mục tiêu của MML năm 2025 sẽ là đạt 10% thị phần thịt tại thị trường Việt Nam, thị trường được Masan định giá 1.5 tỷ USD. Qua đó, doanh thu kỳ vọng của doanh nghiệp sẽ rơi vào khoảng 35,000-45,000 tỷ đồng, tương đương với mức tăng trưởng bình quân 14-21%/năm. Lợi nhuận trước lãi vay và thuế EBIT sẽ đạt tỷ lệ 20-25%, tỷ suất lợi nhuận ròng do đó sẽ rơi vào khoảng 14-18%.

Đây được xem là mục tiêu khá tham vọng khi xét đến ba yếu tố:

- Doanh thu mảng thịt vẫn còn cách khá xa so với mục tiêu của doanh nghiệp.

- Tỷ suất lợi nhuận ròng của doanh nghiệp đang ở mức thấp do doanh nghiệp đang ở vào giai đoạn đầu tư lớn ban đầu và tái cấu trúc sâu rộng.

- Sự hấp dẫn của thị trường thịt mát tại Việt Nam cũng thu hút nhiều đối thủ cạnh tranh. Các đối thủ lớn trong ngành như C.P Foods, Cargill hay như GreenFeed với sự thành công của thương hiệu thịt sạch G, đang rất tích cực mở rộng thị phần của mình trong mảng kinh doanh thịt mát này.

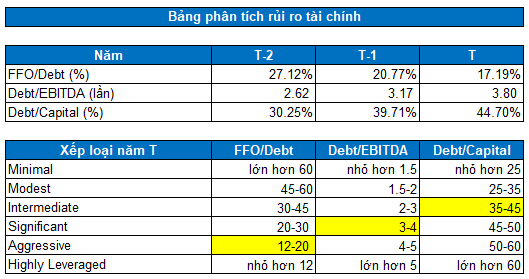

Rủi ro tài chính ở mức cao

Rủi ro tài chính của doanh nghiệp được đánh giá trung bình ở mức cao (Significant), dựa trên 3 chỉ số FFO/Debt, Debt/EBITDA và Debt/Capital. Cụ thể, chỉ số FFO/Debt ở mức 17.19%, ở mức rủi ro tài chính cao (Aggressive). Debt/EBITDA và Debt/Capital lần lượt ở mức 3.8 và 44.7%, ở mức Khá cao (Significant) và trung bình (Intermediate).

So với cuối năm 2020, khoản mục vay và nợ thuê tài chính dài hạn tăng hơn gấp đôi từ mức 1,588 tỷ đồng lên mức 3,500 tỷ đồng. Công ty đang ở vị thế buộc phải đầu tư mạnh nhằm mở rộng hoạt động kinh doanh. Trong thời gian tới, rủi ro tài chính của doanh nghiệp được người viết đánh giá sẽ tiếp tục được duy trì ở mức rủi ro cao.

Nguồn: VietstockFinance

Giá cổ phiếu đã phản ánh phần nào mục tiêu tham vọng của MML

Đà tăng gần đây của MML đã phản ánh mục tiêu kinh doanh tham vọng của công ty cho năm 2025. Theo đó, với doanh thu từ mảng kinh doanh từ thịt đạt 35,000-45,000 tỷ đồng, EBIT của công ty sẽ cải thiện lên mức 20%-25%. Tỷ suất lợi nhuận ròng theo kế hoạch trên được ước tính vào khoảng 14%-18% cho năm 2025. Để đạt được doanh thu mục tiêu, công ty mỗi năm sẽ phải tăng trưởng bình quân trong khoảng 14%-21%/năm. Với những giả định đó, giá cổ phiếu của MML sẽ rơi vào khoảng 87,000-144,000 đồng/cp, với mức giá ở hợp lý vào khoảng 106,000 đồng/cp. Có thể thấy rằng, đà tăng của MML giai đoạn qua đã phản ánh phần nào vào kỳ vọng rằng công ty sẽ hoàn thành được mục tiêu kinh doanh đề ra cho giai đoạn 2021-2025.

Tuy vậy, MML đang ở giai đoạn đầu của quá trình đầu tư do vậy có nhiều yếu tố rủi ro có thể tác động lên khả năng hoàn thành mục tiêu của doanh nghiệp. Khi mà mảng kinh doanh thịt mới chỉ bắt đầu đem lại lợi nhuận cho MML và doanh thu từ mảng thịt tích hợp còn cách xa so với kế hoạch năm 2025. Nhà đầu tư nên quan sát tình hình kinh doanh của MML trong năm tới, nếu doanh nghiệp có thể hiện thực hóa những lợi thế kinh doanh của mình và biến những con số trên kế hoạch thành lợi nhuận thực tế thì giá cổ phiếu MML có thể xứng đáng với mức định giá hiện tại.

Nguồn: VietstockFinance

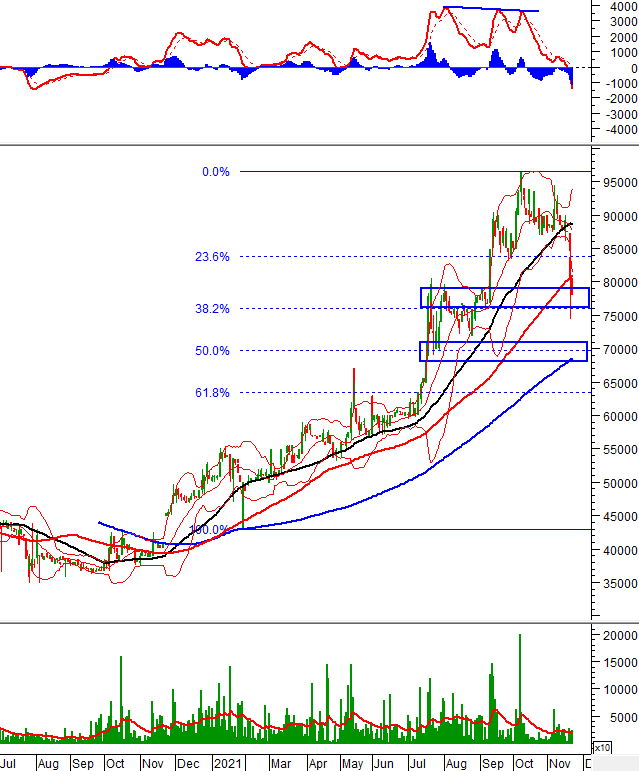

Chiến lược đầu tư

Sau khi xuất hiện phân kỳ giá xuống (bearish divergence) với MACD, giá cổ phiếu MML xuất hiện điều chỉnh mạnh trong thời gian vừa qua và hiện đang test lại vùng 76,500-79,000 (tương đương đỉnh cũ đã bị vượt qua của tháng 07/2021).

Bên cạnh đó, giá đang sát vào đường Lower Band và dải Bollinger Bands đang mở rộng chứng tỏ tình hình đang không quá lạc quan.

Nếu giá cổ phiếu có thể giữ vững được vùng 76,500-79,000 thì tình hình sẽ có thể tích cực trở lại. Trong trường hợp hỗ trợ này bị phá vỡ thì vùng 68,000-71,000 sẽ là hỗ trợ gần nhất cho MML. Tại đây có sự hiện diện của đường SMA 200 ngày và ngưỡng Fibonacci Retracement 50% nên có độ tin cậy cao.

Khối lượng giao dịch đang thường xuyên duy trì trên mức trung bình cho thấy dòng tiền vẫn không rời bỏ cổ phiếu này.

Nguồn: VietstockUpdater

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock