Thị trường chứng khoán lao dốc sẽ gây hậu quả gì cho kinh tế thế giới?

Thị trường chứng khoán lao dốc sẽ gây hậu quả gì cho kinh tế thế giới?

“Thị trường con bò kéo dài kể từ năm 2009 giờ đã trở thành một hiện tượng bong bóng khổng lồ và có tác động ghê gớm. Với mức định giá cao ngất ngưỡng, những bước tăng giá ấn tượng, làn sóng phát hành cổ phiếu và cơn sốt đầu cơ cuồng loạn của giới đầu tư, tôi tin rằng sự kiện này sẽ được ghi nhận lại như một trong những hiện tượng bong bóng vĩ đại nhất trong lịch sử tài chính, được đặt kế bên bong bóng Biển Nam, cú sụp năm 1929 và bong bóng dot-com 2000”.

Đó là cách huyền thoại đầu tư Jeremy Grantham – đồng sáng lập GMO asset management – nhận định vào đầu năm 2021. Liệu ông ấy có đúng hay không và nếu ông ấy đúng, thế giới sẽ ra sao đây?

Trên thực tế, chúng ta có thể quan sát thấy các dấu hiệu điển hình của một hiện tượng bong bóng tại thời điểm này: Sự trỗi dậy của các nhà đầu tư tay ngang, cơn sốt giao dịch ở một công ty từng chẳng ai biết, đà tăng vọt của các tài sản đầu cơ như Bitcoin và các doanh nghiệp “nóng” như Tesla và sự xuất hiện của các công ty SPAC (các công ty séc trắng). Các công ty SPAC là công cụ để các công ty chưa niêm yết có thể lách các quy định IPO. Chúng là phiên bản hiện đại của các công ty được tạo ra trong bong bóng Biển Nam vào đầu thế kỷ 18 nhưng với quy mô lớn hơn. Các công ty này “được cho là mang trong mình lợi thế cực lớn, nhưng chẳng ai biết chúng là gì”. Bong bóng Biển Nam kết thúc trong nước mắt của hàng ngàn nhà đầu tư. Liệu lần này sẽ khác?

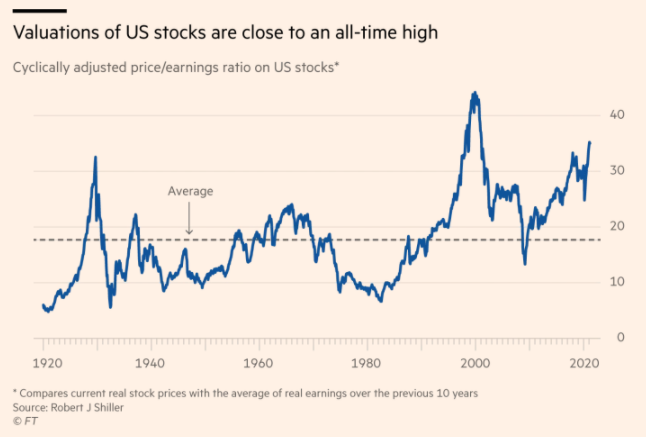

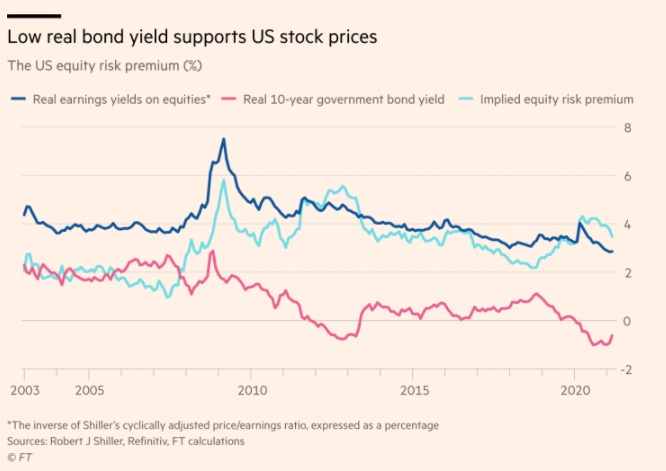

Tâm lý hưng phấn phi lý ngày nay có thể được thể hiện thông qua tỷ lệ P/E điều chỉnh theo chu kỳ do nhà kinh tế đạt giải Nobel Robert Shiller tạo ra. Chỉ báo này hiện đang ở mức từng được thấy vào cuối thập niên 20 và cuối thập niên 90. Tuy vậy, như tác giả bài viết chỉ ra trong tháng 12/2020, tỷ lệ này vẫn có thể hợp lý trong môi trường lãi suất cực thấp.

Vậy thị trường dĩ nhiên rất dễ bị tác động bởi những đợt tăng mạnh của lãi suất. Nhưng liệu tăng lãi suất có khả thi tại thời điểm này? Câu trả lời là có trong trường hợp lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm tăng thêm. Như Tổ chức Hợp tác và Phát triển Kinh tế (OECD) chỉ ra trong báo cáo Triển vọng Kinh tế Sơ bộ: “Triển vọng kinh tế toàn cầu đã cải thiện đáng kể trong những tháng gần đây với sự trợ giúp của việc tiêm chủng vắc-xin Covid-19, các gói kích thích tài khóa khổng lồ ở một số quốc gia và việc kiểm soát dịch Covid-19”. Đây là thông tin tốt lành. Tuy nhiên, nếu vì nền kinh tế hồi phục mà dẫn tới chính sách tiền tệ bị thắt chặt sớm hơn và lợi suất tăng mạnh hơn dự báo, thông tin tốt rốt cuộc lại tác động tiêu cực tới thị trường.

Tuy vậy, ngay cả khi đợt điều chỉnh gây tổn thương cho nhà đầu tư, thì liệu nó có tác động gì tới nền kinh tế hay không? Như nhà kinh tế học Paul Samuelson từng châm biếm: “Thị trường chứng khoán đã dự báo trước 9 trong số 5 cuộc suy thoái gần nhất”. Thật vậy, việc thị trường điều chỉnh có lẽ chẳng có ngụ ý nền kinh tế sẽ suy thoái. Một cú sụp của thị trường chứng khoán sẽ chỉ gây tác động nặng nền đến nền kinh tế nếu các nhà quyết sách để chúng làm thế - như đã từng xảy ra sau cú sụp năm 1929. Hậu quả khi đó thật thảm khốc chỉ vì động thái ứng phó của các nhà quyết sách thật quá “dại khờ”.

Hiện có hai cách để đợt điều chỉnh của thị trường chứng khoán có thể dẫn tới cuộc khủng hoảng kinh tế nghiêm trọng.

Đầu tiên, nếu chúng là một cú sốc đủ lớn để gây suy sụp kinh tế. Trường hợp này khó mà xảy ra: Đà giảm của thị trường chứng khoán có thể gây ra tác động tài sản (wealth effects) tới chi tiêu nhưng không quá mạnh.

Thứ hai, nếu cú sụp là một phần của đà tăng trưởng kinh tế quá nóng (gây ra lạm phát mạnh) như từng chứng kiến trong thập niên 70 hoặc là một phần của một cuộc khủng hoảng tài chính xuất phát từ hàng loạt vụ phá sản và đổ vỡ của các định chế tài chính như trong thập niên 30 và năm 2008. Cả hai trường hợp đều khó mà bị bác bỏ hoàn toàn.

Đà hồi phục kinh tế từ đại dịch Covid-19 có thể mạnh hơn nhiều trong thời gian tới và tác động tới lạm phát giá và tiền lương sẽ mạnh hơn dự báo thường thấy. Đây là rủi ro, nhưng cũng không quá lớn.

Các bài kiểm tra sức chịu đựng (stress test) của các NHTW và Quỹ Tiền tệ Quốc tế (IMF) cho thấy các định chế tài chính lớn vẫn còn vững mạnh. Thế nhưng, vẫn có những khả năng xảy ra rối loạn tài chính.

Rối loạn tài chính có thể đến từ núi nợ chồng chất của các doanh nghiệp phi tài chính ở các quốc gia thu nhập cao; hay là những tổ chức vay nợ bên ngoài nước Mỹ. Ngoài ra, sự kết hợp giữa việc nới lỏng tài khóa khổng lồ ở Mỹ cùng với chính sách tiền tệ thắt chặt mạnh hơn dự báo có thể gây rối loạn các nền kinh tế mới nổi. Điều này đã từng xảy ra trước đó, cụ thể là trong cuộc khủng hoảng nợ thập niên 80.

Tóm lại, thị trường chứng khoán có khả năng điều chỉnh khi dịch Covid-19 được kiểm soát, các nền kinh tế trở lại trạng thái bình thường và lãi suất tăng. Thế nhưng, điều này cũng không phải là thứ đáng ngại lắm, nhất là khi tác động từ một nền kinh tế mạnh hơn dự báo bù trừ cho tác động của lãi suất tăng mạnh hơn dự báo.

Vấn đề đáng ngại hơn nhiều là một cuộc khủng hoảng nợ có thể gây thiệt hại đến các định chế tài chính cốt lõi, đóng băng các thị trường và gây phá sản hàng loạt. Đáng mừng thay, vấn đề này trông có vẻ đang nằm trong tầm kiểm soát khi mà các nhà quyết sách vẫn còn có công cụ để đối phó. Dù vậy, mức lạm phát và lãi suất cao bất ngờ có thể gây rối loạn cho nền kinh tế thế giới.

Trong dài hạn, nền kinh tế toàn cầu sẽ bớt mong manh nếu chi tiêu ít phụ thuộc hơn vào các chính sách tiền tệ nới lỏng và việc vay nợ chồng chất của khu vực tư nhân. Hiện tại có 3 cách rõ ràng để giảm bớt mức độ mong manh của nền kinh tế: Cải thiện chính sách khuyến khích đầu tư tư nhân; duy trì các khoản đầu tư công hiệu quả và bền vững; và tái phân bổ lại thu nhập từ những người tiết kiệm có thu nhập cao cho tới những người chi tiêu có thu nhập thấp.

Điều mà chúng tôi muốn là một nền kinh tế mà trong đó cú sụp của thị trường chứng khoán không gây hậu quả gì nghiêm trọng tới kinh tế. Ngoài ra, chúng tôi cũng muốn một nền kinh tế mà lãi suất danh nghĩa và lãi suất thực có thể tăng mạnh khi nền kinh tế ngày càng vững vàng và lạm phát tăng, nhưng chẳng có sự rối loạn nào xảy ra. Đó có thể là nền kinh tế hiện tại, nhưng ai mà biết được vài năm tới sẽ xảy ra chuyện gì. Hãy để thời gian trả lời tất cả.

* Bài viết thể hiện quan điểm của tác giả Martin Wolf trên Financial Times

Vũ Hạo (Theo Financial Times)