SSI Research: Tăng trưởng tín dụng 2021 phụ thuộc vào sự hồi phục của nền kinh tế

SSI Research: Tăng trưởng tín dụng 2021 phụ thuộc vào sự hồi phục của nền kinh tế

Trong báo cáo triển vọng ngành ngân hàng, SSI Research kỳ vọng tăng trưởng tín dụng năm 2021 trong khoảng 13% đến 14%. Con số này cao hơn mức ước tính tăng trưởng tín dụng năm 2020 là khoảng 11% - 12% và tương đối sát với trung bình tăng trưởng tín dụng năm 2018 và 2019 là trên 13%.

Cơ sở để SSI Research đưa ra dự báo này chủ yếu dựa trên kịch bản nền kinh tế phục hồi trong năm 2021.

Phục hồi bắt đầu từ việc điều chế vaccine Covid thành công

Do vaccine Covid đang bước vào giai đoạn thử nghiệm, SSI Research kỳ vọng sẽ tạo một cú hích cho nền kinh tế vào năm 2021 và dần phục hồi vào nửa cuối năm. Theo đó, thương mại quốc tế, sản xuất và tiêu dùng có thể khôi phục và giúp hoạt động cho vay tăng trở lại. Cho vay bán lẻ ước tính quay lại quỹ đạo tăng trưởng như trước đây sau khi gián đoạn trong năm 2020. Nhu cầu nợ vay có thể được hỗ trợ phần nào bởi lãi suất cho vay thấp và việc các ngân hàng có thể cân nhắc nới lỏng tiêu chuẩn cho vay về tương đương mức trước Covid khi nhận thấy những dấu hiệu phục hồi rõ rệt hơn của nền kinh tế.

Theo SSI Research, do việc thắt chặt các điều kiện phát hành riêng lẻ trái phiếu doanh nghiệp theo Nghị định 81/2020/NĐ-CP, doanh nghiệp có khả năng quay lại với các khoản vay ngân hàng.

SSI Research kỳ vọng các tiêu chuẩn cho vay đối với các khoản vay tiêu dùng có thể quay trở lại mức trước Covid vào nửa cuối năm 2021, thúc đẩy tăng trưởng tín dụng chung.

Rủi ro tín dụng phụ thuộc vào sự phục hồi chung của nền kinh tế

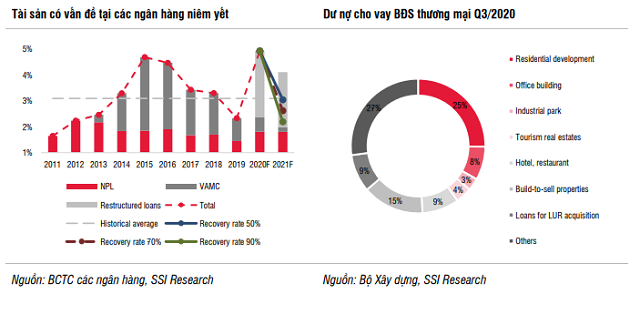

Theo ước tính của SSI Research, cho vay hãng hàng không (HVN và VJC), chủ đầu tư bất động sản du lịch và cho vay dịch vụ khách sạn, lưu trú lần lượt chiếm khoảng 0.24%, 0.9% và 2% tổng dư nợ cho vay. Những lĩnh vực này có thể sẽ tiếp tục gặp khó khăn trong nửa đầu năm 2021 và có thể phục hồi từ nửa cuối năm cùng với việc mở rộng trở lại và nối lại các chuyến bay quốc tế.

Theo kịch bản cơ sở của SSI Research, nợ xấu nội bảng sẽ không đổi so với năm 2020, nhưng tỷ lệ trái phiếu VAMC trên tổng dư nợ cho vay sẽ giảm 39 điểm cơ bản xuống 0.17% do BID, CTG, HDB, LPB và MSB đã xử lý hết trái phiếu VAMC trong năm 2020.

Tổng nợ xấu và trái phiếu VAMC các ngân hàng trong phạm vi nghiên cứu của SSI Research sẽ giảm còn 1.98% vào năm 2021 (từ mức đỉnh 4.69% vào năm 2015). Tỷ lệ này có thể cao hơn tại nhóm các ngân hàng nhỏ hơn trong hệ thống. SSI Research cũng lưu ý một số rủi ro tín dụng vẫn có thể bị trì hoãn trong ghi nhận do các biện pháp hỗ trợ của Chính phủ (Thông tư 01).

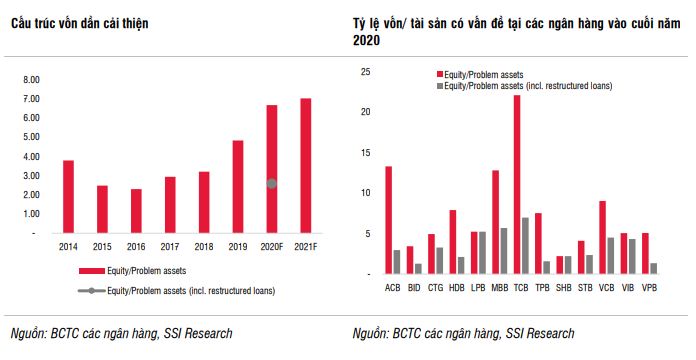

Tuy vậy, hệ thống ngân hàng đang ở vị thế tốt hơn so với chu kỳ tín dụng trước đây, khi hầu hết các ngân hàng đã giải quyết hết hoặc gần hết tài sản có vấn đề. Theo ước tính của SSI Research, tỷ lệ vốn chủ sở hữu trên tài sản có vấn đề đã cải thiện từ 2.48 lần và 2.30 lần trong năm 2015 và 2016, lên 6.67 lần vào năm 2020. Nếu coi nợ tái cấu trúc là tài sản có vấn đề, tỷ lệ này giảm còn 2.6 lần, tương đương năm 2017.

Tình hình không quá nghiêm trọng do một phần các khoản vay tái cấu trúc có thể thu hồi, và ngoại trừ BID, các ngân hàng vẫn còn nhiều dư địa để phát hành trái phiếu cấp 2 vào năm 2021. Do đó, SSI Research cho rằng khả năng cần bơm vốn ngay lập tức của các ngân hàng trong phạm vi nghiên cứu là thấp.

Trong dài hạn, những thách thức về vốn hóa vẫn tồn tại, vì toàn bộ hệ thống đang nỗ lực tuân thủ các tiêu chuẩn quốc tế. Các dự thảo và văn bản sửa đổi quy định gần đây đã đã làm dấy lên hi vọng trong việc giải quyết bài toàn về vốn của các ngân hàng quốc doanh, cụ thể là Nghị định 121 và Dự thảo Quyết định thay thế Quyết định 58.

Khang Di