Vì sao phải hoãn lộ trình giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn?

Vì sao phải hoãn lộ trình giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn?

Có thể hoãn lại lộ trình điều chỉnh tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung dài hạn thêm 6 tháng hoặc 1 năm, đó là nội dung được đưa ra trong dự thảo sửa đổi thông tư 22/2019/TT-NHNN của Ngân hàng Nhà nước (NHNN) mới đây. Vì sao nhà điều hành lại có động thái trên vào lúc này?

Cơ sở của lần dự kiến điều chỉnh này theo NHNN là các ngân hàng cần tăng tỷ trọng nguồn vốn ngắn hạn trong cơ cấu huy động vốn để giảm chi phí vốn và triển khai lãi suất ưu đãi cho khách hàng. Bên cạnh đó, do áp lực của dịch Covid-19 ảnh hưởng đến hoạt động sản xuất kinh doanh, lượng tiền gửi của khách hàng tại các ngân hàng dự kiến sẽ còn giảm sâu, trong khi các nhà băng vẫn phải duy trì dư nợ trung dài hạn ổn định cho khách hàng.

Nợ trung dài hạn gia tăng

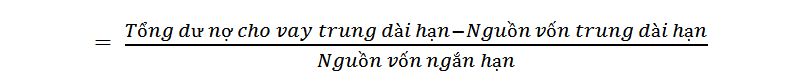

Theo quy định cách tính hiện nay, tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn sẽ được tính như sau:

Trong đó, dư nợ cho vay trung dài hạn gồm các khoản cho vay, các khoản ủy thác, mua, đầu tư giấy tờ có giá có thời hạn còn lại trên 1 năm và dư nợ bị quá hạn. Còn nguồn vốn trung dài hạn bao gồm các khoản tiền gửi của cá nhân, tổ chức, tiền vay, vốn ủy thác đầu tư, giấy tờ có giá cũng có thời hạn còn lại trên 1 năm, cộng thêm vốn điều lệ, các quỹ dự trữ, thặng dư vốn cổ phần, lợi nhuận chưa phân phối và chênh lệch tỷ giá hối đoái.

Như vậy, để giảm tỷ lệ này xuống, các ngân hàng phải tìm cách giảm tử số, tức phải giảm chênh lệch giữa dư nợ cho vay trung dài hạn và nguồn vốn trung dài hạn, theo đó, hoặc phải giảm dư nợ cho vay trung dài hạn xuống hoặc/ và tăng cường huy động vốn trung dài hạn lên.

Ngược lại, phần mẫu số phải tìm cách tăng lên, theo đó, nếu ngân hàng muốn duy trì hoặc tăng thêm dư nợ cho vay trung dài hạn, nhưng không thể tăng được nguồn vốn trung dài hạn, buộc phải tăng cường thêm nguồn vốn huy động ngắn hạn, tức sẽ gây áp lực lên hoạt động huy động vốn của các nhà băng và từ đó cũng có xu hướng kéo lãi suất đi lên, điều mà nhà điều hành không muốn xảy ra trong thời điểm này.

Đáng lưu ý là, dư nợ cho vay trung dài hạn của các nhà băng sẽ khó lòng kéo xuống được trong thời điểm hiện nay, đặc biệt trong bối cảnh các ngân hàng phải thực hiện tái cơ cấu nợ cho hàng loạt khách hàng bị ảnh hưởng, thiệt hại bởi dịch Covid vừa qua. Ngoài ra, rủi ro nợ xấu sẽ tiếp tục gia tăng là xu hướng có thể thấy trước khi nhìn vào số liệu báo cáo của các ngân hàng gần đây.

Cũng cần lưu ý, việc phân loại nợ của các nhà băng theo quy định hiện nay, ngoài đánh giá định lượng theo số ngày quá hạn thì phải đảm bảo áp dụng được phương pháp định tính, tức phải đánh giá được những dấu hiệu cho thấy khách hàng suy giảm khả năng trả nợ để xếp vào nhóm nợ phù hợp. Với thực trạng vừa qua, không khó để nhận thấy nhiều khách hàng đã có thể xếp vào nguy cơ nợ xấu dù chưa bị quá hạn theo số ngày quy định, nên những nhà băng thận trọng vẫn có thể quyết định chuyển nhóm nợ của các khách hàng này.

Còn với các khoản dư nợ trung dài hạn đã cho vay ra, rõ ràng các ngân hàng không thể thu hồi được nếu như chưa đến hạn tất toán và phần lớn các khoản vay trung dài hạn thường là cho vay tiêu dùng, mua nhà đất, tài sản, đầu tư nhà máy, nên thời hạn vay thường kéo dài lên đến 5-10 năm. Đó là chưa nói đến việc các ngân hàng phải tiếp tục cho vay để duy trì tốc độ tăng trưởng và kỳ vọng sinh lời.

Giảm áp lực huy động vốn

Đối với việc tăng nguồn vốn trung dài hạn cũng sẽ gặp nhiều thách thức, khi các hoạt động tăng thêm vốn điều lệ sẽ khó hơn do thị trường chứng khoán hiện nay ảm đạm, còn lợi nhuận tăng thêm cũng sẽ bị chậm lại là tất yếu trong bối cảnh kinh doanh khó khăn và nợ xấu gia tăng như hiện nay.

Riêng chiến lược phát hành giấy tờ có giá, trái phiếu kỳ hạn dài cũng đang gặp khá nhiều khó khăn, nhất là khi hoạt động phát hành trái phiếu của ngân hàng, doanh nghiệp nói chung đang bị kiểm soát chặt chẽ hơn. Ngoài ra, các ngân hàng cũng có những giới hạn nhất định trong việc phát hành trái phiếu kỳ hạn dài, khi quy định tính hệ số an toàn vốn hiện nay là vốn tự có cấp 2 chỉ tối đa bằng 100% vốn cấp 1.

Việc tăng cường huy động tiền gửi trung dài hạn thời điểm này cũng không hề dễ dàng, khi áp lực lạm phát gia tăng thời gian qua khiến chênh lệch giữa lãi suất kỳ hạn dài và lạm phát không còn đáng kể. Trong khi đó, chính sách huy động vốn ngắn hạn cũng sẽ có nhiều hạn chế. Thứ nhất, do mặt bằng lãi suất tiền gửi kỳ hạn ngắn đã giảm rất mạnh từ đầu năm đến nay, đặc biệt là trong những ngày đầu tháng 7 vừa qua. Thứ hai, ngay chính các ngân hàng cũng không mặn mà gì đẩy mạnh việc huy động vốn do vẫn cho vay ra khó khăn và đang trong tình trạng dư thừa vốn.

Thống kê cho thấy tăng trưởng tín dụng đến cuối tháng 6 chỉ mới đạt 3.26%, thấp hơn rất nhiều so với cùng kỳ năm 2019 và mục tiêu 10% trong năm nay, trong khi tăng trưởng huy động vốn luôn duy trì ở mức cao hơn suốt từ đầu năm đến nay. Hệ quả là các ngân hàng phải thừa vốn và phải tối ưu hóa việc sử dụng vốn bằng cách kinh doanh trên liên ngân hàng, mua trái phiếu Chính phủ khiến lãi suất trên 2 thị trường này cũng rớt về mức thấp kỷ lục gần đây.

Về cơ bản, nguồn vốn của các ngân hàng hiện nay vẫn chủ yếu ngắn hạn, khi tỷ lệ tiền gửi trung dài hạn tại các ngân hàng chỉ chiếm từ 20-30%, trong đó chiếm tỷ trọng lớn là từ kỳ hạn 12-13 tháng. Do đó, các khoản tiền gửi trung dài hạn này chỉ cần 1-2 tháng sau là sẽ trở thành nguồn vốn ngắn hạn do kỳ hạn còn lại chỉ còn dưới 1 năm, vì vậy các ngân hàng sẽ luôn cần phải duy trì thu hút các khoản tiền gửi có kỳ hạn dài để đảm bảo một nguồn vốn trung dài hạn nhất định.

|

Đáng lưu ý là dư nợ cho vay trung dài hạn của các nhà băng sẽ khó lòng kéo xuống được trong thời điểm hiện nay, đặc biệt trong bối cảnh các ngân hàng phải thực hiện tái cơ cấu nợ cho hàng loạt khách hàng bị ảnh hưởng, thiệt hại bởi dịch Covid vừa qua. Ngoài ra, rủi ro nợ xấu sẽ tiếp tục gia tăng là xu hướng có thể thấy trước khi nhìn vào số liệu báo cáo của các ngân hàng gần đây. |

Phan Thụy