OCB muốn tăng vốn lên 11,275 tỷ đồng, niêm yết trên HOSE năm 2020

OCB muốn tăng vốn lên 11,275 tỷ đồng, niêm yết trên HOSE năm 2020

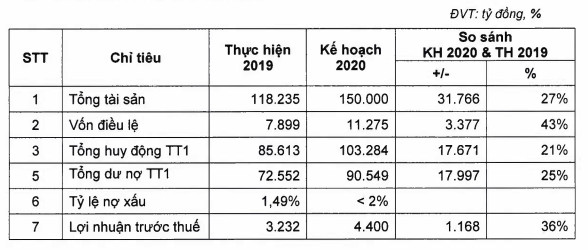

Theo tài liệu họp ĐHĐCĐ thường niên 2020 của Ngân hàng TMCP Phương Đông (OTC: OCB), OCB đặt kế hoạch tăng 36% lợi nhuận trước thuế so với năm 2019, đạt 4,400 tỷ đồng. Đồng thời, OCB cũng đề ra kế hoạch tăng vốn điều lệ và niêm yết trên sàn HOSE trong năm 2020.

Năm 2020 là năm cuối cùng thực hiện chiến lược tái cơ cấu ngân hàng giai đoạn 2016-2020, do đó, OCB đề ra mục tiêu tham vọng hơn với mục tiêu tăng trưởng 25% đối với chỉ tiêu hoạt động (trong điều kiện cơ quan quản lý chấp thuận giới hạn tăng trưởng tín dụng như kỳ vọng), tỷ lệ CIR kiểm soát dưới 37%.

Lợi nhuận trước thuế 2020 dự kiến đạt 4,400 tỷ đồng, tương đương tăng 36% so với năm 2019. Kế hoạch tổng tài sản đạt 150,000 tỷ đồng, tăng 27%, vốn điều lệ đạt 11,275 tỷ đồng, tương đương tăng 43% so với năm 2019.

Tổng vốn huy động thị trường 1 đạt 103,284 tỷ đồng, tăng 21% và tổng dư nợ thị trường 1 cũng tăng 25% lên mức 90,549 tỷ đồng. Tỷ lệ nợ xấu kiểm soát dưới 2%.

OCB dự định trình cổ đông kế hoạch chi trả cổ tức năm 2019 bằng cổ phiếu với tỷ lệ 25%, dựa trên phần lợi nhuận còn lại là trên 2,354 tỷ đồng (2,168 tỷ đồng lợi nhuận còn lại năm 2019 và 187 tỷ đồng lợi nhuận còn lại các năm trước).

Tăng vốn điều lệ lên mức 11,275 tỷ đồng

OCB dự định tăng thêm 3,377 tỷ đồng vốn điều lệ thông qua phát hành riêng lẻ cho Ngân hàng Aozora (Nhật Bản) gần 868.7 tỷ đồng, chia cổ tức năm 2019 gần 2,192 tỷ đồng và phát hành riêng lẻ hơn 316 tỷ đồng. Dự kiến sau khi tăng thêm, vốn điều lệ của OCB sẽ tăng từ 7,899 tỷ đồng lên hơn 11,275 tỷ đồng.

Cụ thể hơn, về phương án trả cổ tức năm 2019, OCB dự định phát hành hơn 219 triệu cp với mệnh giá 10,000 đồng/cp. Tỷ lệ phát hành tương ứng 25% vốn điều lệ từ lợi nhuận chưa phân phối lũy kế đến ngày 31/12/2019. Thời gian thực hiện dự kiến trong năm 2020.

OCB dự định phát hành hơn 31.6 triệu cp riêng lẻ cho nhà đầu tư trong nước và quốc tế. Tổng giá trị cổ phiếu dự kiến chào bán theo mệnh giá hơn 316 tỷ đồng. Giá chào bán dự kiến không thấp hơn giá trị sổ sách trên mỗi cổ phần của Ngân hàng tại thời điểm cuối quý gần nhất tại thời điểm phát hành.

Trước đó, Nghị quyết của ĐHĐCĐ thường niên ngày 27/04/2019 đã phê duyệt phương án phát hành cổ phiếu theo hình thức riêng lẻ để tăng vốn điều lệ thêm gần 1,185 tỷ đồng, trong đó đã phê duyệt phát hành gần 868.7 tỷ đồng cho Ngân hàng Aozora.

Số vốn tăng thêm này sẽ được OCB sử dụng đầu tư cho công nghệ thông tin, nâng cấp tài sản, thiết bị và bổ sung nguồn vốn kinh doanh và cho vay.

Niêm yết trên sàn HOSE

OCB sẽ trình cổ đông kế hoạch niêm yết cổ phiếu OCB tại Sở giao dịch Chứng khoán TPHCM (HOSE). Thời gian cụ thể nộp hồ sơ sẽ do HĐQT quyết định.

Nhằm phục vụ nhu cầu quản lý nợ và khai thác tài sản của OCB thông qua việc tiếp nhận, quản lý và thu hồi các khoản nợ tồn đọng, đảm bảo kinh doanh an toàn, OCB cần thiết phải thành lập công ty nợ và khai thác tài sản trực thuộc OCB.

Do đó, OCB trình cổ đông thành lập Công ty quản lý nợ và khai thác tài sản sẽ thực hiện các hoạt động quản lý nợ và khai thác tài sản của OCB theo pháp luật quy định. Công ty hoạt động dưới hình thức Công ty TNHH MTV, là công ty con OCB đầu tư 100% vốn với số vốn điều lệ ban đầu là 100 tỷ đồng, có tư cách pháp nhân, hạch toán độc lập.

Đại hội sắp tới đây, OCB cũng sẽ bầu lại HĐQT và BKS nhiệm kỳ 2020-2025. Số lượng thành viên HĐQT nhiệm kỳ 2020-2025 dự kiến là 8 thành viên (tối thiểu 1 thành viên độc lập) và số lượng cho BKS là 3 thành viên (2 thành viên chuyên trách).

Hàn Đông