Chọn cổ phiếu nào để chào tháng 6?

Chọn cổ phiếu nào để chào tháng 6?

Các CTCK khuyến nghị mua LTG do dẫn đầu thị phần bảo vệ thực vật và gạo thương hiệu tại Việt Nam, mua HDB nhờ áp lực huy động gia tăng trong bối cảnh thanh khoản kém dồi dào do dịch bệnh, mua VHC do doanh nghiệp dẫn đầu mảng cá tra Việt Nam mảng Collagen và Gelatin tăng trưởng tích cực.

Mua LTG với giá mục tiêu 21,500 đồng/cp

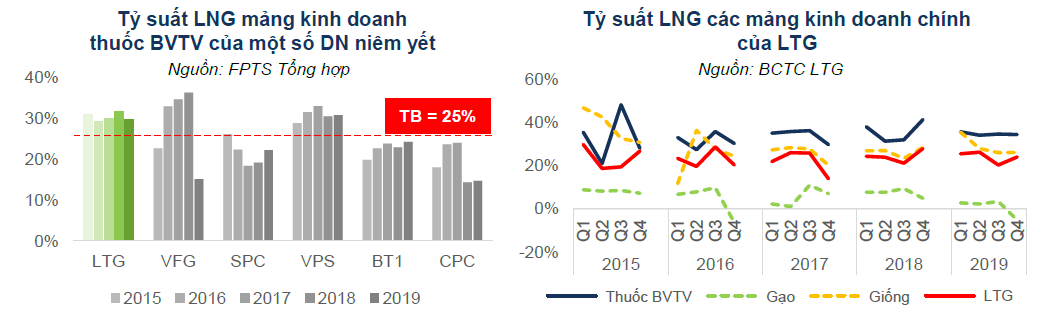

Theo CTCK FPT (FPTS), CTCP Tập đoàn Lộc Trời (UPCoM: LTG) là doanh nghiệp đầu ngành thuốc bảo vệ thực vật tại Việt Nam. Mảng kinh doanh thuốc bảo vệ thực vật (BVTV) là cấu phần quan trọng nhất trong doanh thu và lợi nhuận của LTG (trên 50% cơ cấu doanh thu và 80% cơ cấu lợi nhuận gộp). Doanh thu thuốc BVTV năm 2019 đạt 4,793 tỷ đồng (tăng 0.3% so với năm trước). LTG dẫn đầu thị phần thuốc BVTV với khoảng 20% thị phần cả nước.

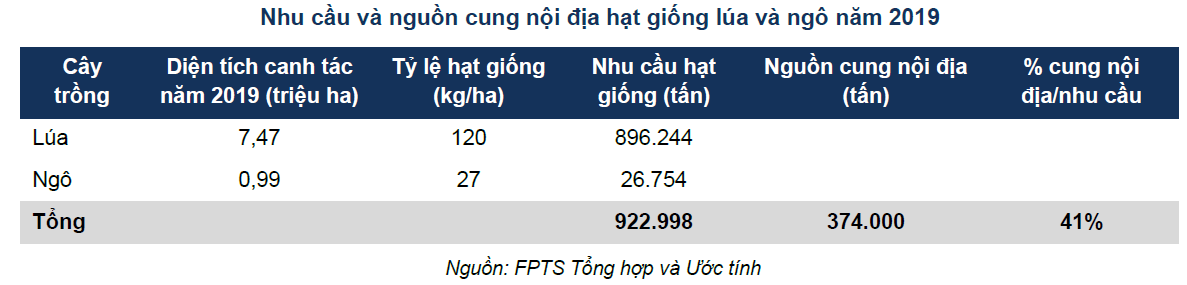

Theo FPTS, mảng giống cây trồng của LTG vẫn còn dư địa tăng trưởng. Nguồn cung giống cây trồng nội địa hiện chỉ đáp ứng được gần 30% nhu cầu trong nước. Với vị thế là doanh nghiệp giống lớn thứ 2 Việt Nam, LTG có khả năng tận dụng thế mạnh nghiên cứu và phát triển giống nhằm nâng cao nguồn cung giống cây trồng.

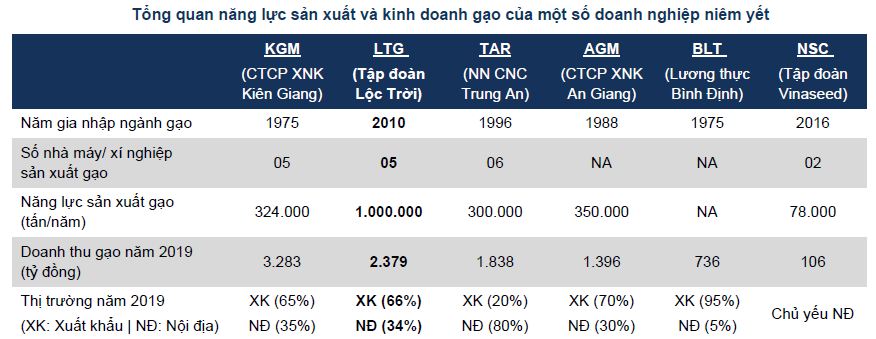

LTG cũng là doanh nghiệp tiên phong xây dựng chuỗi giá trị lúa gạo bền vững tại Việt Nam. Năm 2019, LTG dẫn đầu thị trường gạo thương hiệu với 5.7% thị phần. Năm 2020, doanh nghiệp định hướng tập trung vào phân khúc gạo với giá bán cao tại thị trường nội địa. FPTS ước tính, tỷ suất lợi nhuận gộp mảng gạo của LTG kỳ vọng cải thiện từ 1% năm 2019 lên 6% năm 2020.

LTG cũng là doanh nghiệp tiên phong xây dựng chuỗi giá trị lúa gạo bền vững tại Việt Nam. Năm 2019, LTG dẫn đầu thị trường gạo thương hiệu với 5.7% thị phần. Năm 2020, doanh nghiệp định hướng tập trung vào phân khúc gạo với giá bán cao tại thị trường nội địa. FPTS ước tính, tỷ suất lợi nhuận gộp mảng gạo của LTG kỳ vọng cải thiện từ 1% năm 2019 lên 6% năm 2020.

Nguồn: FPTS

|

Theo ước tính của FPTS, doanh thu trong năm 2020 của LTG đạt khoảng 7,042 tỷ đồng (giảm 15.3% so với năm trước). Lợi nhuận sau thuế ước đạt 319.7 tỷ đồng (giảm 4.6%), tương ứng với mức EPS đạt 3,944 đồng/cp. Tỷ suất lợi nhuận sau thuế ước tăng nhẹ từ 4.0% năm 2019 lên 4.5% năm 2020.

Qua đó, FPTS khuyến nghị mua LTG với giá mục tiêu 21,500 đồng/cp.

Xem thêm tại đây

Mua HDB với giá mục tiêu 29,600 đồng/cp

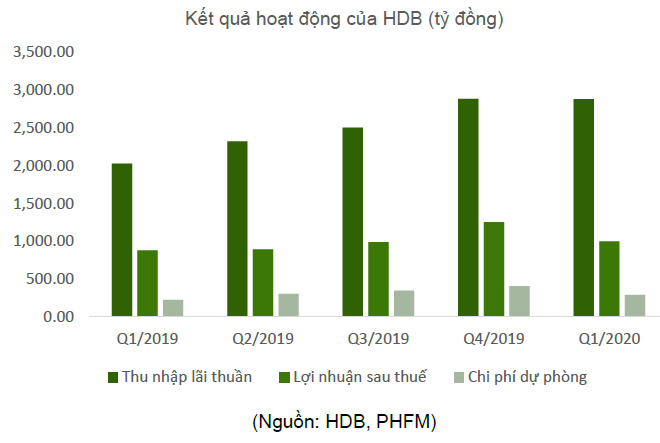

Theo CTCK Phú Hưng (PHS), kết thúc quý 1/2020, Ngân hàng TMCP Phát triển TPHCM (HOSE: HDB) báo cáo thu nhập lãi thuần đạt 2,883 tỷ đồng, tăng trưởng 42% so với cùng kỳ năm 2019. Lãi sau thuế hợp nhất của HDB đạt mức 1,001 tỷ đồng (tăng 13%). Tỷ lệ nợ xấu của ngân hàng tăng lên mức 1.47% so với mốc 1.36% của cuối 2019.

PHS dự phóng tăng trưởng tín dụng của HDB sẽ sụt giảm về mức 12%, thấp hơp 16.8% của năm 2019 dưới tác động của dịch bệnh Covid-19 do nhu cầu cho tín dụng ở mức yếu trong năm nay.

PHS dự phóng tăng trưởng tín dụng của HDB sẽ sụt giảm về mức 12%, thấp hơp 16.8% của năm 2019 dưới tác động của dịch bệnh Covid-19 do nhu cầu cho tín dụng ở mức yếu trong năm nay.

Kể từ quý 2/2020, HDB sẽ bắt đầu giảm từ 2% đến 4% lãi suất các khoản vay của mình đồng thời tung các gói tín dụng với lãi suất ưu đãi cho các khách hàng chịu ảnh hưởng từ dịch Covid-19. Do đó trong thời gian sắp tới, hệ số NIM của ngân hàng có thể sẽ co hẹp lại đáng kể.

Ở chiều chi phí vốn, việc thanh khoản thị trường liên ngân hàng bớt dồi dào có thể khiến chi phí vốn của ngân hàng tăng trở lại do HDB buộc phải tăng huy động tiền gửi hoặc phát hành trái phiếu với chi phí cao hơn.

Trong tương lai HDB vẫn có khả năng thu được một khoản lợi nhuận bất thường từ việc ký kết hợp đồng bancassurance do HDB chưa có đối tác bảo hiểm độc quyền như các ngân hàng thương mại khác.

Cho cả năm 2020, PHS ước tính thu nhập lãi thuần của HDB đạt 9,863 tỷ đồng (tăng 1% so với năm trước), lãi sau thuế của HDB ước tính đạt 3,985 tỷ đồng (giảm 1%). Chi phí trích lập dự phòng của HDB có thể tăng mạnh hơn 40% so với cùng kỳ do chất lượng tài sản đảm bảo có thể suy giảm đáng kể trong năm nay.

Qua đó, PHS khuyến nghị mua HDB với giá mục tiêu 29,600 đồng/cp.

Xem thêm tại đây

Mua VHC với giá mục tiêu 41,100 đồng/cp

Theo CTCK FPT (FPTS), CTCP Vĩnh Hoàn (HOSE: VHC) là doanh nghiệp sở hữu thị phần lớn nhất trong mảng cá tra xuất khẩu Việt Nam (13.6%, năm 2019). Kết quả này xuất phát từ thành công của VHC trong việc nỗ lực xây dựng chuỗi giá trị bài bản, khép kín nhằm đảm bảo chất lượng sản phẩm cá tra đáp ứng đầy đủ các tiêu chuẩn tại các thị trường xuất khẩu khắt khe nhất. Điều này được minh chứng khi VHC là doanh nghiệp duy nhất tại Việt Nam được hưởng mức thuế suất chống bán phá giá (CBPG) cho sản phẩm cá tra tại thị trường Mỹ là 0 USD/kg kể từ những năm 2010 cho đến nay.

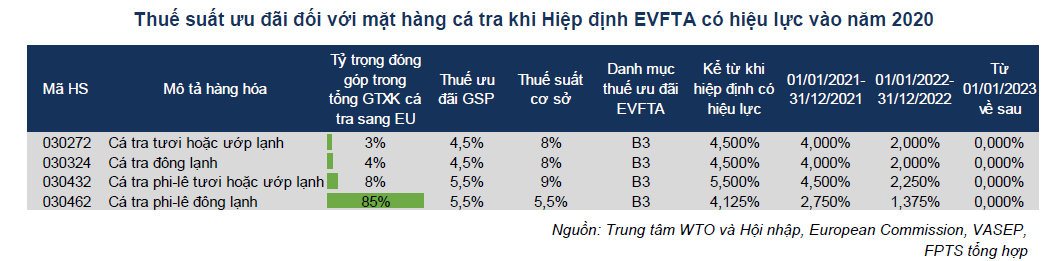

FPTS cho biết thêm về triển vọng tăng giá trị xuất khẩu sang thị trường châu Âu (EU) nhờ ưu đãi thuế quan từ Hiệp định thương mại tự do giữa Việt Nam và EU (EVFTA). EU là thị trường xuất khẩu lớn thứ 3 của VHC, năm 2019, chiếm khoảng 12% tổng giá trị xuất khẩu. Khi Hiệp định EVFTA có hiệu lực, thuế suất của các mặt hàng cá tra sẽ giảm dần về 0% sau 3 năm Hiệp định có hiệu lực, hỗ trợ các doanh nghiệp cá tra Việt Nam nâng cao lợi thế cạnh tranh tại thị trường này.

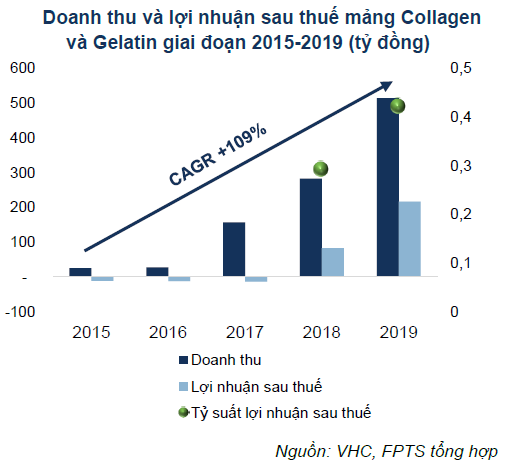

Bên cạnh đó, VHC cũng là doanh nghiệp đầu tiên tại Việt Nam chiết xuất thành công sản phẩm Collagen và Gelatin từ da cá tra, biến một phụ phẩm giá trị gia tăng thấp thành sản phẩm có giá trị gia tăng cao, giá bán lên đến 10-20 USD/kg. Năm 2019, doanh thu mảng này đạt 514 tỷ đồng, đóng góp 7% trong tổng doanh thu, và chiếm đến 18% lợi nhuận sau thuế của VHC.

Theo kế hoạch, cuối năm 2020, VHC tiếp tục nâng cấp dây chuyền chế biến Collagen và Gelatin từ 2,000 lên 3,500 tấn thành phẩm/năm, kỳ vọng tiếp tục đóng góp mức tăng trưởng doanh thu và lợi nhuận tích cực cho VHC trong giai đoạn tới.

Theo FPTS, VHC đang tiếp tục hoàn thiện chuỗi giá trị thông qua việc triển khai các dự án đầu tư mới. Đối với dự án xây dựng nhà máy chế biến dầu cá tại công ty con Vĩnh Phước, đầu năm 2020, VHC khởi công xây dựng nhà máy chế biến dầu cá, với công suất khoảng 100 tấn thành phẩm/ngày, nhằm tận dụng nguồn phụ phẩm từ quá trình chế biến cá tra phi-lê, dự kiến sẽ hoàn thành và đi vào hoạt động cuối năm 2020.

Ngoài ra, tháng 4/2020, VHC đã tiến hành xây dựng kho lạnh có công suất khoảng 12,000 tấn tại nhà máy Vĩnh Phước, dự kiến đi vào hoạt động vào tháng 8/2020.

Qua đó, FPTS khuyến nghị mua VHC với giá mục tiêu 41,100 đồng/cp.

Xem thêm tại đây

Minh Hồng