Mua cổ phiếu nào cho tuần cuối tháng 5?

Mua cổ phiếu nào cho tuần cuối tháng 5?

Các CTCK khuyến nghị mua HSG do kết quả kinh doanh qúy 2 đạt đỉnh 2 năm nhờ tỷ suất lợi nhuận tăng mạnh, mua FPT nhờ duy trì tăng trưởng bất chấp dịch Covid-19, mua QNS mặc dù khó khăn trong ngắn hạn nhưng triển vọng ổn định trong trung và dài hạn.

Mua HSG với giá mục tiêu 11,400 đồng/cp

Theo CTCK SSI, mặc dù sản lượng tiêu thụ của CTCP Tập đoàn Hoa Sen (HOSE: HSG) quý 2/2020 giảm 8.6% so với cùng kỳ, lợi nhuận ròng của HSG đạt 201 tỷ đồng, tăng trưởng đáng kể 277% so với cùng kỳ niên độ tài chính 2020 (01/10/2019-30/09/2020) nhờ tỷ suất lợi nhuận gộp cải thiện.

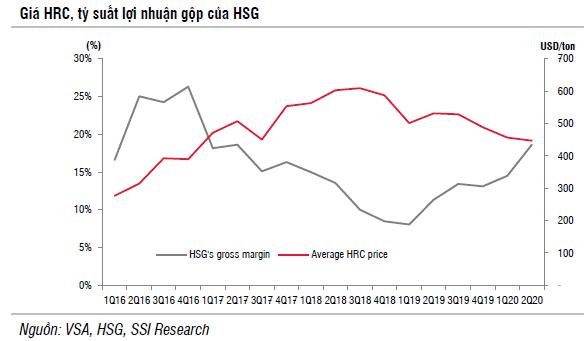

Trong khi giá xuất khẩu thường biến động cùng với giá HRC, giá bán của HSG trong nước gần như đi ngang trong 3 tháng qua do áp lực cạnh tranh trên thị trường lắng dịu do không có nguồn cung mới đáng kể và công ty đặt ưu tiên về lợi nhuận thay vì tăng sản lượng tiêu thụ.

Theo ước tính của HSG, doanh thu và lợi nhuận ròng tháng 4 đạt 2,233 tỷ đồng và 90 tỷ đồng, tương ứng tỷ suất lợi nhuận ròng mạnh mẽ là 4% so với 3.1% trong 6 tháng đầu năm 2020 và 1.3% trong năm 2019 . Với những kết quả này, doanh thu và lợi nhuận ròng 7 tháng đầu năm 2020 của HSG đã hoàn thành 52% và 118% kế hoạch năm.

SSI điều chỉnh tăng ước tính lợi nhuận 2020 từ 485 tỷ lên 670 tỷ đồng (tăng 85% so với năm trước). Doanh thu năm 2020 ước tính đạt 23.7 ngàn tỷ đồng (giảm 16%). SSI giả định rằng sản lượng tiêu thụ 2020 sẽ giảm 7% so với 2019 xuống còn 1.4 triệu tấn. Trong khi đó, giá bán trung bình ước tính giảm 9% so với mức giảm 18% của giá HRC.

Đối với năm 2021, mặc dù SSI ước tính sản lượng tiêu thụ có thể phục hồi 4% so với năm trước, lợi nhuận ròng ước tính đi ngang do tỷ suất lợi nhuận gộp kỳ vọng điều chỉnh về mức trung bình 10 năm là 15% trong năm 2021 so với 16.1% trong năm 2020. SSI cho rằng trong dài hạn giá HRC sẽ phục hồi hoặc công ty sẽ phải điều chỉnh giảm dần giá bán do nhu cầu thị trường chậm lại và tình trạng dư cung vẫn còn tiếp tục ở thị trường nội địa.

Qua đó, SSI khuyến nghị mua HSG với giá mục tiêu 11,400 đồng/cp.

Xem thêm tại đây

Mua FPT với giá mục tiêu 67,800 đồng/cp

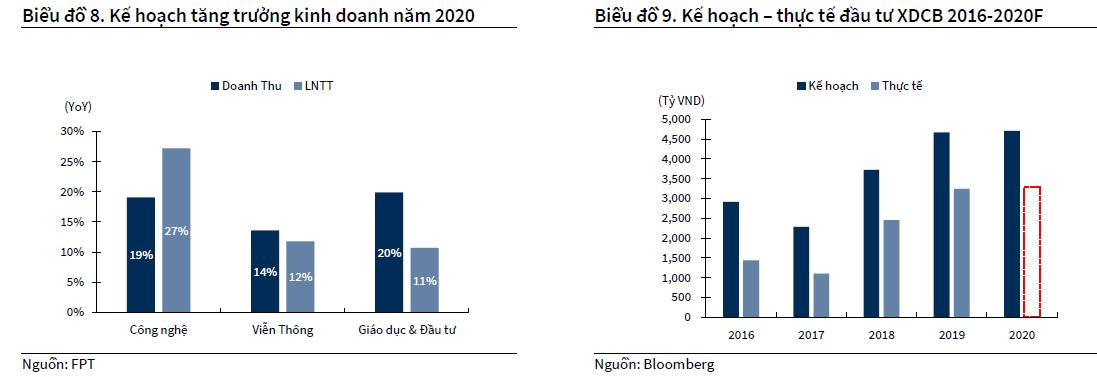

Theo CTCK KB (KBSV), doanh thu quý 1/2020 của CTCP FPT (HOSE: FPT) đạt 6,630 tỷ đồng, tăng 17% so với năm trước trong đó khối công nghệ tăng 20.4%, khối viễn thông tăng 12.3% và khối giáo dục và đầu tư tăng 21%. Bên cạnh đó, lãi sau thuế đạt 937 tỷ đồng, tăng 18.6% so với cùng kỳ. Doanh thu tháng 4/2020 đạt 2,210 tỷ đồng, tăng 4.0% so cùng kỳ và lãi sau thuế đạt 363 tỷ, tăng 13.8%.

KBSV cho biết tăng trưởng xuất khẩu phần mềm của FPT hầu như không bị tác động bởi dịch Covid-19. Các thị trường xuất khẩu phần mềm của FPT vẫn tăng trưởng tốt, điển hình là doanh thu thị trường APAC (Châu Á – Thái Bình Dương) tăng 59% trong quý 1/2020. KBSV đánh giá dịch Covid-19 sẽ không tác động quá tiêu cực đến FPT dựa trên các hợp đồng của FPT đều là các hợp đồng dài hạn và nhu cầu chuyển đổi số trở nên cấp thiết đối với các doanh nghiệp trên thế giới trong giai đoạn dịch bệnh.

FPT đưa ra kế hoạch kinh doanh tích cực năm 2020 với doanh thu cả năm đạt 32,450 tỷ đồng, tăng 17.1% so với 2019 và lãi trước thuế cả năm cũng tăng 18%, đạt 5,510 tỷ đồng.

Qua đó, KBSV khuyến nghị mua FPT với giá mục tiêu 67,800 đồng/cp.

Xem thêm tại đây

Mua QNS với giá mục tiêu 33,000 đồng/cp

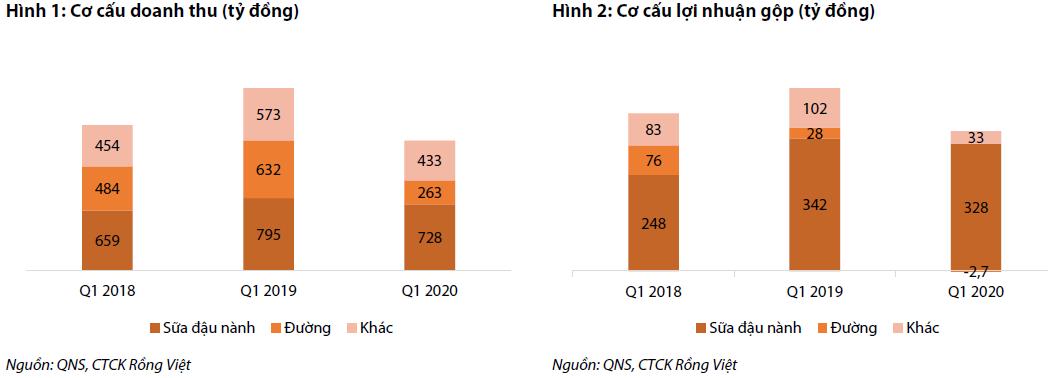

Theo CTCK Rồng Việt (VDSC), kết thúc quý 1/2020, CTCP Đường Quảng Ngãi (UPCoM: QNS) ghi nhận doanh thu giảm 29% so với cùng kỳ, đạt 1,424 tỷ đồng. Biên lợi nhuận gộp tăng 150 bps (điểm cơ bản), đạt 25.1%. Ngược lại, lãi sau thuế đạt 116.7 tỷ đồng, giảm 25% so với cùng kỳ.

VDSC kỳ vọng mảng sữa đậu nành của QNS sẽ phục hồi từ cuối quý 2 khi dịch Covid-19 được kiểm soát theo kịch bản cơ sở (trong quý 2/2020). Các dòng sản phẩm sữa ít đường mới sẽ là trợ lực dẫn dắt doanh thu hồi phục trong nửa cuối 2020. Công ty bắt đầu xuất khẩu sữa sang Trung Quốc từ tháng 5, dự kiến xuất 1.7 triệu lít sữa năm 2020.

VDSC đánh giá năm 2020 là điểm trũng lợi nhuận của QNS do ảnh hưởng bởi dịch Covid-19 và điều kiện thời tiết không thuận lợi cho ngành mía đường. Mặc dù QNS đã có thị phần thống lĩnh trong ngành sữa đậu nành có thương hiệu, tiềm năng tăng trưởng vẫn còn nhờ dư địa rất lớn từ thị phần của sữa không thương hiệu, xu hướng cao cấp hóa từ những dòng sản phẩm ít đường và organic cũng như xuất khẩu.

Đối với mảng đường, về mặt tích cực ATIGA (Hiệp định thương mại hàng hóa ASEAN) sẽ cho phép QNS nhập khẩu đường thô số lượng lớn để sản xuất đường RE, mặt tiêu cực sẽ làm gia tăng cạnh tranh từ đường nhập khẩu đối với đường RS trong nước, cùng với diễn biến khó lường của sản lượng mía, VDSC đưa ra quan điểm trung lập đối với mảng kinh doanh này.

Với dòng tiền ổn định từ hoạt động kinh doanh trong bối cảnh nhu cầu đầu tư mới không còn nhiều, VDSC kỳ vọng công ty sẽ duy trì tỉ lệ chi trả cổ tức tiền mặt cao tối thiểu là 25%, tương đương tỷ lệ chi trả trên 70% thu nhập mỗi cổ phần trong các năm tới. Tại thị giá hiện tại, tỷ suất cổ tức của cổ phiếu QNS đạt 11%.

Qua đó, VDSC khuyến nghị mua QNS với giá mục tiêu 33,000 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Minh Hồng