Sức khỏe của doanh nghiệp bất động sản

Sức khỏe của doanh nghiệp bất động sản

Ngành bất động sản (BĐS) gặp nhiều khó khăn, nhưng các doanh nghiệp BĐS niêm yết vẫn tăng trưởng gần 13% về doanh thu thuần và 38% về lãi ròng trong năm vừa qua. Tuy nhiên, con số đó chưa phản ánh được những khó khăn mà doanh nghiệp bất động sản đối mặt, nhất là đặt trong bối cảnh dịch Covid-19 đang khiến mọi hoạt động dường như tê liệt.

Tồn kho tăng vọt nhưng thanh khoản cạn kiệt

Sau 2 năm lao đao với thanh khoản thấp, đến nay, thị trường bất động sản tiếp tục bị thử thách khi cả nền kinh tế đang phải đối mặt với dịch Covid-19… Các hoạt động mở bán, quảng bá sản phẩm bị hủy bỏ do diễn biến phức tạp của dịch bệnh khiến nhiều doanh nghiệp bất động sản đã khó lại càng thêm khó. Nhiều doanh nghiệp có nguy cơ bị đẩy tới giới hạn cuối cùng.

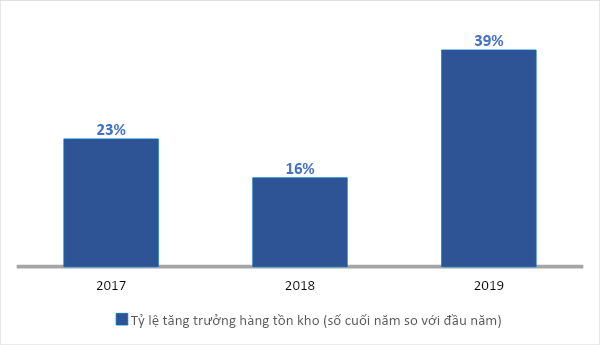

Theo số liệu thống kê của Vietstock, tính đến cuối năm 2019, tổng tồn kho của các doanh nghiệp bất động sản niêm yết đạt 306,916 tỷ đồng, tương ứng tăng gần 39% so với thời điểm đầu năm. Mức tăng này gấp hơn 2.4 lần so với mức tăng năm 2018 và cao nhất trong 3 năm trở lại đây.

|

Hàng tồn kho năm 2019 của các doanh nghiệp bất động sản tăng mạnh

Nguồn: VietstockFinance

|

Công bằng mà nói, hàng tồn kho không phải là xấu, bởi đây là khoản mục mà hầu như công ty nào cũng phải có trong quá trình sản xuất kinh doanh. Đối với ngành bất động sản, việc sở hữu quỹ đất lớn đôi khi lại là lợi thế, thậm chí còn được sử dụng để đặt lên bàn cân khi so sánh với những doanh nghiệp cùng ngành.

Tuy nhiên, với những vướng mắt trong quá trình triển khai thực hiện, nhất là về vấn đề pháp lý, nhiều dự án đã bị ngưng trệ. Lúc này, hàng tồn kho trở thành gánh nặng khi hàng loạt chi phí vẫn phát sinh nhưng dự án lại không bán ra được, khiến các doanh nghiệp này bị chôn vốn và thanh khoản ngày càng cạn kiệt.

|

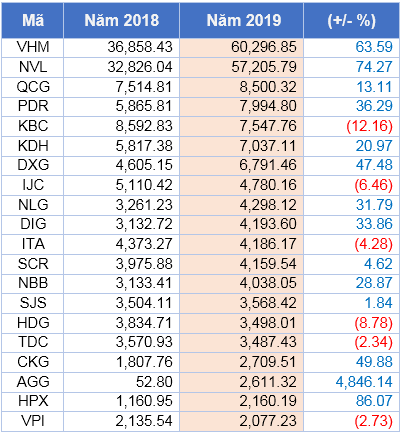

Top 20 doanh nghiệp BĐS có hàng tồn kho cao nhất 2019

Đvt: Tỷ đồng

20 ông lớn ngành BĐS nắm giữ hơn 201 ngàn tỷ đồng hàng tồn kho. Nguồn: VietstockFinance

|

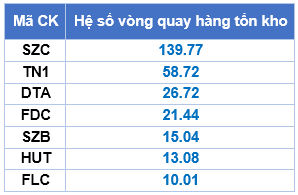

Thực tế, hệ số vòng quay hàng tồn kho trung bình của các doanh nghiệp bất động sản này đã giảm mạnh từ mức 7 (năm 2017) sang 5.3 (năm 2018) khi thị trường bất động sản bắt đầu bước vào giai đoạn khó khăn, và tiếp tục giảm xuống mức 5 vào năm 2019. Trong đó, chỉ có 7/79 doanh nghiệp có hệ số vòng quay hàng tồn kho vượt 10, cao hơn nhiều so với mức trung bình của ngành. Điều này cho thấy thời gian bán hàng trung bình của các doanh nghiệp bất động sản ngày càng chậm, sản phẩm ứ đọng ngày càng nhiều.

|

Top 7 doanh nghiệp BĐS niêm yết có hệ số vòng quay hàng tồn kho vượt mức trung bình

Nguồn: VietstockFinance

|

Để “cầu cứu” về vấn đề ngưng trệ của các dự án, rất nhiều doanh nghiệp hoạt động trong lĩnh vực bất động sản trong thời gian qua, đã gửi văn bản đến UBND Tp. HCM để trình bày vấn đề cũng như kiến nghị đề xuất giải pháp.

Đòn bẩy tài chính: Con dao hai lưỡi

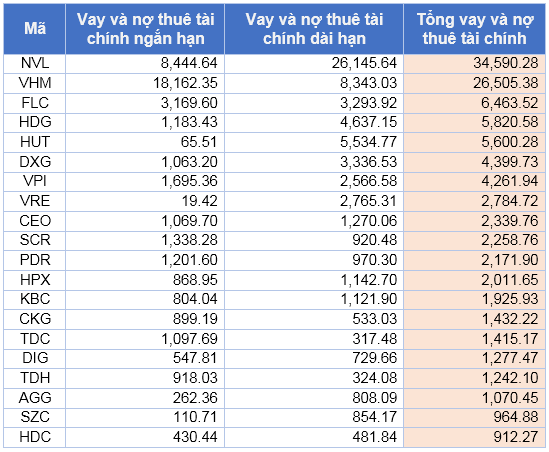

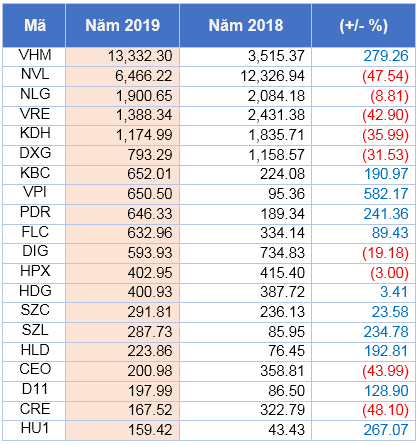

Tính đến ngày 31/12/2019, tổng nợ vay của các doanh nghiệp bất động sản đạt 237,198 tỷ đồng, tương ứng tăng 24% so với thời điểm đầu năm. Trong đó vay và nợ tài chính ngắn hạn đạt 82,726 tỷ đồng (tăng 44%), nợ và vay tài chính dài hạn đạt 154,471 tỷ đồng (tăng 15%).

|

Top 20 doanh nghiệp BĐS niêm yết có dư nợ vay cao nhất 2019

Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Năm qua, các doanh nghiệp bất động sản phải trả 13,689 tỷ đồng lãi vay, tăng hơn 34% so với 2018. Đó là chưa kể con số lãi vay được vốn hóa vào dự án, đây là phần chi phí “vô hình” đem lại những rủi ro đáng kể nhưng không dễ nhận diện ở bối cảnh hiện tại.

Cụ thể, trong quá trình xây dựng, phần lãi vay được vốn hóa làm tăng giá thành dự án; qua đó, lợi nhuận của các doanh nghiệp BĐS có thể bị giảm mạnh nếu giá bán không tăng tương ứng. Tệ hơn, nếu dự án hoàn thành nhưng không bán được (mất thanh khoản), chi phí lãi vay khi đó được tính trực tiếp vào chi phí sản xuất kinh doanh và xối mòn phần lớn thành quả của doanh nghiệp.

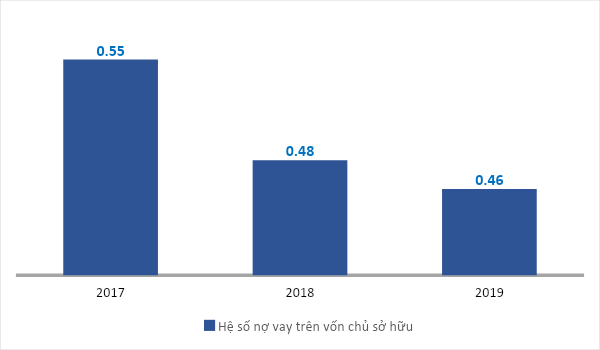

Tỷ lệ nợ vay trên vốn chủ sở hữu của các doanh nghiệp BĐS niêm yết đã giảm từ 0.48 (năm 2018) xuống còn 0.46 (năm 2019) là nhờ tốc độ tăng của vốn chủ sở hữu nhiều hơn.

|

Tỷ lệ nợ vay trên VCSH của các doanh nghiệp BĐS niêm yết qua các năm

Cơ cấu tài chính của các doanh nghiệp BĐS an toàn hơn qua các năm.Nguồn: VietstockFinance

|

Tỷ lệ nợ vay trên vốn chủ sở hữu của ngành đã điều chỉnh giảm, nhưng không phải doanh nghiệp nào cũng an toàn. Cụ thể, vẫn còn 8/79 doanh nghiệp có hệ số vượt 1 và 30% doanh nghiệp có tỷ lệ vượt trung bình ngành.

|

Các doanh nghiệp BĐS niêm yết có tỷ lệ nợ vay trên vốn chủ sở hữu vượt 1

Nguồn: VietstockFinance

|

Rõ ràng, khi thị trường bất động sản rơi vào trạng thái “đóng băng”, nếu tỷ lệ nợ vay trên vốn chủ sở hữu cao sẽ khiến doanh nghiệp gặp rất nhiều rủi ro về dòng tiền trả nợ cũng như áp lực chi phí tài chính kéo dài và gia tăng. Hay nói cách khác, tỷ lệ đòn bẩy như con dao 2 lưỡi, có thể nâng doanh nghiệp lên khi thuận buồm, và ‘bóp nghẹt’ doanh nghiệp khi ngược gió.

Doanh nghiệp bất động sản còn gì?

Tỷ lệ đòn bẩy cao cùng với việc hàng tồn kho bị mất tính thanh khoản sẽ là đòn chí mạng đối với các doanh nghiệp bất động sản hiện nay. Trong bối cảnh này, việc tạo ra dòng tiền để có thể duy trì hoạt động là điều đáng mơ ước. Tuy nhiên, đại dịch Covid-2019 trở thành cú bồi khiến hoạt động bán hàng gần như tê liệt hoàn toàn.

Giờ đây, có lẽ sức chịu đựng của một doanh nghiệp bất động sản phụ thuộc vào lượng tiền mặt dự trữ của mình. Nắm giữ lượng tiền mặt nhiều (tiền và các khoản tiền gửi ngân hàng ngắn hạn) sẽ giúp doanh nghiệp trang trải được các hoạt động, chờ đến khi các hoạt động mở bán được nối lại. Thống kê của Vietstock cho thấy, lượng tiền mặt các doanh nghiệp BĐS niêm yết đang nắm giữ vào cuối 2019 đạt 51,902 tỷ đồng, tăng hơn 13% so với năm 2018.

|

Top 20 doanh nghiệp BĐS có lượng tiền mặt cao nhất 2019

Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Theo báo cáo “Triển vọng ngành quý 2/2020”, CTCK Ngân hàng đầu tư và phát triển Việt Nam (BSC) cho rằng số dư tiền trung bình ngành bất động sản đủ sức duy trì hoạt động khoảng 11.1 tháng trước giả định doanh nghiệp không có doanh thu và dòng tiền được tạo ra nhưng vẫn phải trả lương cho người lao động (chi phí hoạt động), chi phí lãi vay và một số khoản phải trả (nếu có) trong năm nay, đồng thời nợ ngắn hạn được cơ cấu giãn nợ.

Số liệu từ BSC cho thấy, 6 doanh nghiệp có thời gian duy trì hoạt động cao hơn trung bình ngành gồm Nam Long (NLG) 47 tháng, Phát Đạt (PDR) gần 22 tháng, Tổng công ty DIC (DIG) 19 tháng, Novaland (NVL), Khang Điền (KDH) cùng 17 tháng và Văn Phú Invest (VPI) 13.6 tháng.

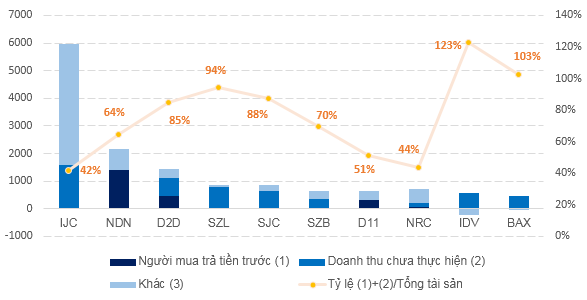

Ở một khía cạnh khác, “người mua trả tiền trước” và “doanh thu chưa thực hiện” là 2 khoản mục giúp các doanh nghiệp này đảm bảo ghi nhận được doanh thu, lợi nhuận trong tương lai.

Qua đó, nếu doanh nghiệp nào có khả năng chiếm dụng vốn càng cao thì sức chịu đựng trước cơn đại dịch càng tốt. Theo thống kê của Vietstock, tỷ lệ (doanh thu chưa thực hiện + người mua trả tiền trước) / tổng tài sản của các doanh nghiệp này đã tăng từ 15% (năm 2018) lên hơn 19% (năm 2019).

|

Top 10 doanh nghiệp có năng lực chiếm dụng vốn tốt nhất năm 2019. Đvt: Tỷ đồng

Tổng tài sản = (1) + (2) + (3). Nguồn: VietstockFinance

|

Tóm lại, dù bức tranh chung của ngành bất động sản được thể hiện không mấy tích cực; tuy nhiên, tác động của nó đến từng doanh nghiệp còn phụ thuộc vào nhiều yếu tố, mà quan trọng nhất là nội tại của các doanh nghiệp này có thể chịu dựng ra sao.

Huyền Vũ