DPM - Cổ phiếu phòng thủ lý tưởng

DPM - Cổ phiếu phòng thủ lý tưởng

Bất chấp triển vọng tăng trưởng ngành phân bón không còn hấp dẫn, cổ phiếu của Tổng Công ty Phân bón và Hóa chất Dầu khí (HOSE: DPM) vẫn là một lựa chọn thích hợp cho các nhà đầu tư ưa thích sự an toàn và mong muốn có được dòng tiền cổ tức ổn định.

Ngành phân bón đã chững lại

Hiệp hội Phân bón thế giới (IFA) kỳ vọng tiêu thụ phân bón toàn cầu năm 2021 sẽ tăng ở mức 2% nhờ sự phục hồi của nền kinh tế toàn cầu. Nhờ nhu cầu tăng cao, giá phân bón được nhiều chuyên gia dự đoán sẽ được giữ ở nền giá cao cho phần còn lại của năm nay.

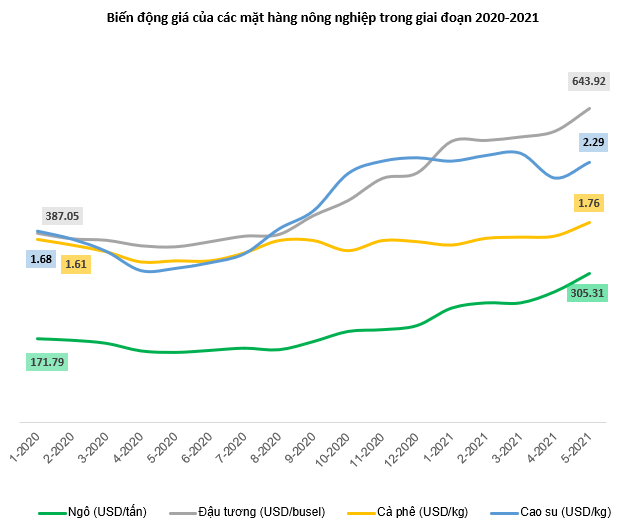

Ngoài ra, các loại nông sản sử dụng phân Ure và NPK nhiều như cà phê, cao su, ngô hay đậu tương đều tăng giá mạnh trong thời gian qua, trung bình tăng hơn 50% so với năm 2020. Đà tăng giá nông sản sẽ giúp thu hút mở rộng nông dân canh tác các loại cây trồng trên và giúp thúc đẩy giá phân bón tăng trong ngắn hạn.

Nguồn: Indexmundi

Tuy có nhiều điểm tích cực trong ngắn hạn, về dài hạn, đây vẫn là ngành đã trưởng thành và khó có thể tăng trưởng mạnh kéo dài. Tình trạng dư cung không chỉ xuất ở ngành phân bón toàn cầu mà còn xuất hiện ở thị trường nội địa. Cụ thể, tổng cung ứng của các nhà máy sản xuất phân đạm Ure đạt được 2.6 triệu tấn, vượt hẳn tổng cầu chỉ ở mức 2-2.2 triệu tấn. Phân NPK cũng tương tự vậy, dù chỉ vừa đẩy mạnh phát triển gần đây, cũng đã đáp ứng hơn 90% nhu cầu trong nước.

Thêm vào đó, gần đây nhiều doanh nghiệp đang tích cực chuyển đổi đất nông nghiệp sang đất phi nông nghiệp nhằm phục vụ cho phát triển sản xuất công nghiệp do tính hiệu quả kinh tế cao hơn cũng góp phần vào bức tranh không mấy tích cực của ngành phân bón.

Giá phân bón tăng mạnh

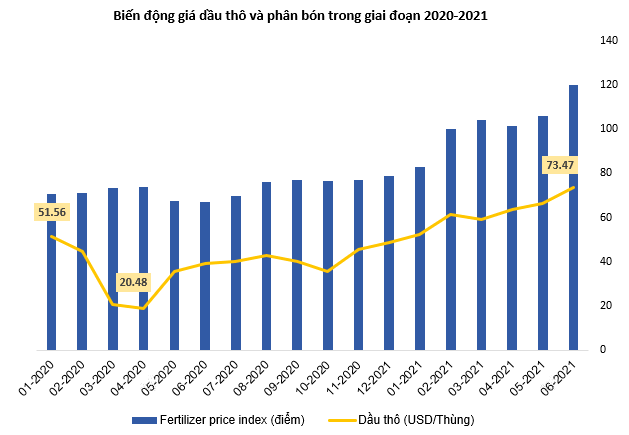

Theo chỉ số Fertilizer Price Index do World Bank cung cấp, giá phân bón thế giới đã tăng gần 70% kể từ đầu năm 2020. Ở thị trường nội địa, giá phân nội địa cũng có chiều hướng gia tăng cùng chiều. Giá phân Ure năm trước được giao dịch quanh mức 6 triệu đồng/tấn thì hiện tại đang giao dịch quanh mức 10 triệu đồng/tấn. Giá các loại phân bón khác như NPK, Kali, DAP hay SA cũng đều tăng mạnh trong thời gian gần đây.

Nguồn: World Bank và Investing

Chú thích: Fertilizer price index của Ngân hàng thế giới (World Bank) được tính toán bằng cách lấy giá bình quân gia quyền của đá phốt phát tự nhiên, giá phân lân, kali và phân đạm.

Điều này có thể giải thích qua hai yếu tố chính là giá nguyên liệu đầu vào dầu thô và hóa chất NH3 đồng loạt cùng tăng. Cụ thể, giá dầu thô đầu năm 2020 giao dịch quanh mức 50 USD/thùng thì tới tháng 6/2021 đã tăng gần hơn 40%, đạt mức giá 73.47 USD/thùng. Ngoài yếu tố về chi phí đầu vào, chuỗi cung ứng toàn cầu vẫn chưa được phục hồi và kèm theo đó là nhu cầu thế giới tăng mạnh trong ngắn hạn đã dẫn đến trường hợp cầu vượt cung trong ngắn hạn.

Với cơ cấu doanh thu gần 90% đến từ sản phẩm phân bón, DPM hiện tại vẫn phải phụ thuộc rất lớn vào giá dầu đầu vào. Giá dầu tăng sẽ làm giảm đáng kể lợi nhuận của công ty. Rất may mắn trong giai đoạn này, giá phân bón cùng với giá nông sản cũng tăng mạnh theo. Không chỉ vậy, DPM còn có khả năng tự sản xuất NH3, đây là hóa chất quan trọng trong quy trình sản xuất phân bón. Do đó, dù có biến động giá dầu theo chiều hướng bất lợi, DPM vẫn giữ được biên lợi nhuận gộp ổn định trong hơn 1 năm qua.

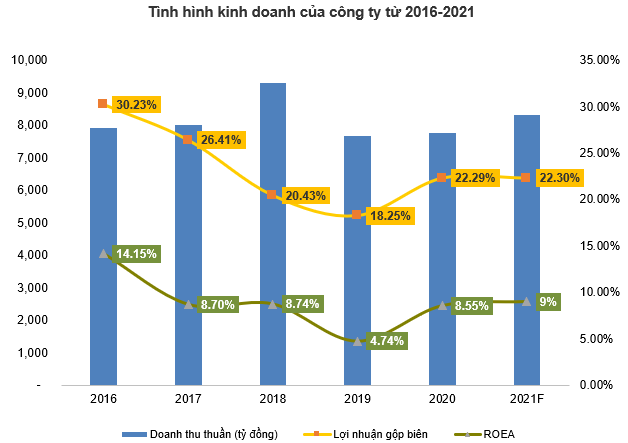

Nguồn: VietstockFinance

Chính sách trả cổ tức phóng khoáng

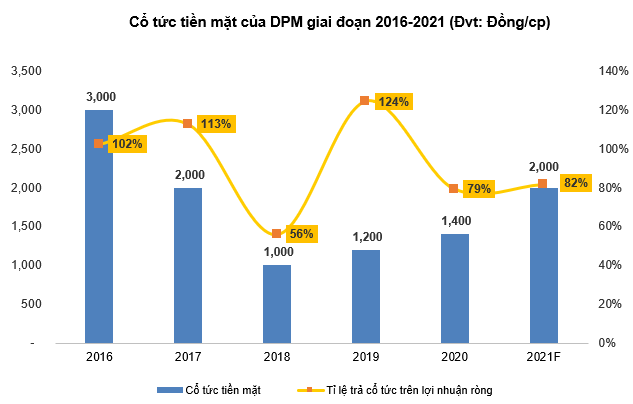

Bù lại cho tốc độ tăng trưởng chậm là việc công ty sở hữu cho mình một chính sách trả cổ tức rất phóng khoáng. Khi mà tốc độ tăng trưởng không còn nhiều và nguồn cung tiếp tục dư thừa, DPM không cần đầu tư quá nhiều tiền để mở rộng kinh doanh. Điều này có thể nhìn thấy rõ qua chính sách chi trả cổ tức tiền mặt của công ty. Trong 5 năm qua, DPM trung bình trả hết 95% lợi nhuận ròng của mình để trả cổ tức tiền mặt cho nhà đầu tư.

Ngoài ra, giá cổ phiếu của công ty cũng không biến động nhiều với hệ số beta thấp cũng là một điểm đáng quan tâm với các nhà đầu tư ưa thích sự an toàn. Đây có thể xem là một cổ phiếu phòng thủ lý tưởng khi mà tình hình dịch bệnh vẫn còn diễn biến khó lường.

Nguồn: VietstockFinance

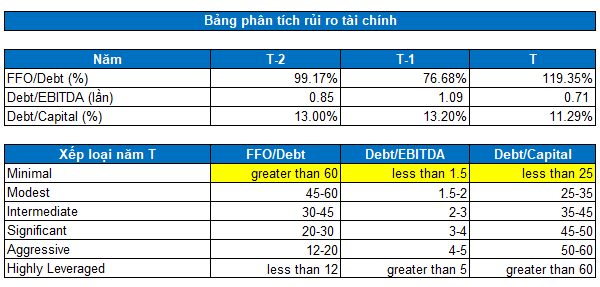

Phân tích rủi ro tài chính DPM

DPM có mức rủi ro tài chính ở mức rất thấp. Cả 3 tỉ lệ đánh giá rủi ro tài chính bao gồm: FFO/DEBT, DEBT/EBITDA và DEBT/Capital trong năm 2020 đều nằm ở mức rủi ro tối thiểu. Vì vậy, nhà đầu tư có thể yên tâm về sức khỏe tài chính của doanh nghiệp.

Nguồn: VietstockFinance và S&P

Định giá cổ phiếu

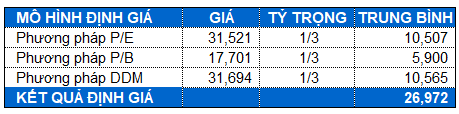

Với chính sách trả cổ tức phản ánh được tình hình lợi nhuận của công ty qua nhiều năm nên người viết sử dụng phương pháp chiết khấu cổ tức (DDM) làm mô hình định giá cho DPM. Theo mô hình này, giá cổ phiếu của DPM nằm ở mức 31,694 đồng/cp.

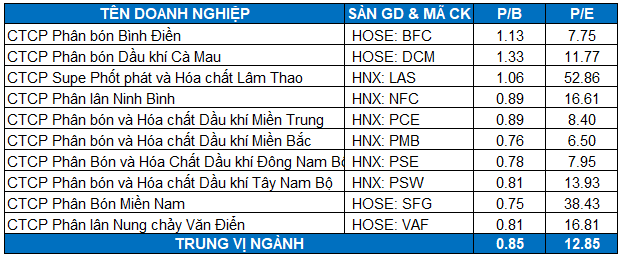

Ngoài phương pháp DDM, người viết còn sử dụng so sánh ngang các công ty trong ngành để cho ra mức giá hợp lý cho cổ phiếu của DPM.

Bảng so sánh ngang các doanh nghiệp trong ngành phân bón ở Việt Nam

Nguồn: VietstockFinance

Với tỉ trọng chia đều cho 3 phương pháp, mức giá hợp lý cho cổ phiếu của DPM nằm ở mức 26,972 đồng. Có thể thấy rằng, giá cổ phiếu của DPM hiện tại đang giao dịch ở mức giá tương đối là hợp lý để mua vào cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FILI