Một năm trượt dài của lãi suất

Một năm trượt dài của lãi suất

Ba lần giảm lãi suất điều hành nhằm hỗ trợ nền kinh tế “chống chọi” với dịch Covid-19 đã phần nào phác thảo được tình hình lãi suất trong năm 2020.

Nới lỏng chính sách tiền tệ theo đà chung thế giới

Dịch Covid-19 bùng phát từ đầu năm đã phủ một màn đen u tối cho toàn bộ nền kinh tế trên thế giới. Ngay từ những ngày đầu tháng 2, sau khi dịch bệnh bùng phát và bắt đầu có dấu hiệu lây lan trên diện rộng, hàng loạt các ngân hàng Trung ương trên thế giới đã hạ lãi suất cơ sở như Mỹ, Mexico, Belarus, Australia,… Đỉnh điểm khi Cục Dự trữ Liên bang Mỹ (Fed) giảm mạnh lãi suất điều hành về 0 - 0.25%/năm và hỗ trợ mạnh mẽ thanh khoản cho thị trường tài chính.

Để phù hợp với diễn biến kinh tế vĩ mô, thị trường tài chính quốc tế đã tháo gỡ khó khăn cho sản xuất kinh doanh, Ngân hàng Nhà nước (NHNN) đã quyết định điều chỉnh các mức lãi suất điều hành lần đầu tiên trong năm kể từ ngày 17/03, giảm lãi suất đối với tiền gửi dự trữ bắt buộc.

Đến tháng 5, NHNN tiếp tục giảm trần lãi suất tiền gửi kỳ hạn ngắn, lãi suất tái cấp vốn, tái chiết khấu... qua đó hỗ trợ cho nền kinh tế trước diễn biến phức tạp của dịch Covid-19.

Và đợt điều chỉnh lần thứ 3 vào đầu tháng10 nhằm tháo gỡ khó khăn cho doanh nghiệp, người dân, đảm bảo an sinh xã hội ứng phó với dịch Covid-19. Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng là 0.2%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 4.25%/năm xuống 4.0%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô giảm từ 4.75%/năm xuống 4.5%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do TCTD ấn định trên cơ sở cung – cầu vốn thị trường.

Ngoài ra, NHNN còn giảm lãi suất tái cấp vốn từ 4.5%/năm xuống còn 4%/năm, lãi suất tái chiết khấu từ 3%/năm xuống còn 2.5%/năm, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với các ngân hàng từ 5.5%/năm xuống còn 5%/năm. Đồng thời, giảm lãi suất chào mua giấy tờ có giá thông qua nghiệp vụ thị trường mở từ 3.0%/năm xuống 2.5%/năm.

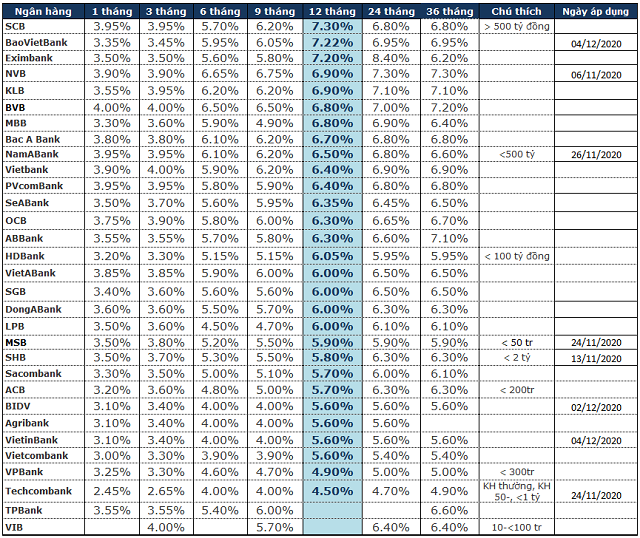

Nhìn chung, lãi suất đã giảm tương đối mạnh trên thế giới và cả Việt Nam trong năm nay. Lãi suất huy động đã giảm khoảng 0.5-2 điểm phần trăm, lãi suất cho vay đã giảm 0.5-3 điểm phần trăm so với đầu năm ở các kỳ hạn khác nhau. Sau nhiều lần điều chỉnh, hiện tại, mặt bằng lãi suất tiền gửi có kỳ hạn từ 1 – 6 tháng tại hầu hết các ngân hàng đang duy trì từ 3 – 6%/năm, lãi suất kỳ hạn 12 tháng duy trì từ 4.7 – 7.2%/năm…

|

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng tính đến ngày 07/12/2020

|

Thanh khoản dư thừa, tín dụng khó khăn

Hầu hết các ý kiến của chuyên gia đều cho rằng việc các ngân hàng vẫn tiếp tục giảm lãi suất là do tình trạng dư thừa thanh khoản. Có nhiều nguyên nhân dẫn đến thanh khoản của hệ thống ngân hàng liên tục duy trì ở trạng thái dồi dào, nhưng hầu hết đều bắt nguồn từ dịch Covid-19.

Dịch bệnh khiến cho hoạt động kinh doanh của các doanh nghiệp gặp khó khăn, làm cầu tín dụng suy giảm rõ rệt. Trong hội thảo “Hiệp định EVFTA: Vai trò của ngân hàng trong hỗ trợ nông dân, doanh nghiệp đẩy mạnh sản xuất, xuất khẩu vào thị trường EU” được tổ chức ngày 20/11/2020, Phó Thống đốc NHNN Đào Minh Tú cho biết, tính đến ngày 17/11/2020, dư nợ tín dụng toàn nền kinh tế đạt hơn 8.79 triệu tỷ đồng, tăng 7.26% so với cuối năm 2019 (cùng kỳ năm 2019 là 10.28%). Tuy nhiên, nếu so với mức tăng trưởng tín dụng hệ thống ngân hàng 9 tháng chỉ đạt 5.12%, thì chưa đầy 2 tháng tăng trưởng tín dụng đã đạt 2.14%. Do đó, mục tiêu tăng trưởng tín dụng năm 2020 từ 8-10% là có khả thi.

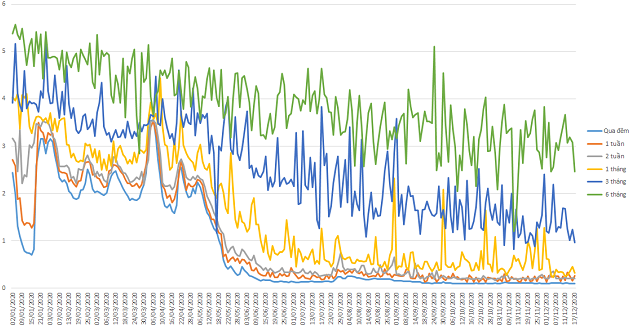

Bên cạnh đó, nguồn cung ngoại tệ dồi dào, giúp NHNN tiếp tục mua vào lượng lớn ngoại tệ, đẩy dự trữ ngoại hối hướng gần đến mục tiêu 100 tỷ USD. Số liệu từ CTCK SSI, trong tuần 09-13/11/2020, NHNN đã mua vào một lượng lớn ngoại tệ từ các ngân hàng thương mại, tương đương bơm khoảng 30,000 tỷ đồng ra thị trường. Trong tình trạng thanh khoản chưa có dấu hiệu căng thẳng, nay lại được bơm thêm khoản tiền lớn sẽ kích hoạt đà giảm thêm của lãi suất liên ngân hàng.

|

Lãi suất bình quân liên ngân hàng từ đầu năm đến ngày 21/12/2020

Nguồn: VietstockFinance

|

Trong xu hướng nguồn cung dư thừa, tín dụng khó khăn, TS. Nguyễn trí Hiếu – Chuyên gia kinh tế cho rằng, các ngân hàng sẽ tiếp tục giảm lãi suất từ nay đến cuối năm.

Nhìn chung, các chính sách tiền tệ nhằm đối phó với dịch Covid-19 của NHNN chủ yếu sử dụng nguồn lực từ các ngân hàng thương mại, do vậy mức tác động đến cung tiền là không quá lớn so với các công cụ bơm tiền trực tiếp thông qua việc mua trái phiếu của các ngân hàng Trung ương (NHTW) khác.

Lãi suất cho vay không giảm theo lãi suất huy động

Trong năm nay, NHNN còn hoãn siết tỷ lệ vốn ngắn hạn cho vay trung và dài hạn thêm 1 năm để cho các ngân hàng không chịu áp lực cơ cấu lại nguồn vốn trong bối cảnh các ngân hàng phải hỗ trợ doanh nghiệp gặp khó khăn về mặt thanh khoản, thông qua việc giảm lãi suất cho vay, giãn nợ và cơ cấu lại nợ.

Mặc dù lãi suất huy động giảm sâu nhưng lãi suất cho vay không giảm tương xứng. Thậm chí, thời điểm gần cuối năm, thường nhu cầu tín dụng sẽ tăng, nên có thể có khả năng lãi suất cho vay sẽ tăng. Hiện tại, mức lãi suất vay tín chấp tại các ngân hàng dao động từ 16-25%/năm, trong khi vay thế chấp thì mức lãi suất thấp hơn từ 10-12%/năm. TS. Nguyễn Trí Hiếu cho rằng thời điểm hiện nay, số doanh nghiệp thực vay vốn không nhiều, nhiều doanh nghiệp có nhu cầu vay nhưng tình hình tài chính suy giảm, rất khó để cho vay, do đó, lãi suất cho vay không giảm. Chính vì thế các ngân hàng cũng không mặn mà để giảm lãi suất cho vay, mà "chọn mặt gửi vàng" để cho vay những món có lãi và rủi ro thấp. Chính vì ngân hàng chọn lọc cho vay, do đó lãi suất vay cũng tăng theo.

Thêm nữa, khi các ngân hàng giảm lãi suất huy động thì chi phí vốn giảm, nhưng chi phí thực tế có thể tăng vì nợ xấu. Khi chênh lệch lớn giữa lãi suất huy động và cho vay, để phòng ngừa nợ xấu tăng cao nhưng ngân hàng vẫn có lãi, buộc các ngân hàng phải tăng cao trích lập dự phòng rủi ro. Vì vậy, từ nay đến cuối năm, khi nhu cầu vay vốn tăng, có khả năng lãi suất cho vay sẽ tăng.

TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng Ngân hàng BIDV bổ sung thêm, nếu theo Thông tư 01/2020/TT-NHNN vừa rồi ngân hàng chưa phải trích lập rủi ro cho các khoản nợ cơ cấu lại, mà tổng số nợ cơ cấu lại theo NHNN báo cáo đến nay đâu đó khoảng 340 ngàn tỷ đồng. Nếu như trong số đó phải chuyển khoảng 30-50% chuyển nhóm nợ sang nợ xấu, thì nợ xấu tăng vọt, và mức dự định phải trích lập dự phòng sẽ rất lớn, sẽ cuốn băng đi toàn bộ lợi nhuận của hệ thống ngân hàng trong năm nay và kể cả năm tới.

Về cơ bản, theo TS. Cấn Văn Lực, lãi suất sẽ ổn định, giả sử có giảm cũng không đáng kể vì hiện đang ở mức tương đối thấp. Thêm nữa, nếu bây giờ có giảm lãi suất nhưng nhu cầu thực khách hàng vay vốn không cao, cho nên lãi suất không phải là rào cản đối với tăng trưởng tín dụng. Ngoài ra, trong năm tới khi lạm phát có nhiều khả năng áp lực tăng trở lại, khả năng phục hồi kinh tế mạnh hơn, thì nhu cầu tín dụng sẽ tăng trở lại mạnh hơn. Lẽ ra theo lý thuyết thì lãi suất phải tăng, vì cầu tăng thì giá sẽ tăng. Nhưng ông Lực cho rằng trong năm tới giữ được ổn định lãi suất cũng đã thành công.

Cát Lam