Kỳ 1: Hiểu như thế nào về sản phẩm Chứng quyền có bảo đảm?

Chứng quyền có bảo đảm

Kỳ 1: Hiểu như thế nào về sản phẩm Chứng quyền có bảo đảm?

Sau sản phẩm phái sinh đầu tiên là hợp đồng tương lai, thị trường sẽ đón nhận thêm một sản phẩm phái sinh mới là Covered Warrant – hay còn được gọi dưới tên Chứng quyền có bảo đảm, dự kiến vận hành vào cuối tháng 12/2017.

Chứng quyền có bảo đảm là gì?

Chứng quyền có bảo đảm (Covered Warrant) là một loại chứng khoán có tài sản đảm bảo do công ty chứng khoán phát hành. Chứng quyền có bảo đảm cho phép người sở hữu có quyền nhưng không có nghĩa vụ mua hoặc bán chứng khoán cơ sở với tổ chức phát hành chứng quyền đó tại một thời điểm trong tương lai theo một mức giá cố định đã được xác định trước, hoặc nhận khoản tiền chênh lệch giữa giá thực hiện và giá chứng khoán cơ sở tại thời điểm thực hiện (theo triển khai của Sở Giao dịch Chứng Khoán TP.HCM).

Một thỏa thuận mua 1,000 cổ phiếu VNM với mức giá 160,000 đ/cp được thực hiện tại thời điểm 2 tháng tới được phát hành bởi công ty chứng khoán là một ví dụ điển hình cho một Chứng quyền có bảo đảm. 2 tháng sau khi sở hữu chứng quyền, người nắm giữ chứng quyền có quyền mua 1,000 cổ phiếu VNM với mức giá 160,000 đ/cp bất chấp giá cổ phiếu VNM giao dịch trên thị trường là bao nhiêu. Và ngược lại, người nắm giữ chứng quyền cũng có thể từ chối thực hiện mua cổ phiếu và chấp nhận mất khoản phí mua chứng quyền. Khi người mua kích hoạt điều khoản thực hiện quyền thì bên bán chứng quyền có nghĩa vụ bắt buộc thực hiện thanh toán/chuyển giao tài sản cho bên nắm giữ chứng quyền. Do đó, tính chất “có quyền nhưng không có nghĩa vụ” là một đặc tính cực kỳ quan trọng giúp phân biệt chứng quyền (và quyền chọn) so với các sản phẩm phái sinh khác.

Về cơ bản, có thể thấy Chứng quyền có bảo đảm có nhiều sự tương đồng về bản chất và cách vận hành giống như một sản phẩm phái sinh khác là quyền chọn. Một trong những điểm khác biệt đến từ tính chất “có tài sản đảm bảo” mà chứng quyền sở hữu. Nếu quyền chọn được Sở Giao dịch phát hành và giao dịch giữa các nhà đầu tư với nhau thì Chứng quyền có bảo đảm lại được các công ty chứng khoán có quyền hạn phát hành.

Khi thực hiện giao dịch chứng quyền, người mua chứng quyền ban đầu sẽ phải trả 1 khoản phí để mua chứng quyền. Khoản phí này còn được gọi là giá chứng quyền. Như vậy, khác với hợp đồng tương lai vốn chỉ cần ký quỹ để thực hiện giao dịch, người mua chứng quyền sẽ phải bỏ ra một khoản chi phí bằng tiền ban đầu để sở hữu chứng quyền. Vì vậy, khi tính toán lợi nhuận từ giao dịch một chứng quyền, giới đầu tư cũng phải tính đến giá chứng quyền trong vị thế lãi/lỗ của mình.

Chứng quyền có bảo đảm được phân loại như thế nào?

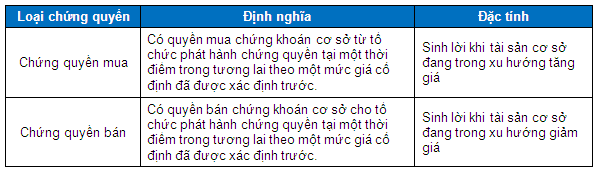

Xuất phát từ sự phụ thuộc vào biến động giá của tài sản cơ sở, Chứng quyền có bảo đảm sẽ được phân chia làm hai loại chứng quyền tương ứng với khả năng sinh lời mang lại cho người mua. Cụ thể, Chứng quyền có bảo đảm sẽ gồm 2 loại là chứng quyền mua và chứng quyền bán.

Chứng quyền mua cho phép người sở hữu có quyền nhưng không có nghĩa vụ mua chứng khoán cơ sở từ tổ chức phát hành chứng quyền đó tại một thời điểm trong tương lai theo một mức giá cố định đã được xác định trước hoặc nhận khoản tiền chênh lệch giữa giá thực hiện và giá chứng khoán cơ sở tại thời điểm thực hiện. Chứng quyền mua sẽ mang lại thành quả cho người sở hữu chứng quyền nếu tài sản cơ sở đang hình thành xu hướng tăng giá.

Ngược lại, chứng quyền bán cho phép người sở hữu có quyền nhưng không có nghĩa vụ bán chứng khoán cơ sở cho tổ chức phát hành chứng quyền đó tại một thời điểm trong tương lai theo một mức giá cố định đã được xác định trước hoặc nhận khoản tiền chênh lệch giữa giá thực hiện và giá chứng khoán cơ sở tại thời điểm thực hiện. Đối lập với chứng quyền mua, chứng quyền bán sẽ mang lại thành quả cho người sở hữu khi tài sản cơ sở đang giao dịch trong thị trường giá xuống.

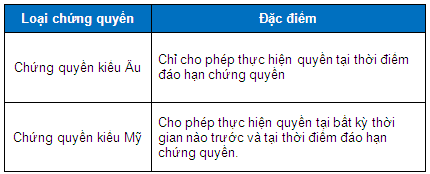

Bên cạnh sự phân loại chứng quyền theo biến động giá của tài sản cơ sở, chứng quyền còn được phân chia theo phương thức thực hiện quyền. Theo cách phân loại này, ta sẽ có chứng quyền kiểu Âu và chứng quyền kiểu Mỹ. Trong đó, chứng quyền kiểu Âu chỉ cho phép người sở hữu chứng quyền được thực hiện quyền tại thời điểm đáo hạn. Chứng quyền kiểu Mỹ lại linh hoạt hơn khi cho phép người sở hữu có thể thực hiện quyền tại bất cứ thời điểm nào trong thời gian nắm giữ chứng quyền. Nhìn về tổng thể thì cách phân loại này đơn giản chỉ khác biệt về tính linh động trong thời điểm thực hiện quyền. Tuy nhiên, chính cách phân loại này lại là một trong những nền tảng quan trọng trong việc thiết lập các lý thuyết định giá cơ bản cũng như xây dựng các chiến lược giao dịch chứng quyền có bảo đảm.

Tại thị trường phái sinh Việt Nam, trong thời gian đầu dự kiến thị trường sẽ chỉ có sự góp mặt của chứng quyền mua với phương thức giao dịch ban đầu được lựa chọn là chứng quyền giao dịch theo kiểu Âu. Như vậy, trong thời điểm vận hành ban đầu thì giới đầu tư chỉ có thể thực hiện quyền tại thời điểm đáo hạn chứng quyền.

Kết luận: Khác với hợp đồng tương lai, Chứng quyền có bảo đảm sẽ có nhiều hình thức giao dịch tương ứng với khả năng sinh lời và thời điểm thực hiện quyền. Nhà đầu tư cần ghi nhớ và lưu ý đến các đặc tính này khi thực hiện giao dịch nhằm chọn lựa cho mình sản phẩm chứng quyền phù hợp.

Trong bài viết kỳ sau, chúng ta sẽ tìm hiểu về các trạng thái sinh lời mà chứng quyền mang lại cho nhà đầu tư nắm giữ sản phẩm phái sinh này.

Phước Toàn

FiLi