Doanh nghiệp FMCG với chi phí quảng cáo, khuyến mại thời khó

Doanh nghiệp FMCG với chi phí quảng cáo, khuyến mại thời khó

Vinamilk, Masan giảm hàng trăm tỷ đồng chi phí quảng cáo, khuyến mại trong khi Sabeco và Đường Quảng Ngãi tăng mạnh. Vinamilk mất thị phần sữa về tay doanh nghiệp trong nước, còn Sabeco đã lấy lại phần lớn thị phần.

Đối với các doanh nghiệp sản xuất và kinh doanh mặt hàng tiêu dùng nhanh (FMCG – Fast Moving Consumer Goods), chiến lược truyền thông là một phần quan trọng để thu hút người tiêu dùng, thúc đẩy doanh số. Do hàng tiêu dùng nhanh là mặt hàng đáp ứng nhu cầu thiết yếu trong cuộc sống con người, cùng một công dụng nhưng có nhiều sự lựa chọn khác nhau, tính cạnh tranh và thay thế vô cùng cao.

3 năm qua, doanh nghiệp nói chung và FMCG nói riêng phải đối mặt với nhiều khó khăn, thách thức như dịch bệnh COVID-19, xung đột Nga – Ukraine, bão lạm phát… Làm cho nguồn thu giảm khi sức mua của người tiêu dùng giảm, song, chi phí về nguyên vật liệu, logistics gia tăng mạnh. Trong bối cảnh đó, có đơn vị tiết giảm mạnh chi phí quảng cáo, khuyến mại để bảo toàn lợi nhuận như Vinamilk, Masan. Song, cũng có những doanh nghiệp vẫn đẩy mạnh để tăng độ phủ, tăng doanh thu như Sabeco, Đường Quảng Ngãi.

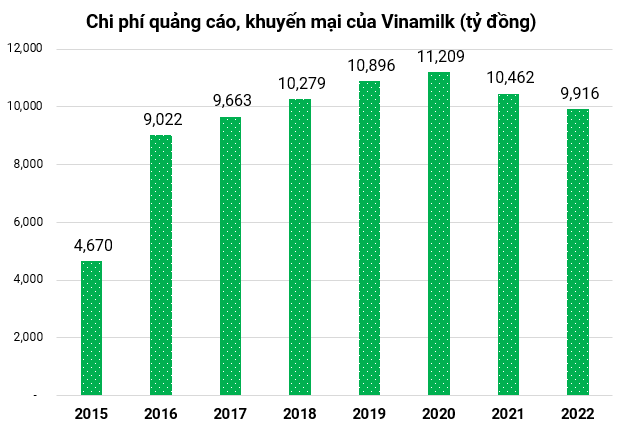

Nhiều năm qua, “ông lớn” ngành sữa Vinamilk (HOSE: VNM) được xem như là đơn vị mạnh tay nhất trong việc chi quảng cáo, khuyến mại với khoảng 10,000 tỷ đồng mỗi năm. Tuy nhiên, doanh nghiệp đang tiết giảm dần chi phí này trong hai năm gần đây, năm 2021 giảm 747 tỷ về 10,462 tỷ và năm 2022 giảm 546 tỷ về 9,916 tỷ đồng.

Trong đó, Vinamilk giảm chi phí quảng cáo, nghiên cứu thị trường từ gần 2,100 tỷ đồng năm 2019 về 1,198 tỷ đồng năm 2022. Còn chi phí dịch vụ khuyến mại, trưng bày, giới thiệu sản phẩm và hỗ trợ bán hàng đạt đỉnh 9,769 tỷ đồng vào 2020, giảm xuống 8,719 tỷ đồng năm vừa qua, tức giảm hơn 1,000 tỷ đồng sau hai năm.

Theo số liệu thống kê, hiệu quả các chiến lược marketing hỗ trợ bán hàng của doanh nghiệp sữa gần như không đổi trong giai đoạn 2016 đến 2020 khi 1 đồng chi cho quảng cáo, khuyến mại mang về 5 đồng doanh số, hai năm gần đây tăng lên 6 đồng nhờ động thái cắt giảm.

Song, SSI Research cho biết tính đến cuối 2022, “ông lớn” ngành sữa đã mất 3% thị phần so với 2021 vào tay các công ty trong nước, đặc biệt là ở phân khúc sữa bột trẻ em và sữa chua. Thị phần sữa nước cũng giảm do sữa tiệt trùng giảm. Dữ liệu từ Nielsen cũng cho thấy Vinamilk bị mất thị phần trong quý 4/2022 do doanh thu toàn thị trường tăng 5% so với cùng kỳ nhưng doanh thu VNM giảm.

Cũng theo SSI Research, ban lãnh đạo VNM dự kiến chi phí quảng cáo, khuyến mại sẽ cao hơn trong năm 2023. Nguyên nhân là doanh nghiệp sẽ trực tiếp tổ chức các chiến dịch tiếp thị, chứ không phải nhà bán lẻ/nhà phân phối tổ chức như trước đây, đồng thời được triển khai tại nhiều điểm bán lẻ.

Nguồn: VietstockFinance

|

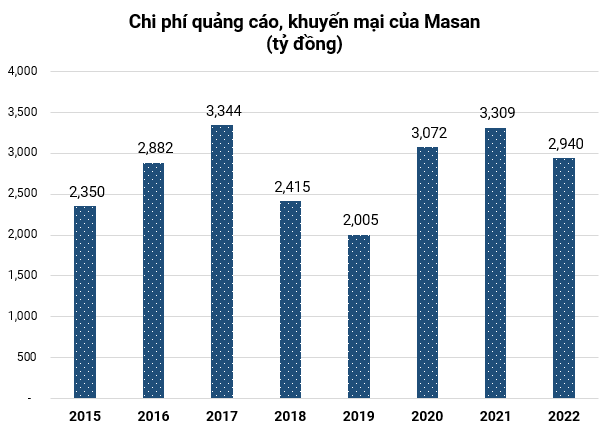

Với rổ hàng hóa đa dạng như thực phẩm đóng gói, thực phẩm tươi sống, gia vị…, Tập đoàn Masan (HOSE: MSN) cũng chi khá lớn cho quảng cáo, khuyến mại, khoảng 3,000 tỷ đồng mỗi năm. Riêng năm 2022, tập đoàn chi 2,940 tỷ đồng, giảm gần 300 tỷ đồng so với 2021 và là mức thấp nhất trong 3 năm qua.

Nguồn: VietstockFinance

|

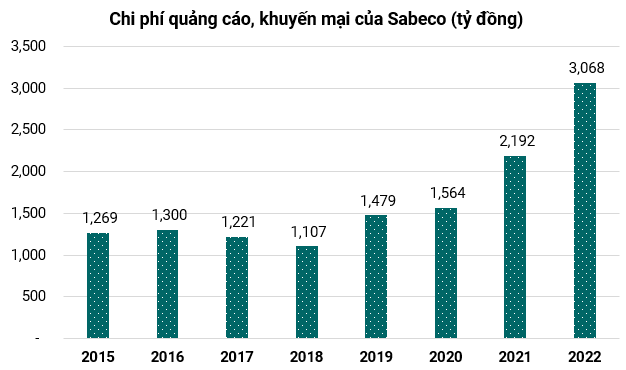

Ngược lại, hoạt động kinh doanh bị kìm hãm bởi dịch bệnh và Nghị định 100 về xử phạt khi tham gia giao thông sau sử dụng bia, rượu, từ năm 2021, Sabeco (HOSE: SAB) đã bắt đầu đẩy mạnh hoạt động hỗ trợ bán hàng để thúc đẩy doanh số. Năm 2021, doanh nghiệp tăng thêm 628 tỷ đồng và năm 2022 tăng 876 tỷ đồng cho quảng cáo, khuyến mại.

Theo VCBS, việc Sabeco mạnh tay cho quảng cáo một phần đến từ áp lực cạnh tranh trước đối thủ Heineken tăng cường quảng cáo trong năm qua. Sabeco đã đẩy mạnh việc nhận diện thương hiệu, làm mới và tung các sản phẩm cũng như tổ chức, tài trợ nhiều sự kiện âm nhạc, lễ hội, đá bóng. Nhờ vậy, Sabeco đã lấy lại được phần lớn thị phần đã mất trong đại dịch.

VCSB cho biết, ban lãnh đạo doanh nghiệp bia rất chú trọng đầu tư vào thương hiệu, sẽ tiếp tục chi cao cho quảng cáo năm 2023, song tính trên bình quân mỗi đơn vị sản phẩm sẽ giảm dần và hiệu quả hơn.

Doanh thu năm 2022 của Sabeco đạt gần 35,000 tỷ đồng, tăng 32% so với 2021 nhưng chưa trở về mức trước dịch (2019). Lãi ròng đạt 5,224 tỷ đồng, tăng 41% và lập kỷ lục mới.

Nguồn: VietstockFinance

|

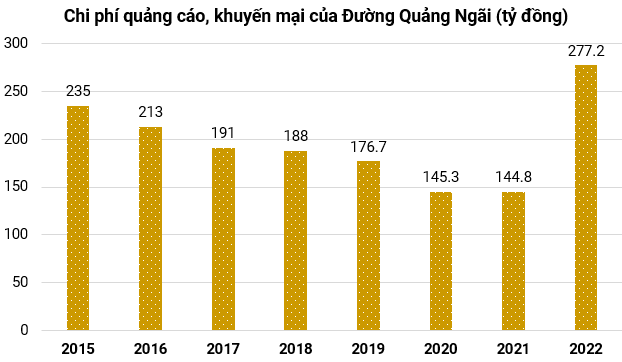

Chủ thương hiệu sữa đậu nành Vinasoy – Đường Quảng Ngãi (UPCoM: QNS) cũng tăng chi cho hoạt động hỗ trợ bán hàng năm 2022. Chi phí quảng cáo, khuyến mại 2022 ở mức 277 tỷ đồng, gần gấp đôi 2021. Giai đoạn trước 2016, Đường Quảng Ngãi chi trên 200 tỷ đồng mỗi năm cho hoạt động marketing, hỗ trợ bán hàng. Bắt đầu từ 2017, doanh nghiệp giảm dần chi phí này, đến 2020 - 2021 ổn định ở mức 145 tỷ đồng.

Nguồn: VietstockFinance

|

Đường Quảng Ngãi kinh doanh trong hai lĩnh vực chính là đường và sữa, tỷ lệ đóng góp doanh thu tương đương nhau. Với mảng sữa, doanh nghiệp nắm 90% thị phần sữa đậu nành hộp giấy và 7% thị phần ngành sữa. Doanh thu tăng đều đặn từ 6,522 tỷ lên 8,319 tỷ đồng 3 năm qua và lợi nhuận từ 1,053 tỷ lên 1,287 tỷ đồng.

Ngân Hà