Hiểu mẫu hình, giao dịch thành công – Mẫu hình ngắn hạn (Phần 1)

Hiểu mẫu hình, giao dịch thành công – Mẫu hình ngắn hạn (Phần 1)

Mẫu hình nến (candlesticks) là công cụ quan trọng khi tham gia đầu tư. Tuy nhiên, không phải nhà đầu tư nào cũng hiểu và sử dụng hiệu quả công cụ này. Vì thế, bài viết chỉ tổng hợp một số đặc điểm và kinh nghiệm khi sử dụng mẫu hình này trên thị trường chứng khoán Việt Nam để nhà đầu tư có thể nâng cao hiệu quả.

Mẫu hình giá ngắn hạn và dài hạn

Trong phân tích kỹ thuật, mẫu hình giá được phân chia khá rõ ràng thành 2 nhóm: (1) mẫu hình giá trong dài hạn và (2) mẫu hình giá trong ngắn hạn.

Nhóm 1: Mẫu hình giá trong dài hạn. Nhóm mẫu hình này xuất hiện trong các khung thời gian lớn từ vài tuần đến vài tháng, thậm chí có nhiều mẫu hình được hình thành trong nhiều năm. Nổi bật trong nhóm này là các mẫu hình như vai đầu vai, hai đỉnh, hai đáy, mẫu hình lá cờ… từ dài hạn ở đây chỉ về khung thời gian mẫu hình đó hình thành.

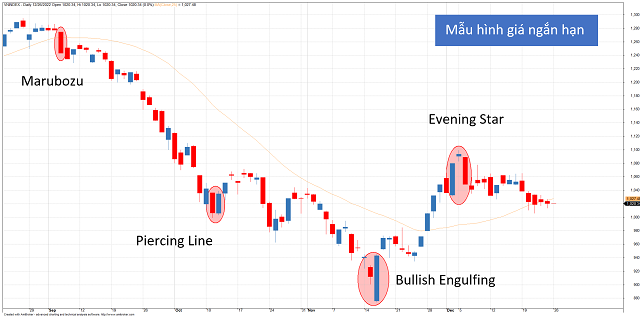

Nhóm 2: Mẫu hình giá trong ngắn hạn. Gồm những mẫu hình giá hình thành dựa trên giá đóng cửa, mở cửa, cao nhất và thấp nhất của phiên giao dịch hoặc 1 khung thời gian nào đó. Đôi khi, mẫu hình là sự tập hợp của một nhóm các cây nến/thanh nhưng không quá 5 cây nến. Điển hình trong nhóm này là các mẫu hình nến candlesticks (nến Nhật) hoặc đồ thị thanh (của phương tây).

Hình 1. Mẫu hình giá ngắn hạn và dài hạn

Với nhóm mẫu hình giá ngắn hạn sẽ có 2 nhóm nhỏ hơn là mẫu hình nến Nhật (candlesticks) và mẫu hình thanh (thường được châu Âu và Mỹ sử dụng). Tuy nhiên, các dạng mẫu hình nến candlesticks được sử dụng rất rộng rãi ở Việt Nam, bài viết sẽ tập trung phân tích vào nhóm mẫu hình nến này ở phần bên dưới.

Đặc điểm của nhóm mẫu hình ngắn hạn

Do khung thời gian hình thành mẫu hình của hai nhóm này khác nhau nên đặc điểm của hai nhóm cũng có sự khác biệt rất lớn. Với nhóm 2 đây là dạng mẫu hình ngắn hạn thường được hình thành dựa vào 1-5 phiên giao dịch (trên đồ thị ngày) nên mức độ tin cậy sẽ không cao, hay tín hiệu đảo chiều rất dễ bị đảo ngược (ví dụ, mẫu hình Bearish Engulfing). Điều này đồng nghĩa với mẫu hình dù được xác nhận thì xác suất mẫu hình nến thất bại cũng khá lớn. Vì thế, khi giao dịch theo nhóm này thì nhà đầu tư phải gánh chịu rủi ro cao hơn hẳn so với việc giao dịch dựa trên các mẫu hình trong dài hạn.

Sử dụng kết hợp các tín hiệu. Do xác suất thất bại của các mẫu hình nến là cao nên thường phải sử dụng kết hợp các tín hiệu khác nhau để nâng xác suất chính xác của tín hiệu lên, có thể sử dụng các chỉ báo như đường trung bình động, ngưỡng kháng cự, hỗ trợ, chỉ báo… trong đó quan trọng nhất là tín hiệu từ khối lượng. Nếu một mẫu hình Bullish Engulfing xuất hiện thì xác suất thất bại có thể lớn. Nhưng nếu mẫu hình này xuất hiện kèm khối lượng tăng cao,thì đó lại là một tín hiệu đảo chiều quan trọng trong xu hướng, cho thấy khả năng hình thành đáy khá lớn.

Không có mục tiêu giá. Với nhóm mẫu hình dài hạn thì có 2 cách để đo lường giá là phương pháp đo chiều cao mẫu hình và chiều dài cán cờ. Tuy nhiên, với nhóm mẫu hình nến thì hầu như không có phương pháp tính giá cụ thể, chỉ cho biết tại thời điểm đó thị trường có khả năng đảo chiều nhưng không chỉ ra mức độ tăng/ giảm của thị trường là bao nhiêu.

Thanh khoản quyết định sự thành công. Ở đây thanh khoản được nói đến là thanh khoản chung của tài sản hoặc thị trường đang được phân tích bằng mẫu hình nến. Các dạng mẫu hình này sẽ hoạt động tốt trong thị trường có tính thanh khoản cao, các nhà đầu tư mua bán thường xuyên. Điều này giúp các mẫu hình trở nên “mượt” hơn và hoạt động hiệu quả hơn. Thị trường có thanh khoản cao cũng hàm ý về sự tham gia đủ lớn của bên mua và bên bán, đảm bảo cho một số chi phí giao dịch liên quan đến chênh lệch giá giữa bên mua và bán bị thu hẹp đáng kể.

Áp dụng tại Việt Nam

Với thị trường chứng khoán Việt Nam, nhà đầu tư cần lưu ý một số vấn đề khi áp dụng mẫu hình nến candlesticks như sau:

Chọn khung phân tích phù hợp. Với đặc điểm của thị trường Việt Nam theo ý kiến của người viết thì khung thời gian phù hợp để áp dụng mẫu hình nến là theo ngày. Nếu áp dụng trên khung thời gian lớn hơn (theo tuần hoặc tháng) sẽ làm các tín hiệu bị trễ đi rất nhiều. Bên cạnh đó, chúng ta cũng phải chờ cho hết tuần hoặc tháng thì mới có giá đóng cửa để sử dụng mẫu hình, điều này làm giảm hiệu quả của mẫu hình đi rất nhiều. Bên cạnh đó, mẫu hình nến trên đồ thị tuần hoặc tháng cũng cho tín hiệu trễ hơn so với đồ thị ngày.

Nếu dùng mẫu hình cho khung thời gian nhỏ hơn 30 phút, 1 giờ hoặc 4 giờ chúng ta sẽ gặp vấn đề liên quan đến thanh khoản. Có thể trong 1 phiên giao dịch thanh khoản đủ để mẫu hình nến trở nên hiệu quả. Tuy nhiên, khi phân tích mẫu hình trên các khung thời gian thấp hơn như 1 giờ thì thanh khoản sẽ không đủ để mẫu hình trở nên hiệu quả (có thể sử dụng được). Bên cạnh đó, khối lượng giao dịch cũng thay đổi khá nhiều theo thời gian giao dịch trong ngày, khối lượng thường thấp ở đầu phiên giao dịch sau đó tăng dần và giảm trở lại, cuối cùng đột biến trong phiên ATC. Sự biến động này của khối lượng sẽ ảnh hưởng rất nhiều đến hiệu quả của mẫu hình.

Mẫu hình đảo chiều ở vùng đáy kèm khối lượng có độ tin cậy cao. Trong giai đoạn điều chỉnh, thị trường có thể xuất hiện rất nhiều phiên với các mẫu hình đảo chiều điển hình, nhưng hầu hết đều là các tín hiệu nhiễu với khả năng thất bại khá lớn. Tuy nhiên, nếu mẫu hình đảo chiều đó được xác nhận bởi sự đột biến tăng trong khối lượng, khối lượng tăng mạnh so với giai đoạn trước. Thì đó lại là tín hiệu đảo chiều quan trọng, khi khối lượng tăng điều đó có nghĩa nhà đầu tư đang muốn tham gia thị trường trở lại.

Không phải cổ phiếu nào cũng sử dụng được mẫu hình nến. Ngay cả một số cổ phiếu có vốn hóa lớn cũng có thể gặp vấn đề này. Vì xuất phát từ yếu tố thanh khoản của thị trường. Nếu cổ phiếu không có đủ số lượng người mua và bán thể hiện qua khối lượng thì mẫu hình candlesticks sẽ không hiệu quả, hoặc khi khối lượng giảm xuống mức thấp thì ngay cả các mẫu hình nến trên các cổ phiếu bluechip cũng không còn chính xác. Vì thế, khi quyết định áp dụng mẫu hình nến cho một mã nào đó nhà đầu tư cần cân nhắc yếu tố thanh khoản trước khi sử dụng.

Trần Trương Mạnh Hiếu - Trưởng phòng phân tích Chứng khoán KIS Việt Nam