Mua VNM, QNS, DTD có triển vọng?

Mua VNM, QNS, DTD có triển vọng?

Các công ty chứng khoán (CTCK) khuyến nghị mua VNM do triển vọng doanh thu cải thiện trong nửa cuối năm 2021; mua QNS do kết quả kinh doanh quý 3 đạt mức tốt nhất từ trước đến nay; nâng giá mục tiêu DTD do sở hữu quỹ đất lớn, nhiều tiềm năng.

Mua VNM với giá mục tiêu 100,000 đồng/cp

Theo CTCK Rồng Việt (VDSC), kết quả kinh doanh quý 3/2021 của CTCP Sữa Việt Nam (HOSE: VNM) đã được cải thiện khi nhu cầu đối với một số dòng sản phẩm, đặc biệt là thực phẩm đóng gói và sản phẩm từ sữa tăng trong giai đoạn giãn cách xã hội siết chặt nhất ở TP.HCM.

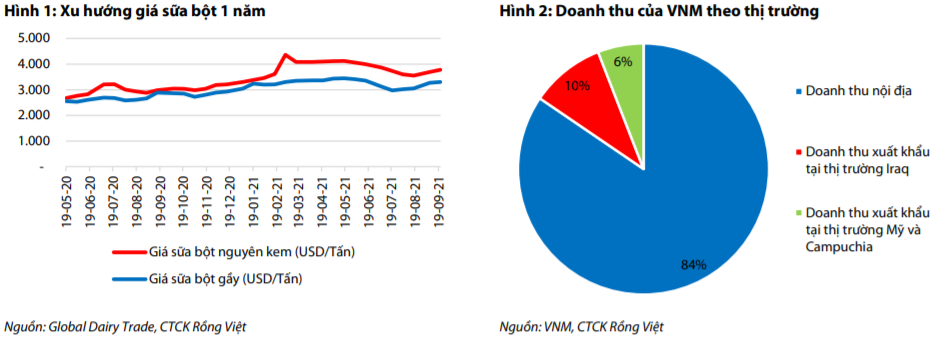

Với ưu thế dẫn đầu trong thị trường sữa Việt Nam và danh mục sản phẩm đa dạng, VDSC kỳ vọng VNM sẽ được hưởng lợi từ việc thay đổi xu hướng tiêu dùng. Tổng doanh thu trong quý 3/2021 của Công ty dự báo đạt 16,402 tỷ đồng (tăng 5.4% so với cùng kỳ và tăng 4.4% so với quý 2). Trong đó, VDSC kỳ vọng thị trường trong nước mang về 13,794 tỷ đồng doanh thu; thị trường xuất khẩu mang về 2,608 tỷ đồng, chủ yếu nhờ vào sự gia tăng doanh thu tại thị trường Mỹ và Campuchia.

Trong quý 4/2021, VDSC cho rằng nhu cầu thực phẩm đóng gói và các sản phẩm từ sữa sẽ giảm tốc sau khi TP.HCM ban hành Chỉ thị 18 nhằm nới lỏng việc giãn cách toàn xã hội từ ngày 01/10 để dần dần mở cửa lại nền kinh tế. Chúng tôi cho rằng việc nới lỏng giãn cách xã hội sẽ trực tiếp giảm tần suất vận chuyển nhu yếu phẩm của quân đội cũng như hạ nhiệt mức tập trung ngân sách chi tiêu cho các mặt hàng thiết yếu như trong tháng 7 và tháng 8, khiến tiêu thụ sữa được bình thường hóa trong quý 4/2021.

VDSC ước tính VNM đạt doanh thu 15,290 tỷ đồng (662 triệu USD, tăng 6% so với cùng kỳ) và lợi nhuận sau thuế đạt 2,448 tỷ đồng (106 triệu USD, tăng 12%), nhờ doanh thu nội địa tăng 5%, đồng thời doanh thu xuất khẩu cũng tăng 15% và chi phí bán hàng, quản lý giảm 5% từ mức nền cơ bản cao của năm ngoái.

Tính chung cả năm 2021, VDSC ước tính doanh thu của VNM đạt 60,599 tỷ đồng (2.6 tỷ USD, tăng 1.6% so với năm 2020). Tuy nhiên, lợi nhuận sau thuế ước tính chỉ ở mức 11,039 tỷ đồng (478 triệu USD), gần như không đổi so với năm trước, chủ yếu do chi phí hoạt động giảm bù đắp cho phần giá nguyên liệu đầu vào tăng.

Do đó, VDSC khuyến nghị mua VNM với giá mục tiêu 100,000 đồng/cp.

Xem thêm tại đây

Mua QNS với giá mục tiêu 60,800 đồng/cp

Theo CTCK SSI, CTCP Đường Quảng Ngãi (UPCoM: QNS) ước kết quả kinh doanh quý 3 tích cực với doanh thu thuần và lợi nhuận trước thuế đạt 2.1 ngàn tỷ đồng và 398 tỷ đồng, lần lượt tăng 15% và 42% so với cùng kỳ. Lũy kế 9 tháng đầu năm, doanh thu thuần và lãi trước thuế của Công ty ước đạt 5.8 ngàn tỷ đồng và 1 ngàn tỷ đồng, tăng 14% và 24%, tương ứng hoàn thành 72% và 91% kế hoạch năm 2021.

Sản lượng tiêu thụ sữa đậu nành của QNS đạt 210 triệu lít trong 9 tháng đầu năm 2021, tương ứng tăng 8% so với cùng kỳ. Cần lưu ý rằng dù quý 3/2020 là mức cơ sở so sánh thấp, nhưng sản lượng tiêu thụ quý 3/2021 cũng đã vượt mức quý 3/2019 (87 triệu lít so với 85 triệu lít).

Năm trước, việc giãn cách xã hội tại miền Trung trong tháng 8-9/2020 đã ảnh hưởng nặng nề đến doanh số sữa đậu nành; trong khi năm nay, QNS đã chuẩn bị kỹ lưỡng hơn và đưa ra các giải pháp thúc đẩy doanh thu và giành thêm thị phần trong giai đoạn giãn cách xã hội. Thị phần của QNS tăng lên 91% trong tháng 8, từ mức 87% tại thời điểm cuối năm 2020. Ngoài ra, việc đóng cửa chợ truyền thống khiến người tiêu dùng chuyển sang sữa đậu nành đóng hộp.

Trong quý 3, QNS đã ra mắt thêm sản phẩm sữa đậu nành hương vị mới (cà phê, phô mai) và sẽ tiếp tục ra mắt thêm sản phẩm mới đến cuối năm. Còn trong quý 2, QNS cũng ra mắt 4 hương vị mới: đường đen, bạc hà, tàu hũ gừng và sữa dừa. Lũy kế 9 tháng, ước tính doanh thu thuần và lợi nhuận trước thuế mảng sữa đậu nành đạt 3.24 ngàn tỷ đồng và 700 tỷ đồng, lần lượt tăng 6% và giảm 7% so với cùng kỳ.

Trong 9 tháng đầu năm, sản lượng tiêu thụ đường của QNS đạt 84 ngàn tấn tăng 17% so với cùng kỳ, trong khi giá bán trung bình tăng 38% so với cùng kỳ 2020. Nhà máy đường RE đã đi vào hoạt động trong tháng 7, nhưng sản lượng trong quý 3 vẫn ở mức thấp so với đường RS. QNS đang lên kế hoạch nhập khẩu thêm 20 ngàn tấn đường thô từ Úc để sản xuất đường RE trong tháng 12.

Doanh thu thuần lũy kế 9 tháng mảng đường của QNS đạt 1.32 ngàn tỷ đồng, tăng 62% so với cùng kỳ. Lợi nhuận trước thuế của mảng này đạt 230 tỷ đồng, trong khi cùng kỳ lỗ 67 tỷ đồng. Giá bán đường tại nhà máy nằm trong khoảng 18,500 – 19,500 đồng/kg (có VAT), cao hơn khoảng 2,000 – 3,000 đồng so với quý 2.

Trong khi các mảng khác đều ghi nhận tăng trưởng thì mảng điện sinh khối tiếp tục lỗ 25 tỷ đồng trong 9 tháng đầu năm 2021 (cùng kỳ lỗ 38 tỷ đồng). Doanh thu các sản phẩm khác (bánh kẹo, bia và nước khoáng) tiếp tục giảm từ 5-10% trong quý 3 do ảnh hưởng của đại dịch.

Dù vậy, với tiềm năng của mảng sữa đậu nành, SSI khuyến nghị mua QNS với giá mục tiêu 60,800 đồng/cp.

Xem thêm tại đây

DTD: Giá mục tiêu 44,900 đồng/cp

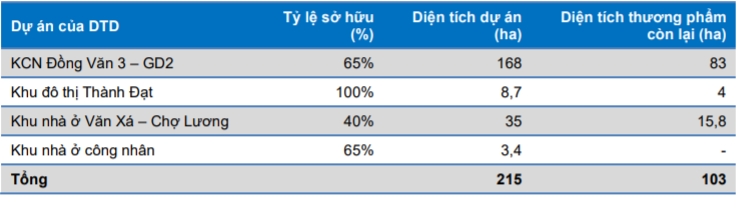

Theo CTCK Bảo Việt (BVSC), từ năm 2019, CTCP Đầu tư Phát triển Thành Đạt (HNX: DTD) mua thêm phần vốn ở Công ty Đồng Văn III để tăng sở hữu từ dưới 51% lên 65%, chủ đầu tư KCN Đồng Văn 3, qua đấu giá vốn góp của tỉnh Hà Nam. Bên cạnh KCN, Công ty còn nhiều hướng phát triển như khu đô thị (KDT), dự án BOT, và đảm nhận công trình xây lắp ở tỉnh… Các dự án đang và chuẩn bị triển khai là KDT Thành Đạt (8.7ha); dự án BT Hòa Mạc (đổi quỹ đất 35ha dự án Văn Xá – Chợ Lương); dự án khu nhà ở - dịch vụ công nhân 3.4 ha. Tổng quỹ đất thương phẩm bao gồm KCN, đô thị là 103 ha.

Căn cứ trên tiến độ hai dự án KCN Đồng Văn 3 – Giai đoạn 2 và KDT Thành Đạt, BVSC cho rằng lợi nhuận 2021-2024 sẽ được đảm bảo, và có nhiều cơ hội để tăng trưởng cao. Cụ thể, lợi nhuận sau thuế thuộc về DTD từ 2021-2024 là 921 tỷ đồng. Quy mô lợi nhuận từ hai dự án theo ước tính gấp 8 lần so với kết quả 2020 (lợi nhuận sau thuế là 115 tỷ đồng). Với thời gian ghi nhận giả định 2021-2024, nguồn lợi nhuận này mang đến kết quả tăng trưởng cao cho DTD. Ngoài ra, trong trường hợp tiến độ dự án kéo dài hơn ước tính, DTD vẫn có nguồn thu khác bù đắp như: dự án nhà ở dịch vụ công nhân 3.4ha; dự án Văn Xá - Chợ Lương, dự án mới phát triển khác.

Với nền lợi nhuận tăng trưởng cao trong 2020 & tình hình dịch Covid-19 trong quý 3, BVSC cho rằng kết quả kinh doanh năm 2021 của DTD sẽ chậm lại đôi chút. Đây là điều cần thiết vì công ty muốn tập trung đầu tư hạ tầng chỉnh chu cho quỹ đất ở KCN Đồng Văn 3 - Giai đoạn 2 nhằm giúp giá chào thuê tốt hơn. Từ cơ sở đó, BVSC ước tính doanh thu năm 2021 là 719 tỷ đồng, giảm nhẹ 3%. Biên lợi nhuận gộp chung đạt 50.3%. Lợi nhuận ròng sau thuế trừ thiểu số là 136 tỷ đồng, tăng 18% so với cùng kỳ.

Với tiềm năng từ quỹ đất, BVSC khuyến nghị DTD ở mức giá mục tiêu 44,900 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thượng Ngọc