Nam Long dự kiến phát hành riêng lẻ 60 triệu cp, giá chào bán tối đa 37,600 đồng/cp

Nam Long dự kiến phát hành riêng lẻ 60 triệu cp, giá chào bán tối đa 37,600 đồng/cp

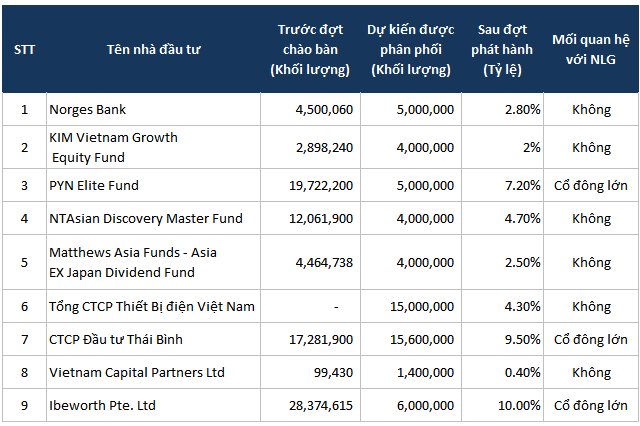

HĐQT CTCP Đầu tư Nam Long (HOSE: NLG) dự kiến phát hành riêng lẻ 60 triệu cp cho khoảng 9 nhà đầu tư chứng khoán chuyên nghiệp.

NLG cho biết tiêu chí lựa chọn nhà đầu tư tham gia đợt phát hành riêng lẻ này là các nhà đầu tư chứng khoán chuyên nghiệp theo quy định tại Điều 11 của Luật Chứng khoán 2019, nhà đầu tư có thể đồng hành với NLG trong thời gian dài, không phải là đối thủ cạnh tranh trực tiếp NLG trong lĩnh vực bất động sản và nhà đầu tư tài chính không có nhu cầu tham gia vào quản trị doanh nghiệp.

|

Danh sách nhà đầu tư chứng khoán chuyên nghiệp được quyền mua cổ phiếu riêng lẻ

Nguồn: NLG

|

Theo đó, NLG sẽ chào bán cho khoảng 9 nhà đầu tư chuyên nghiệp, bao gồm nhiều quỹ ngoại thuộc nhóm Dragon Capital, PYN Elite Fund, KIM Vietnam Growth Equity Fund...

Tính đến ngày 19/05/2021, tỷ lệ sở hữu nước ngoại tại NLG là 44.07%, trong khi tỷ lệ tối đa là 50%. Công ty cam kết sẽ đảm bảo đúng quy định về tỷ lệ sở hữu tối đa của nhà đầu tư nước ngoài trong đợt chào bán này.

Đáng chú ý, nhà đầu tư chứng khoán chuyên nghiệp được NLG liệt kê còn có Tổng CTCP Thiết bị Điện Việt Nam (Gelex, HOSE: GEX). Trong đó, Gelex được quyền mua 15 triệu cp riêng lẻ từ NLG, tương đương 4.3%. Hiện, Gelex không sở hữu bất kỳ cổ phiếu NLG nào.

Ngoài ra, CTCP Đầu tư Thái Bình (TBS Group) là nhà đầu tư được mua 15.6 triệu cp riêng lẻ của NLG – số lượng lớn nhất trong 9 nhà đầu tư được quyền mua. Hiện, ông Nguyễn Đức Thuấn - Thành viên HĐQT mới vừa được bầu tại ĐHĐCĐ thường niên năm 2021 của NLG, cũng đồng thời là Chủ tịch HĐQT CTCP Đầu tư Thái Bình.

NLG dự kiến sẽ chào bán cho nhà đầu tư chứng khoán chuyên nghiệp với giá khoảng từ 30,800-37,600 đồng/cp. Kết phiên 08/06/2021, thị giá cổ phiếu NLG dừng tại mức 37,500 đồng/cp, tăng hơn 27% so với đầu năm 2021.

Thời gian thực hiện sau khi có chấp thuận của UBCKNN. Cổ phiếu sẽ bị hạn chế chuyển nhượng trong 1 năm.

Sau khi hoàn tất phát hành, vốn điều lệ NLG dự kiến sẽ tăng từ 2,853 tỷ đồng lên mức 3,453 tỷ đồng.

Tổng số tiền thu được từ đợt chào bán sẽ được sử dụng vào việc mở rộng quỹ đất và đầu tư dự án Akari.

Cụ thể, 200 tỷ đồng được dùng để góp vốn vào Công ty con để Công ty con nhận chuyển nhượng dự án PG Hải Phòng (theo tiến độ tại hợp đồng tổng thể). Còn 1,800 tỷ đồng sẽ dùng để tài trợ một phần vốn đầu tư dự án Akari – Lô F (chi trả theo tiến độ đầu tư).

Trong trường hợp số vốn huy động không đủ như dự kiến ban đầu, Công ty sẽ cân nhắc lựa chọn, điều chỉnh phương án đầu tư và sử dụng vốn để không ảnh hưởng đến nguồn vốn cũng như hoạt động sản xuất kinh doanh thường xuyên của Công ty và cân nhắc đến phương án vay lưu động từ ngân hàng.

Ngoài phương án phát hành riêng lẻ để tăng vốn, NLG cũng dự kiến phát hành gần 24 triệu cp thưởng năm 2019. Đồng thời dự kiến phát hành hơn 1.5 triệu cp theo chính sách thưởng khuyến khích dài hạn cho Lãnh đạo cấp cao (ESG) năm 2020 với giá phát hành là 0 đồng. Tổng số cổ phần sẽ phát hành theo chinh sách ESG trong 3 năm 2021-2023 theo kịch bản cơ sở là hơn 8 triệu cp khi Công ty đạt 100% các chỉ tiêu kế hoạch lợi nhuận và doanh số. Nếu vượt chỉ tiêu thì sẽ phát hành tối đa hơn 20 triệu cp ESG.

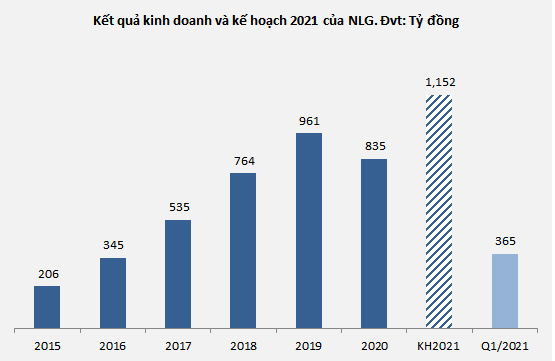

Nguồn: VietstockFinance

|

Về hoạt động kinh doanh, NLG dự kiến đem về 4,963 tỷ đồng doanh thu thuần và 1,152 tỷ đồng lãi ròng trong năm 2021, lần lượt tăng 24% và 38% so với thực hiện năm trước.

Trong quý đầu năm 2021, NLG ghi nhận lãi ròng gấp 3 lần cùng kỳ năm trước, đạt 365 tỷ đồng. Như vậy, NLG đã thực hiện 32% kế hoạch lãi ròng cả năm 2021.

Khang Di