CMX phát hành 30 triệu cp cho cổ đông hiện hữu để cơ cấu nợ

CMX phát hành 30 triệu cp cho cổ đông hiện hữu để cơ cấu nợ

Ngày 19/05, HĐQT CTCP Camimex Group (HOSE: CMX) đã thông qua phương án chào bán hơn 30 triệu cp cho cổ đông hiện hữu.

Cụ thể, CMX sẽ phát hành số cổ phiếu đúng bằng số cổ phiếu đang lưu hành (hơn 30 triệu cp) với giá 10,000 đồng/cp, tỷ lệ phát hành là 1:1 (cổ đông sở hữu 1 cổ phiếu sẽ có 1 quyền mua 1 cổ phiếu mới). Ước tính, Công ty thu về hơn 304 tỷ đồng sau đợt chào bán.

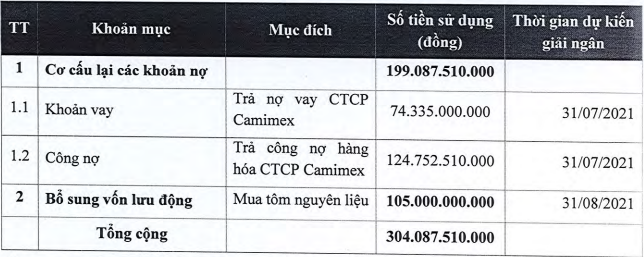

Với số tiền trên, CMX dự định sẽ dùng để cơ cấu lại các khoản nợ (199 tỷ đồng) và bổ sung vốn lưu động (105 tỷ đồng).

|

Phương án sử dụng vốn thu được từ đợt chào bán cổ phiếu của CMX

Nguồn: Nghị quyết HĐQT của CMX

|

Thời gian chào bán cụ thể sẽ được Công ty thông báo sau khi nhận được sự chấp thuận của UBCK Nhà nước. Nếu đợt chào bán diễn ra thành công, CMX sẽ nâng tổng vốn điều lệ của Công ty lên hơn 608 tỷ đồng, gấp đôi số vốn hiện tại.

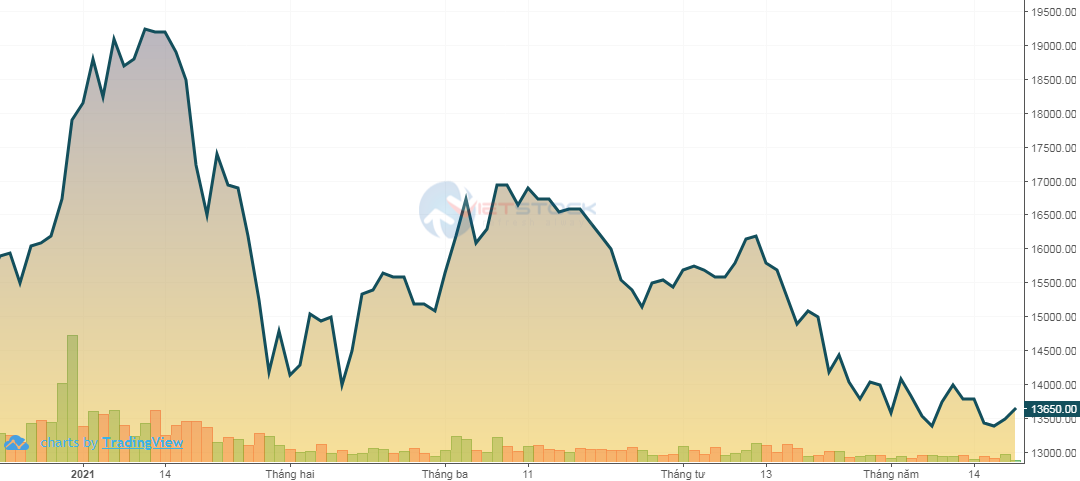

Hiện tại, giá cổ phiếu CMX vẫn đang trên đà giảm dù trước đó cổ phiếu này đã phục hồi khỏi “cú sụp” của thị trường cuối tháng 1/2021 và lập được đỉnh trong tháng 3. Phiên sáng 20/05, giá cổ phiếu CMX ở mức 13,750 đồng/cp, giảm gần 19% so với mức đỉnh hồi tháng 3.

|

Diễn biến giá cổ phiếu CMX từ đầu năm 2021 đến nay. Đvt: Đồng

Nguồn: VietstockFinance

|

Hà Lễ