Có nên mua DVP, PVD, TCH?

Có nên mua DVP, PVD, TCH?

Các công ty chứng khoán (CTCK) khuyến nghị mua DVP nhờ những lợi thế mà Công ty có được trong hoạt động sản xuất kinh doanh; trung lập đối với PVD nhờ kết quả kinh doanh 2020 vượt kỳ vọng. TCH được kỳ vọng vẫn duy trì hoạt động kinh doanh hiệu quả.

Mua DVP với giá mục tiêu 55,106 đồng/cp

|

Khóa học Online Chứng khoán cơ bản💡 Khai giảng: 01/03/2021 💡 Ưu đãi lên đến: 60%++ Hotline: 0908 16 98 98 |

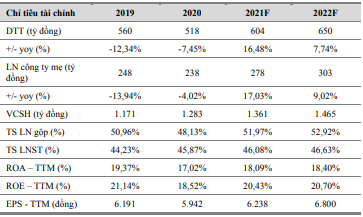

Theo CTCK Vietcombank (VCBS), hoạt động kinh doanh của CTCP Đầu tư và Phát triển Cảng Đình Vũ (HOSE: DVP) sẽ chứng kiến xu hướng tăng trưởng trở lại từ năm 2021 nhờ áp lực từ xu hướng dịch chuyển nguồn hàng không còn nhiều khi các khách hàng lớn về cơ bản đã hoàn tất quá trình di chuyển sang các cảng sâu về hạ nguồn và Lạch Huyện. Xu thế tăng trưởng của lượng hàng container trong khu vực Hải Phòng dự báo sẽ bắt đầu phản ánh tích cực vào hoạt động kinh doanh của DVP trong năm 2021.

Ngoài ra, DVP còn hưởng lợi từ quá trình di dời cảng Hoàng Diệu khi mà việc triển khai sớm dự án xây dựng cầu Nguyễn Trãi giúp đẩy nhanh quá trình di dời cảng Hoàng Diệu và tái cơ cấu nguồn hàng trong hệ thống công ty mẹ (PHP), qua đấy đóng góp vào tăng trưởng sản lượng của DVP từ quý 1/2021.

VCBS kỳ vọng giá dịch vụ xếp dỡ container sẽ được điều chỉnh trong năm 2021 nhờ sở hữu vị thế tốt trong việc đàm phán cước khi thông tư điều chỉnh khung giá dịch vụ cảng biển đi vào thực thi sẽ giúp doanh thu của DVP tăng mạnh.

|

Dự phóng kết quả kinh doanh của DVP

Nguồn: VCBS

|

Qua đó, VCBS khuyến nghị mua DVP với giá mục tiêu 55,106 đồng/cp.

Xem thêm tại đây

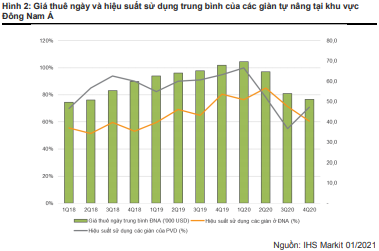

Trung lập PVD với giá mục tiêu 22,900 đồng/cp

Theo CTCK VNDirect (HOSE: VND), kết quả kinh doanh quý 4/2020 của Tổng CTCP Khoan và Dịch vụ khoan Dầu khí (HOSE: PVD) bị ảnh hưởng bởi thị trường khoan ảm đạm khi doanh thu và lợi nhuận ròng quý 4/2020 giảm lần lượt 40.7% và 57.6% so với cùng kỳ do tác động kéo dài của việc hoãn/hủy các dự án dầu khí trong năm 2020 do giá dầu giảm. Mặc dù hiệu suất hoạt động trung bình các giàn tự nâng đã cải thiện từ mức 55% vào quý 3/2020 lên 71% trong quý 4/2020, mức này vẫn thấp hơn nhiều so với con số 95% ghi nhận trong quý 4/2019. Bên cạnh đó, giá thuê ngày trung bình các giàn khoan giảm 4.3% so với cùng kỳ và khối lượng công việc mảng dịch vụ giếng khoan cũng giảm sút (doanh thu giảm 31.2%).

Ngoài ra, biên lợi nhuận gộp cả năm giảm 4 điểm % so với cùng kỳ mặc dù doanh thu tăng gần 20% do đóng góp doanh thu của 3 giàn thuê trong năm 2020 (vốn có biên lợi nhuận gộp thấp, chỉ khoảng 2-3%) và các chi phí phát sinh do dịch Covid-19. Tuy vậy, lợi nhuận ròng cả năm vẫn tương đương năm 2019, đạt 184 tỷ đồng nhờ ghi nhận 105 tỷ đồng hoàn nhập dự phòng nợ xấu (cùng kỳ 2019 chỉ hoàn nhập 0.6 tỷ đồng) và lợi nhuận từ các liên doanh tăng gần gấp đôi lên 216 tỷ đồng, đặc biệt là từ liên doanh Baker Hughes. Lợi nhuận ròng 2020 của PVD vượt dự phóng của VNDirect 12.6% do CTCK này kỳ vọng mức thuế hiệu dụng và lỗ từ cổ đông thiểu số cao hơn.

|

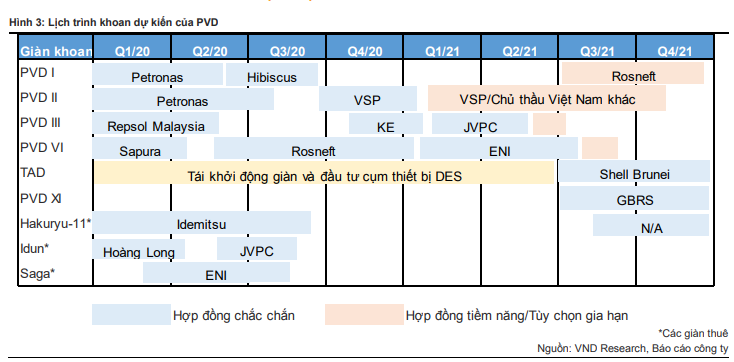

Về các dự án, vào ngày 22/01, PVD thông báo đã ký hợp đồng khoan cho giàn PVD III với JVPC. Theo đó PVD III sẽ thực hiện chương trình khoan 3 giếng chắc chắn và 1 giếng tùy chọn tại Lô 15-2 sau khi kết thúc hợp đồng khoan cho Kris Energy tại Campuchia. Như vậy PVD đã có hợp đồng chắc chắn cho 2 giàn trong tổng số 4 giàn tự nâng sở hữu trong nửa đầu năm 2021. VNDirect kỳ vọng thị trường khoan sẽ cải thiện hơn kể từ nửa đầu năm 2021 trong bối cảnh giá dầu đã duy trì trên mức 50 USD/thùng từ tháng 12/2020 đến nay.

|

Qua đó, VNDirect khuyến nghị trung lập VND với giá mục tiêu 22,900 đồng/cp. Rủi ro tăng giá (so với giá mục tiêu) là do giá dầu cao hơn dự phóng và thanh khoản thị trường cải thiện hơn nữa khiến giá cổ phiếu tăng mạnh. Rủi ro giảm giá là tốc độ thu hồi nợ xấu chậm hơn kỳ vọng và hiệu suất sử dụng các giàn tự nâng kém hơn dự kiến.

Xem thêm tại đây

TCH: Kỳ vọng lãi sau thuế 1,000 tỷ đồng năm tài chính 2020

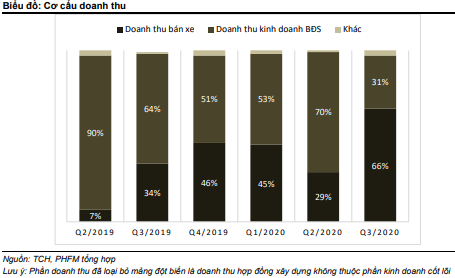

Theo CTCK Phú Hưng (PHS), trong quý 3/2020 (niên độ tài chính năm 2020 bắt đầu từ 01/04/2020), CTCP Đầu tư Dịch vụ Tài chính Hoàng Huy (HOSE: TCH) ghi nhận doanh thu từ 2 lĩnh vực kinh doanh cốt lõi là kinh doanh bán xe thương mại và phát triển bất động sản đều ghi nhận kết quả kinh doanh tích cực. Tổng doanh thu bán hàng và cung cấp dịch vụ hợp nhất đạt 692 tỷ đồng, giảm 6.8% so với cùng kỳ. Lợi nhuận trước thuế hợp nhất đạt 203 tỷ đồng, giảm 25.1% và lợi nhuận sau thuế hợp nhất đạt 161 tỷ đồng, giảm 21.5%.

Trong đó, mảng xe thương mại ghi nhận doanh thu đạt 458 tỷ đồng, tăng 78%. Sự tăng trưởng của mảng kinh doanh này đến từ nhu cầu tiêu thụ xe đầu kéo Mỹ Navistar tăng cao do làn sóng đầu tư FDI mới tại Việt Nam, nhiều tập đoàn đa quốc gia nhanh chóng dịch chuyển nhà máy đến Việt Nam. Trong khi đó, mảng phát triển bất động sản ghi nhận doanh thu đạt 211 tỷ đồng, giảm 58% do Công ty chỉ chủ yếu bàn giao phần các căn hộ còn lại của dự án Hoang Huy Riverside, Hoang Huy Mall, Gold Tower. Trong tương lai gần, các dự án như nhà ở xã hội An Đồng, Hoang Huy Grand Tower và Hoang Huy Commerce sẽ đóng góp vào doanh thu lợi nhuận cho TCH.

|

Lũy kế 9 tháng đầu năm tài chính 2020, doanh thu bán hàng và cung cấp dịch vụ hợp nhất của TCH đạt 3,801 tỷ đồng, tăng 158% so với cùng kỳ. Lợi nhuận sau thuế hợp nhất đạt 829 tỷ đồng, tăng 81%. Từ đó hoàn thành được 152% so với chỉ tiêu doanh thu và 103% so với chỉ tiêu lợi nhuận cả năm tài chính 2020.

Trong 3 tháng cuối năm tài chính 2020, PHS kỳ vọng TCH sẽ vẫn duy trì hiệu quả mảng kinh doanh xe đầu kéo và tiếp tục bàn giao nhà ở tại các dự án hiện hữu để tiếp tục ghi nhận kết quả kinh doanh tích cực. Qua trao đổi và cập nhật tình hình sản xuất kinh doanh với ban lãnh đạo TCH, kỳ vọng doanh thu năm tài chính của TCH sẽ đạt được 4,400 tỷ đồng, tương ứng với lợi nhuận sau thuế hơn 1,000 tỷ đồng.

Xem thêm tại đây

Hà Lễ