Bài học cho nhà đầu tư F0 sau một năm biến động (P2)

Bài học cho nhà đầu tư F0 sau một năm biến động (P2)

Động thái của người nội bộ doanh nghiệp và những xung đột lợi ích tiềm tàng là thứ mà nhà đầu tư nhỏ lẻ cần lưu ý. Trong khi đó, chiến thuật “tham lam khi người khác sợ hãi” đã chứng minh được tính đúng đắn trong kỷ nguyên Covid.

* Bài học cho nhà đầu tư F0 sau một năm biến động (P1)

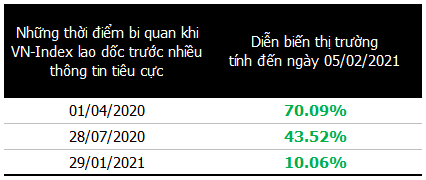

Mua giữa những thời điểm bi quan là ý tưởng không tồi

“Hãy tham lam khi người khác sợ hãi” là câu nói nổi tiếng của nhà đầu tư huyền thoại Warren Buffett. Tính ứng dụng của câu nói đã được chứng minh không thể rõ ràng hơn trong năm Covid.

Vào thời điểm cuối tháng 3/2020, khi mối lo ngại về dịch bệnh lên đến đỉnh điểm và Chính phủ buộc phải tiến hành biện pháp kiểm soát mạnh mẽ để ngăn chặn lây lan, khó nhà đầu tư nào tin rằng đó cũng là đáy của thị trường chứng khoán. Đến cuối tháng 7, giữa đợt bùng phát dịch bệnh lần hai và thị trường lao dốc, lại một lần nữa ít ai tưởng tượng được giá cổ phiếu sẽ đảo chiều một cách ngoạn mục đến vậy. Bài học vẫn tiếp tục được nhắc lại sau đợt biến động vào nửa cuối tháng 1/2021.

|

Diễn biến của VN-Index

sau những giai đoạn tâm lý thị trường bi quan nhất

Nguồn: VietstockFinance

|

Thị trường chứng khoán trong ngắn hạn được vận hành bởi kỳ vọng và tâm lý số đông. Trong khi đó, những nghiên cứu về tài chính hành vi chỉ ra rằng con người thường cư xử cảm tính và thái quá hơn là hợp lý trong mọi thời điểm. Vào giai đoạn thị trường bi quan cùng cực, hoạt động bán tháo cổ phiếu của số đông có thể tạo nên các mức giá hời cho người sẵn lòng xuống tiền.

Hãy chú ý động thái của người nội bộ doanh nghiệp

Người nội bộ doanh nghiệp (HĐQT, Ban Điều hành) là những đối tượng hiểu biết rõ nhất và luôn cập nhật thông tin sớm nhất về doanh nghiệp.

Nếu doanh nghiệp bị định giá thấp đến mức vô lý trên sàn chứng khoán, người nội bộ có thể đánh giá được tình huống và có động thái phản ứng.

Ngược trở lại những ngày đen tối tháng 3-4/2020, hiếm nhà đầu tư nào có khả năng xác định đâu là đáy của thị trường để kích hoạt lệnh mua. Tuy nhiên, khoảng thời gian đó cũng là lúc hàng loạt doanh nghiệp bắt đầu chương trình mua cổ phiếu quỹ, còn người nội bộ thì đăng ký mua khối lượng lớn cổ phiếu. Đây là dấu hiệu giá cổ phiếu đã rơi xuống mức thấp và những người hiểu rõ doanh nghiệp đánh giá đã đến lúc ra tay.

Tuy nhiên, nhà đầu tư cũng cần cảnh giác và luôn suy xét kỹ càng ý đồ của người thực hiện giao dịch. Không phải lúc nào động thái mua vào từ người nội bộ cũng đồng nghĩa một cổ phiếu đang có giá hời.

Xung đột lợi ích tiềm tàng

Nhà môi giới kiếm được càng nhiều phí hoa hồng khi bạn giao dịch càng nhiều chứ không phải khi bạn lãi lớn.

Các công ty chứng khoán phục vụ khách hàng là nhà đầu tư cá nhân, nhưng đồng thời công ty chứng khoán cũng có bộ phận tự doanh tham gia kiếm lời trên thị trường.

Các quỹ đầu tư hàng đầu gần như luôn tỏ ra lạc quan về thị trường chứng khoán và sẵn sàng chia sẻ quan điểm với đại chúng. Tuy nhiên, đừng quên rằng họ đã nắm lượng lớn cổ phiếu trước khi đưa ra nhận định.

Đừng mải miết chạy theo thông tin

Nhà đầu tư nhỏ lẻ thường là đối tượng biết được thông tin cuối cùng trên thị trường chứng khoán. Trong khi đó, những tổ chức đầu tư, nhà đầu tư lớn có khả năng tiếp cận thông tin tốt và sớm hơn rất nhiều.

Hơn nữa, khả năng phân tích, xử lý thông tin của nhà đầu tư cá nhân có nhiều hạn chế so với các quỹ đầu tư và các bộ phận tự doanh công ty chứng khoán với đội ngũ chuyên viên đông đảo và được trang bị những công cụ tốt nhất thị trường.

Tại đấu trường khắc nghiệt như sàn chứng khoán, việc lựa chọn một cuộc chơi bất lợi chỉ làm giảm xác suất có lời của bạn.

Thông tin sẽ rất hữu ích khi nó là một mảnh ghép hay một phần tiếp nối của quá trình nghiên cứu kỹ càng từ trước. Trong khi đó, giao dịch ngắn hạn chạy theo những lời rỉ tai và thông tin “mật” không phải là ý tưởng hay trừ khi bạn luôn chắc chắn về tính chính xác của thông tin, đi kèm với việc có thông tin sớm và có khả năng xử lý tốt thông tin đó.

Thừa Vân