NT2, PTB và GEG có điểm nào thu hút?

NT2, PTB và GEG có điểm nào thu hút?

Các CTCK khuyến nghị khả quan với NT2 nhờ kỳ vọng nhà máy sẽ được hưởng lợi từ tình hình thiếu điện ở khu vực miền Nam, bên cạnh mức tỷ suất cổ tức đều và cao, tăng tỷ trọng với GEG nhờ định vị thương hiệu trong lĩnh vực tái tạo, mua PTB do đơn đặt hàng sản phẩm gỗ từ các khách hàng Mỹ và châu Âu tăng lên do chiến tranh thương mại Mỹ - Trung và dự kiến trong quý 3/2021 sẽ ghi nhận doanh thu từ dự án bất động sản.

NT2 khả quan với giá mục tiêu 30,100 đồng/cp

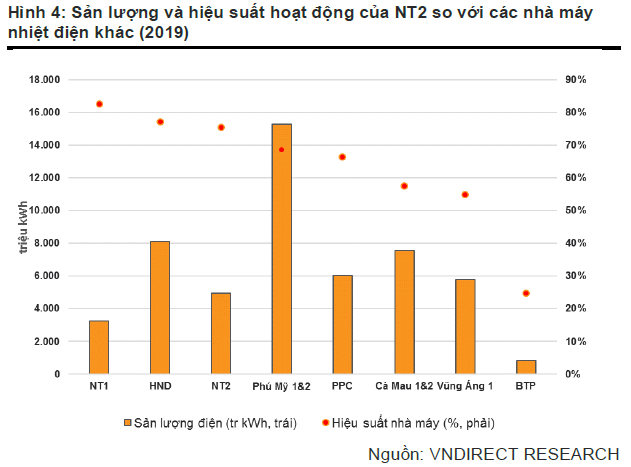

Theo CTCK VNDirect (VNDS), CTCP Điện lực Dầu khí Nhơn Trạch 2 (HOSE: NT2) có tổng công suất 750MW, cung cấp 2.4% nhu cầu điện cả nước. Nhà máy nằm ở trung tâm khu vực miền Nam, chiếm 46-48% tổng nhu cầu của cả nước, đạt tốc độ tăng trưởng kép giai đoạn 2015-2019 là 9.1%.

VNDirect kỳ vọng NT2 sẽ hưởng lợi từ tình trạng thiếu điện trong khu vực do các dự án điện trọng điểm bị trì hoãn và đồng thời doanh nghiệp duy trì hiệu suất sử dụng cao ở mức trung bình 76% trong 2020-2022, cao hơn mức trung bình của năm 2017-2019 đạt 71%.

Theo dự báo của VNDirect, lợi nhuận ròng năm 2020 của NT2 sẽ giảm 9.4% so với năm trước, xuống còn 683 tỷ đồng do trung tu trong quý 3/2020 có thể làm giảm hiệu suất sử dụng năm 2020 xuống 74% và giá CGM giảm trong bối cảnh nhu cầu điện giảm do đại dịch Covid-19.

Tuy nhiên, VNDirect kỳ vọng lợi nhuận ròng sẽ tăng trưởng kép 9.5%/năm giai đoạn 2020-2022 nhờ (1) hiệu suất hoạt động của nhà máy cao (77%) do tình trạng thiếu điện ở miền Nam, (2) áp lực lãi vay giảm (xuống còn 43 tỷ đồng mỗi năm) do NT2 sẽ trả hết các khoản nợ dài hạn trong 6 tháng đầu năm 2021 và (3) giá bán điện phục hồi khi nhu cầu tăng trưởng trở lại mức bình thường đạt 8-9%/ năm.

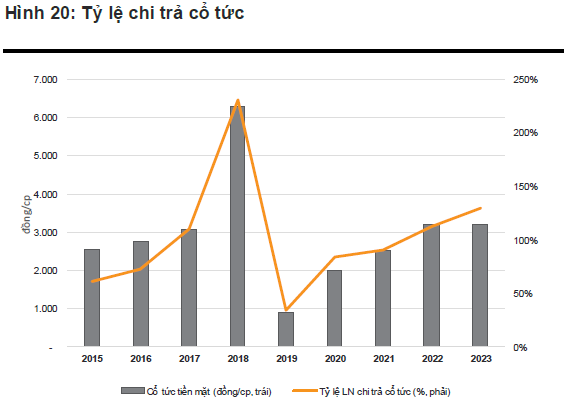

Ngoài ra, VNDirect kỳ vọng NT2 sẽ duy trì được dòng tiền ổn định từ hoạt động kinh doanh đạt 1,000 – 1,200 tỷ đồng hàng năm nhờ lãi ròng tăng trưởng mạnh 2021 – 2022. Điều này sẽ cho phép NT2 duy trì mức chi trả cổ tức ở mức 2,000-2,500 đồng/cp trong năm 2020 – 2021 (tương tự 2015 – 2019), sau đó tăng lên 3,200 đồng/cp từ năm 2022. Mức lợi suất cổ tức 2020-2021 đạt 8.7% -10.9%, cao hơn lãi suất ngân hàng kỳ hạn 1 năm là 6,2%.

Qua đó, VNDirect khuyến nghị NT2 khả quan với giá mục tiêu 30,100 đồng/cp.

Xem thêm tại đây

Mua PTB với giá mục tiêu 69,500 đồng/cp

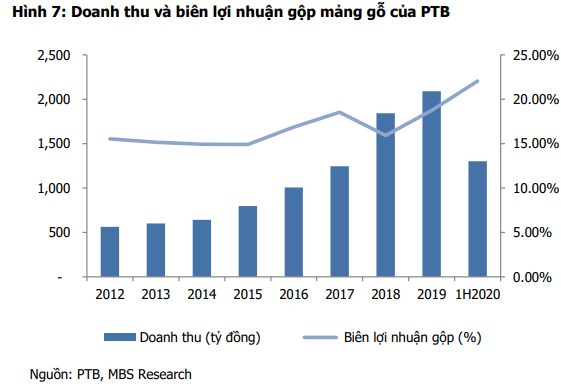

Theo CTCK MB (MBS), mảng xuất khẩu gỗ được hưởng lợi chiến tranh thương mại Mỹ - Trung. Các nhà sản xuất gỗ Việt Nam được hưởng lợi do sự dịch chuyển đơn hàng của các khách hàng Mỹ ra khỏi Trung Quốc do ảnh hưởng của chiến tranh thương mại Mỹ-Trung.

Hiện thị trường Mỹ chiếm 70% doanh thu xuất khẩu gỗ của CTCP Phú Tài (HOSE: PTB). Ước tính doanh thu xuất khẩu gỗ 9 tháng đầu năm 2020 của PTB đạt 2,056 tỷ đồng (tăng 45.5% so với cùng kỳ). MBS dự báo PTB sẽ nâng cao năng lực hoạt động sản xuất gỗ khi nhà máy gỗ Phù Cát được đưa vào hoạt động.

Ngoài ra, PTB đã đưa vào hoạt động giai đoạn 1 của nhà máy chế biến gỗ Phù Cát với công suất 120 container sản phẩm/tháng (tăng 30% so với công suất hiện tại). Dự kiến giai đoạn 2 sẽ bắt đầu xây dựng vào cuối năm 2020, vận hành vào quý 2/2021. MBS kỳ vọng doanh thu mảng gỗ sẽ tăng trưởng 30% trong giai đoạn 2022-2025 với biên lợi nhuận gộp 19%/năm.

Nhà máy đá thạch anh nhân tạo của PTB tại Đồng Nai với công suất 450,000 m3/năm đã xuất khẩu 7 containers hàng hóa thử nghiệm đầu tiên sang Mỹ, dự kiến sẽ đi vào sản xuất thương mại trong năm 2021, và đạt công suất tối đa trong 2-3 năm. Doanh thu dự kiến đạt 420 tỷ đồng tại mức công suất tối đa.

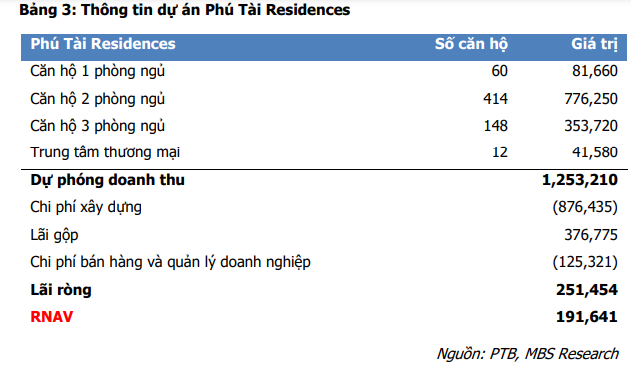

Theo MBS, PTB sẽ ghi nhận doanh thu của dự án Phú Tài Residences trong quý 3/2021. Hiện tại, 35% căn hộ đã được bán tính đến ngày 20/09, theo kế hoạch sẽ được ghi nhận vào bảng cân đối kế toán vào quý 3/2021 và PTB dự kiến tất cả các căn hộ sẽ được bán vào năm 2022. MBS dự phóng dự án sẽ gia tăng giá trị của PTB khoảng 191 tỷ đồng.

Qua đó, MBS khuyến nghị mua PTB với giá mục tiêu 69,500 đồng/cp.

Xem thêm tại đây

Tăng tỷ trọng GEG với giá mục tiêu 18,700 đồng/cp

Theo CTCK Mirae Asset, CTCP Điện Gia Lai (HOSE: GEG) đã phát triển và vận hành 13 nhà máy thủy điện và 5 nhà máy điện mặt trời với tổng công suất lần lượt đạt 84.7MW và 199MW. GEG đặt mục tiêu trở thành nhà phát triển năng lượng tái tạo với tổng công suất định hướng 1,253 MW.

Ngoài ra, GEG còn có biểu giá bán điện hấp dẫn. Tất cả các nhà máy điện của GEG ký kết hợp đồng thỏa thuận mua bán điện với EVN, với biểu giá chi phí tránh được cho nhóm thủy điện nhỏ (< 30MW) và giá cố định ưu đãi cho năng lượng mặt trời/gió theo các chính sách khuyến khích của Chính Phủ.

|

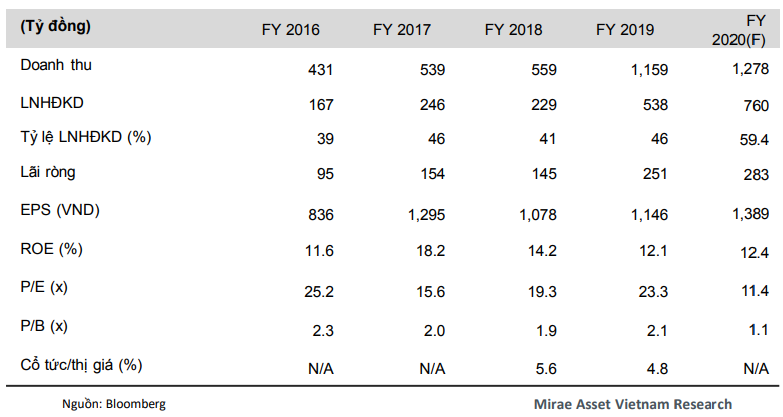

Dự phóng kết quả kinh doanh của GEG trong năm 2020

|

Mirae Asset dự phóng doanh thu và lợi nhuận ròng 2020 của GEG đạt lần lượt 1,278 tỷ đồng (tăng 10% so với cùng kỳ) và 283 tỷ đồng (tăng 13%), chủ yếu từ 3 nhà máy điện mặt trời (ĐMT) Trúc Sơn, Đức Huệ 1 và Hàm Phú 2 vận hành cả năm so với thời gian vận hành khoảng 7 tháng trong 2019.

Bên cạnh đó, trong 9 tháng đầu 2020, GEG đã đưa vào hoạt động thêm 20MWp ĐMT áp mái (solar rooftop), dự kiến đến cuối 2020, công suất ĐMT áp mái đạt 30 MWp đóng điện để hưởng giá ưu đãi.

GEG cũng dự kiến sẽ tăng vốn điều lệ lên 2,712 tỷ đồng sau khi thực hiện trả cổ tức bằng cổ phiếu tỷ lệ 8% và chào bán cổ phiếu cho cổ đông hiện hữu tỷ lệ 4:1 (giá chào bán dự kiến 10,000 đồng/cp). Ngoài ra, GEG cũng có kế hoạch phát hành cổ phiếu riêng lẻ cho cổ đông chiến lược với tỷ lệ 10%.

Qua đó, Mirae Asset khuyến nghị tăng tỷ trọng GEG với giá mục tiêu 18,700 đồng/cp.

Xem thêm tại đây

Minh Hồng