Giải mã hiện tượng ngân hàng báo lãi ‘đột biến’ từ chứng khoán đầu tư

Giải mã hiện tượng ngân hàng báo lãi ‘đột biến’ từ chứng khoán đầu tư

Trong khi kết quả từ các hoạt động kinh doanh chính sụt giảm thì thu nhập từ kinh doanh chứng khoán tại các ngân hàng nổi lên như một hiện tượng đáng quan tâm trong quý 1/2020.

Đầu tư vào các chứng khoán đầu tư về lý thuyết là một hoạt động bình thường của ngân hàng. Đó là một kênh đầu tư vào những tài sản tài chính sinh lợi, vừa bảo đảm dự trữ thanh khoản, đặc biệt từ các chứng khoán đầu tư sẵn sàng để bán. Các khoản đầu tư này có thể là trái phiếu Chính phủ hay tín phiếu Ngân hàng Nhà nước (NHNN). Được biết, NHNN đã phát hành tín phiếu liên tiếp trong 6 tuần giữa quý 1/2020, với giá trị lưu hành đạt 147,000 tỷ đồng.

KHÓA HỌC ONLINEChứng khoán Cơ bản

Hotline: 0908 16 98 98 |

Trong khi đó, theo Công ty Chứng khoán SSI, quý 1/2020 có 47,500 tỷ đồng trái phiếu doanh nghiệp với lãi suất khá cao đã được phát hành, tăng mạnh gần 40% so với cùng kỳ. Trong điều kiện thu nhập từ lãi tín dụng đang ngày càng khó khăn hơn, thì thu nhập từ chứng khoán đầu tư từ một số ngân hàng thương mại cổ phần nổi lên như là một hiện tượng đáng quan tâm trong quý 1/2020.

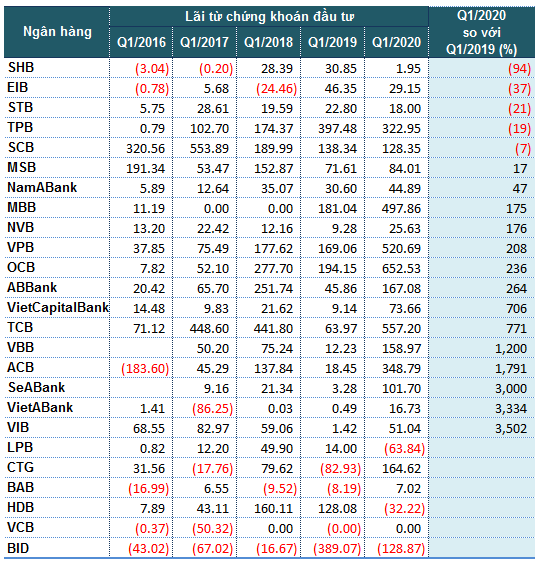

Theo số liệu từ VietstockFinance, có 14/25 ngân hàng báo tăng lãi thu từ chứng khoán đầu tư so với cùng kỳ năm trước. Trong đó, có đến 12/14 số tăng được tính bằng lần như VIB (gấp 36 lần), VietABank (gấp 34 lần), SeABank (gấp 31 lần)…

Xét về con số tuyệt đối, OCB mới là nhà băng lãi từ chứng khoán đầu tư cao nhất với gần 653 tỷ đồng (gấp 3.4 lần). Kế đến là Techcombank (557 tỷ đồng, gấp 8.7 lần), VPBank (521 tỷ đồng, gấp 3 lần).

Theo thông tin từ một ngân hàng thương mại cổ phần, trong quý 1 vừa qua giá trái phiếu Chính phủ biến động mạnh nên một số nhà băng thực hiện bán để chốt lời.

|

Lãi thuần từ mua bán chứng khoán đầu tư quý 1 của các ngân hàng. Đvt: Tỷ đồng, %

Nguồn: VietstockFinance

|

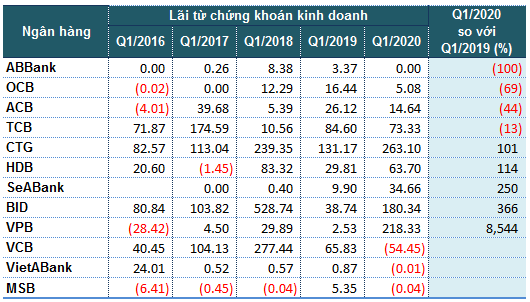

Thu nhập từ chứng khoán kinh doanh tại một số ngân hàng thương mại cổ phần cũng tăng mạnh so với cùng kỳ năm trước như VPBank (218 tỷ đồng, gấp 86 lần), BIDV (180 tỷ đồng, gấp 4.7 lần), SeABank (35 tỷ đồng, gấp 3.5 lần)…

|

Lãi thuần từ mua bán chứng khoán kinh doanh quý 1 của các ngân hàng. Đvt: Tỷ đồng, %

Nguồn: VietstockFinance

|

Ngân hàng có quy mô vừa và nhỏ dành phần lớn nguồn vốn kinh doanh để cấp tín dụng cho khách hàng trong nền kinh tế. Do đó, chỉ cần một tác động nhỏ từ nền kinh tế cũng có thể ảnh hưởng đến khoản cấp tín dụng đó, gây ảnh hưởng trực tiếp đến thu nhập của ngân hàng. Vì vậy, ngoài hoạt động chính, ngân hàng còn đầu tư vào những khoản mục sinh lời khác và chứng khoán đầu tư là một trong những lựa chọn trước tiên như trái phiếu Chính phủ, trái phiếu do công ty phát hành…

Không chỉ giúp ổn định thu nhập mà các ngân hàng còn có thể mua và giữ lại chứng khoán có rủi ro thấp để cân bằng với rủi ro tín dụng. Thêm nữa, chứng khoán đầu tư còn dễ dàng mua và bán nên có thể đáp ứng nhu cầu thanh khoản kịp thời hoặc dùng cầm cố để vay vốn bổ sung.

Cũng chính vì chức năng này mà TS. Cấn Văn Lực – Chuyên gia kinh tế cho rằng nhu cầu tín dụng rất thấp trong quý 1, tăng trưởng tín dụng đến hết quý 1 chỉ khoảng 1.3%, hết 4 tháng khoảng 1.32%, trong khi thanh khoản của ngân hàng tương đối dồi dào, buộc các ngân hàng phải có những phương thức đầu tư để tăng thêm nguồn thu.

Đồng tình với quan điểm trên, TS. Đinh Thế Hiển – Chuyên gia kinh tế cho rằng ngân hàng đang hưởng lợi từ trái phiếu doanh nghiệp thông qua việc mua bán, nhưng phần lợi này không phải là nghiệp vụ chính của ngân hàng. Quý 1 vừa qua, các doanh nghiệp trong giai đoạn kẹt vốn ngân hàng thì phát hành trái phiếu và ngân hàng đứng ra bán hoặc bảo lãnh. Như vậy, ngân hàng sẽ chuyển từ người cho vay sang người mua trái phiếu và trong giai đoạn cuối năm 2019 diễn ra rất mạnh. Ngân hàng thu được lợi nhuận từ trái phiếu doanh nghiệp, nhưng phần này không nằm trong cho vay mà nằm trong đầu tư, nhưng bản chất bên trong đó vẫn là cho vay.

Tuy nhiên, PGS.TS Trương Quang Thông - Trưởng Bộ môn Ngân hàng Quốc tế, Khoa Ngân hàng, Trường Đại học Kinh tế TP.HCM đánh giá: “Nếu trong các thu nhập từ chứng khoán đầu tư trong quý 1, có thu nhập từ việc bán lại trái phiếu trước hạn, thì chúng ta càng phải quan tâm hơn. Rủi ro tái tài trợ (re-financing risk) đã bộc lộ khá rõ ràng. Ngân hàng sẽ ra sao nếu tiếp tục dồn vốn vào những trái phiếu như thế trong kỳ vọng sẽ có những thu nhập ‘bất thường’ nhằm tái cân bằng những thiệt hại dự đoán do Covid-19? Nói như thế, tôi đặc biệt lo lắng đến các doanh nghiệp đã phát hành trái phiếu, phần lớn là các doanh nghiệp liên quan đến bất động sản như theo xu hướng hiện nay, và một số ngân hàng đang ‘hào hứng’ nắm giữ các trái phiếu đó”.

Cát Lam