Lãi suất cho vay mua nhà của các ngân hàng đang ra sao?

Lãi suất cho vay mua nhà của các ngân hàng đang ra sao?

Vay ngân hàng mua nhà là một trong những giải pháp hữu hiệu và nhanh nhất, giúp mọi người có thể sở hữu được ngôi nhà của riêng mình khi chưa tích lũy đủ tiền. Và việc lựa chọn ngân hàng nào phù hợp, tiết kiệm nhất cũng là một vấn đề khiến người vay đau đầu giữa muôn hình vạn trạng sản phẩm thu hút khách hàng của các nhà băng.

Mỗi ngân hàng đều có những sản phẩm cho vay mua nhà riêng biệt với các mức ưu đãi khác nhau. Điều cần làm là phải tìm hiểu càng nhiều chương trình cho vay để tìm ra sản phẩm có mức ưu đãi tốt nhất, phù hợp với điều kiện của mình.

Xét theo sản phẩm cho vay mua nhà thế chấp, các ngân hàng yêu cầu khách hàng phải có tài sản đảm bảo là bất động sản đã thuộc sở hữu của người đi vay hoặc người thân trong gia đình của người vay hoặc chính ngôi nhà mà người vay dự định vay để mua.

|

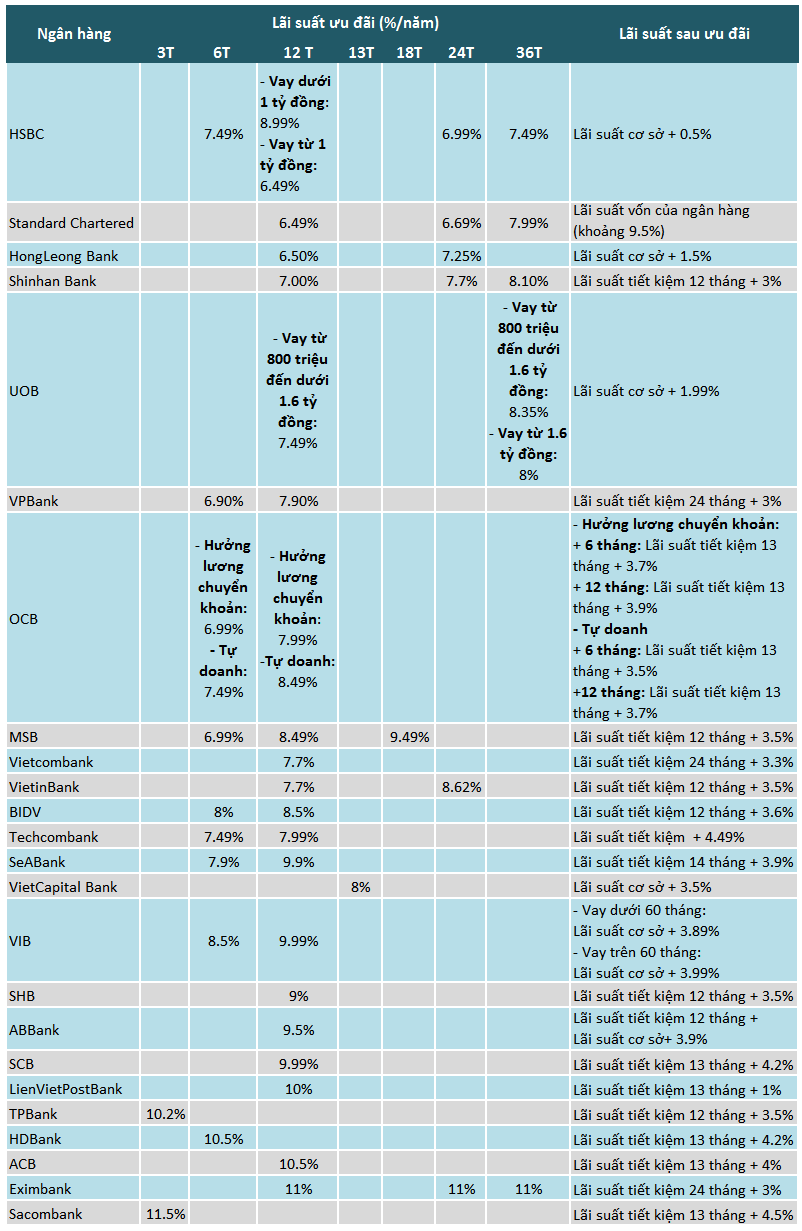

Lãi suất cho vay mua nhà tại các ngân hàng từ ngày 06/03/2020

Nguồn: GoBear

|

Mức lãi suất được các ngân hàng áp dụng bao gồm lãi suất ưu đãi cố định từ 03-36 tháng đầu và lãi suất sau ưu đãi.

Đồng thời, dựa trên tài sản đảm bảo, thu nhập hàng tháng và nhu cầu vay vốn, ngân hàng sẽ quyết định cụ thể tỷ lệ cho vay tối đa trên giá trị tài sản đảm bảo cho khách hàng, các ngân hàng đang đưa ra tỷ lệ cho vay tối đa phổ biến ở mức từ 60%-100%, thời hạn vay từ 15-25 năm. Với lãi suất vay mua nhà ưu đãi cố định trong 24 tháng và 36 tháng đầu sẽ thích hợp với những khách hàng yêu thích sự ổn định để đưa ra dự định tài chính trong suốt 2-3 năm đầu tiên. Trong khi đó, với ưu đãi cố định trong 3-18 tháng đầu tiên sẽ thích hợp cho những khách hàng muốn giảm bớt áp lực trả nợ trong thời gian đầu khi tài chính cá nhân đang gặp nhiều khó khăn.

Nhóm ngân hàng ngoại như Standard Chartered, HSBC, HongLeong Bank có mức lãi suất cạnh tranh hơn so với các ngân hàng nội từ 6.49%-6.5%/năm cố định trong 12 tháng đầu. Riêng HSBC có mức lãi suất 8.99%/năm cố định trong 12 tháng nếu khách hàng vay dưới 1 tỷ đồng và lãi suất vay của UOB là 7.49%/năm trong 12 tháng đầu đối với khoản vay từ 800 triệu đồng đến dưới 1.6 tỷ đồng. Thời hạn vay kéo dài từ 20-25 năm.

So với mặt bằng chung của nhóm ngân hàng nội, 2 “ông lớn” Vietcombank (VCB) và VietinBank (CTG) cùng có mức lãi suất cho vay mua nhà khá cạnh tranh là 7.7%/năm trong 12 tháng đầu nhưng VietinBank có tỷ lệ cho vay trên giá trị tài sản đảm bảo là 75%, trong khi Vietcombank là 70%.

Chỉ nên vay 30-40% giá trị ngôi nhà

|

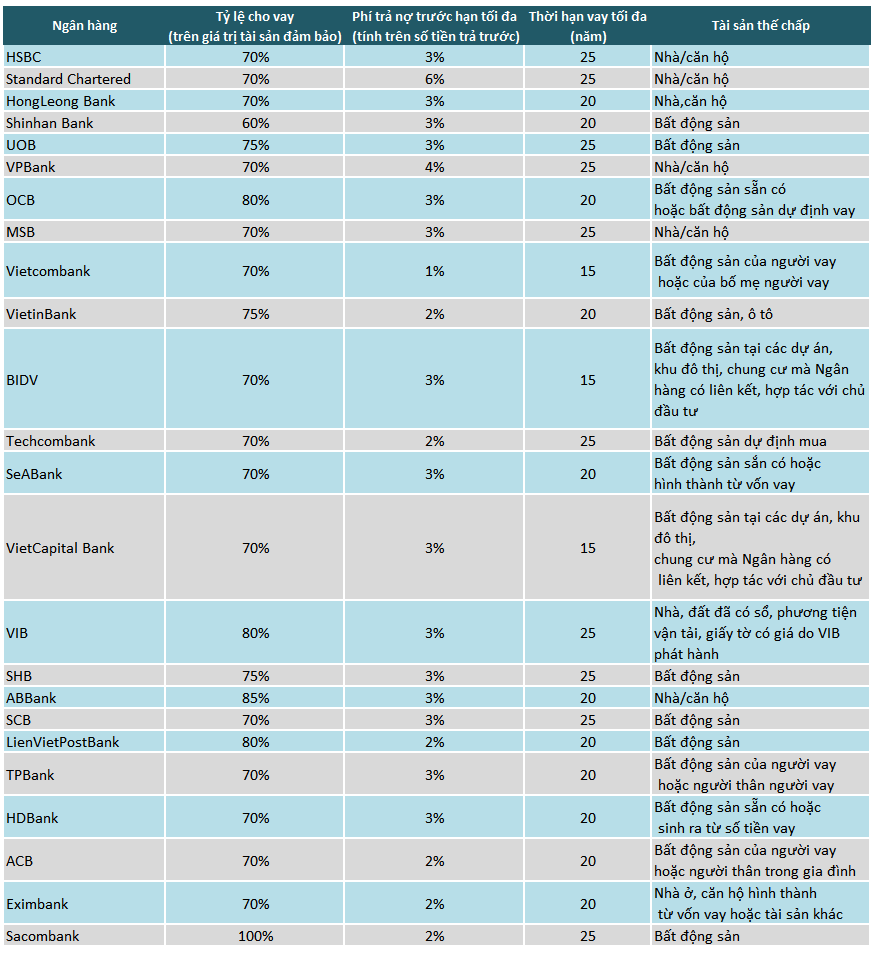

Tỷ lệ cho vay tối đa tại các ngân hàng từ ngày 06/03/2020

Nguồn: GoBear

|

Các ngân hàng đa phần đều có tỷ lệ cho vay tối đa từ 70%-80% trên giá trị tài sản đảm bảo, duy chỉ có Shinhan Bank là đang có tỷ lệ cho vay thấp nhất với tỷ lệ 60%.

Sacombank (STB) là nhà băng có tỷ lệ cho vay tối đa trên tài sản đảm bảo cao nhất lên đến 100% và thời hạn vay kéo dài 25 năm, đi cùng với đó là lãi suất cho vay mua nhà ở mức 11.5%/năm cố định trong 3 tháng đầu.

Kế đến là ABBank với tỷ lệ cho vay tối đa là 85% trên giá trị tài sản đảm bảo, lãi suất cho vay ở mức 9.5%/năm cố định trong 12 tháng đầu.

Đa số các ngân hàng đều quy định thời hạn vay tối đa từ 20-25 năm, riêng Vietcombank, BIDV và Viet Capital Bank chỉ cho vay với thời hạn 15 năm.

Bên cạnh yếu tố lãi suất, mức phí phải thanh toán khi trả nợ trước hạn là một yếu tố được rất nhiều người vay quan tâm. Trong đó, Standard Chartered có phí trả nợ trước hạn cao nhất trong số các ngân hàng là 6% tính trên số tiền trả trước. Còn Vietcombank áp phí trả nợ trước hạn thấp nhất với tỷ lệ 1% trên số tiền trả trước. Những ngân hàng khác có mức phí dao động từ 2-4%.

Việc vay mua nhà phải đảm bảo khả năng thanh toán vốn vay ngân hàng dù lãi suất có biến động. Vì thế, người vay phải thanh toán trước 30-40% giá trị căn nhà và đảm bảo thu nhập ổn định cho tiền trả góp hàng tháng. Do vậy, để phù hợp nhất người đi vay chỉ nên vay dưới 50% tổng giá trị căn nhà.

Bên cạnh đó, theo các chuyên gia tài chính, "tỷ lệ vàng" khi đi vay là khoảng 30-40% giá trị ngôi nhà, nhằm đảm bảo khách hàng vẫn còn dư giả tiền sinh hoạt. Nếu vay với tỷ lệ lớn hơn, thì thu nhập của người vay phải mạnh, và khoản chi trả nợ hàng tháng chiếm không quá 40% thu nhập hàng tháng.

Chính vì vậy, ngoài việc có sẵn tiền để dành, người vay phải tính thật cặn kẽ thu nhập thường xuyên và chi phí sinh hoạt của cả gia đình trước khi xác định khoản vay. Điều này, sẽ giúp người vay kiểm soát được khả năng chi trả cho khoản vay của mình.

Ngoài ra, việc chọn gói vay phù hợp sẽ giúp người vay tiếp cận được sản phẩm vay đáp ứng với điều kiện kinh tế của gia đình.

Theo đó, nếu người vay không có một nguồn tiền dồi dào hàng tháng để trả nợ, thì nên lựa chọn phương pháp trả lãi niên kim, tức là trả lãi với số tiền cố định hàng năm. Điều này, tránh cho bạn rủi ro khi lãi suất thị trường tăng cao và không bị áp lực trả nợ căng thẳng trong những năm đầu.

Hơn nữa, người vay cần phải nắm rõ lãi suất vay cho từng năm vì lãi suất có thể thay đổi sau mỗi năm. Đừng vì những lãi suất năm đầu hấp dẫn mà bỏ qua thông tin lãi suất cho những năm tiếp theo, nên chọn những gói vay có lãi suất giảm dần theo số dư nợ để không bị áp lực.

Đặc biệt cần để ý thời hạn vay, thời hạn vay càng ngắn thì lãi suất càng thấp, nên cẩn thận phân tích khả năng tài chính của gia đình để chọn thời hạn phù hợp, không nên vì lãi suất thấp mà đánh liều chọn gói vay ngắn hạn khiến gia đình phải áp lực khi đến hạn trả nợ.

Ái Minh