TID dùng gần 15 triệu cổ phiếu để bảo lãnh phát hành trái phiếu riêng lẻ

TID dùng gần 15 triệu cổ phiếu để bảo lãnh phát hành trái phiếu riêng lẻ

Ngày 30/12, ban lãnh đạo CTCP Tổng Công ty Tín Nghĩa (UPCoM: TID) vừa thông qua việc phát hành riêng lẻ trái phiếu với tổng giá trị lên tới 300 tỷ đồng.

Phía Công ty dự kiến phát hành tối đa 300 trái phiếu với mệnh giá 1 tỷ đồng/trái phiếu.

Số trái phiếu này thuộc loại không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo. Mục đích của đợt phát hành lần này nhằm tăng quy mô vốn hoạt đồng và/hoặc đầu tư dự án Khu công nghiệp Ông Kèo.

Đây cũng là một trong những động thái nhằm tái cấu trúc doanh nghiệp mà ban lãnh đạo TID đã thông qua trong cuộc họp HĐQT ngày 12/12 trước đó.

Lượng trái phiếu này có kỳ hạn 36 tháng. Kỳ tính lãi là mỗi giai đoạn kéo dài 3 tháng liên tục trong thời hạn trái phiếu.

Đợt phát hành trái phiếu dự kiến thực hiện vào quý 1/2020.

Đáng chú ý, HĐQT Công ty này đồng ý cầm cố 14,754,000 cp TID (thuộc sở hữu của chính TID) làm tài sản đảm bảo cho việc phát hành gói trái phiếu kể trên.

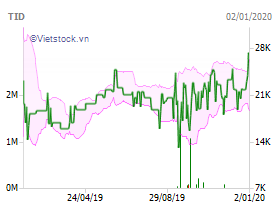

Trên sàn UPCoM, giá cổ phiếu TID ghi nhận tăng hơn 102% qua một năm. Song, thanh khoản ở cổ phiếu này vẫn khá thấp, đạt chưa tới 14,000 đơn vị/phiên. Kết thúc phiên sáng ngày 02/01/2020, giá cổ phiếu này dừng ở 30,200 đồng/cp.

|

Diễn biến giá cổ phiếu TID qua một năm. Đvt: Đồng

Nguồn: VietstockFinance

|

Duy Na