ABBank: Giảm chi phí dự phòng rủi ro, lãi trước thuế 6 tháng đầu năm tăng 15%

ABBank: Giảm chi phí dự phòng rủi ro, lãi trước thuế 6 tháng đầu năm tăng 15%

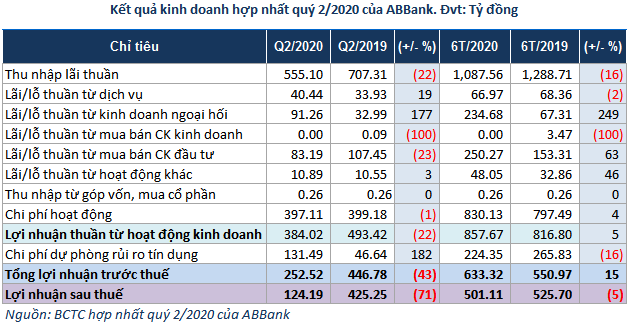

Ngân hàng TMCP An Bình (OTC: ABBank) ghi nhận lợi nhuận trước thuế 6 tháng đầu năm đạt hơn 633 tỷ đồng, tăng 15% so với cùng kỳ chủ yếu nhờ hoạt động phi tín dụng tăng trưởng và chi phí dự phòng rủi ro tín dụng giảm.

Nửa đầu năm, trước tác động của dịch Covid-19, hoạt động kinh doanh cốt lõi của ABBank kém tăng trưởng so với cùng kỳ năm trước. Trong đó, thu nhập lãi thuần giảm 16% và lãi thuần từ dịch vụ giảm 2%, lần lượt đạt gần 1,088 tỷ đồng và 67 tỷ đồng.

Bù lại, một số hoạt động phi tín dụng lại tăng trưởng mạnh so với cùng kỳ như lãi từ kinh doanh ngoại hối gấp 3.5 lần, lãi từ mua bán chứng khoán đầu tư tăng 63% và lãi từ hoạt động khác tăng 46%.

Thêm vào đó, chi phí hoạt động chỉ tăng nhẹ 4%, lên mức hơn 830 tỷ đồng và chi phí dự phòng rủi ro tín dụng lại giảm 16% so với cùng kỳ, chỉ còn hơn 224 tỷ đồng.

Nhờ đó, lãi trước thuế của ABBank trong 6 tháng đầu năm đạt hơn 633 tỷ đồng, tăng 15% so với cùng kỳ.

So với kế hoạch lợi nhuận trước thuế 2020 đạt 1,358 tỷ đồng, tăng 11% so với kết quả năm 2019 đã đề ra, ABBank đã thực hiện 47% mục tiêu.

Tính riêng quý 2, ABBank ghi nhận lợi nhuận trước thuế giảm 43% so với cùng kỳ, chủ yếu do thu nhập lãi thuần giảm 22% và chi phí dự phòng rủi phòng rủi ro tín dụng gấp 2.8 lần.

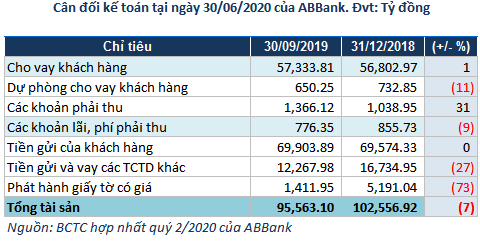

Trong kỳ, dòng tiền thuần từ hoạt động kinh doanh của Ngân hàng âm gần 5,461 tỷ đồng chủ yếu do cho vay khách hàng tăng cùng với các khoản tiền gửi, tiền vay các tổ chức tín dụng khác và phát hành giấy tờ có giá giảm.

Cuối quý 2, tổng tài sản của ABBank giảm 7% so với đầu năm, ở mức 95,563 tỷ đồng. Trong đó, cho vay khách hàng tăng 1% và dự phòng cho vay giảm 11%. Các khoản lãi, phí phải thu ở mức 776 tỷ đồng, giảm 9% so với đầu năm.

Về nguồn vốn, ABBank ghi nhận tiền gửi của khách hàng xấp xỉ đầu năm. Tiền gửi và vay các TCTD và phát hành giấy tờ có giá lần lượt giảm 27% và 73%.

Các chỉ số về hiệu quả sử dụng vốn và tài sản của ABBank được giữ ổn định với ROE đạt 15.7% và ROA đạt 1.3%.

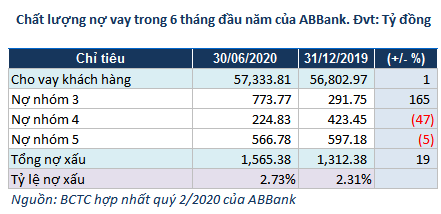

Xét chất lượng cho vay, tổng nợ xấu của ABBank tăng 19% do nợ dưới tiêu chuẩn (nợ nhóm 3) gấp 2.7 lần đầu năm. Tỷ lệ nợ xấu trên tổng dư nợ theo đó tăng từ 2.31% lên mức 2.73%.

Khang Di